2018年11月,中国证券投资基金业协会(以下简称“协会”) 正式发布《绿色投资指引(试行)》(以下简称《指引》)。2019年3月,协会发布《关于提交自评估报告的通知》,要求资产管理类会员机构[1]填写绿色投资自评表(《指引》附件一),并提交自评估报告。

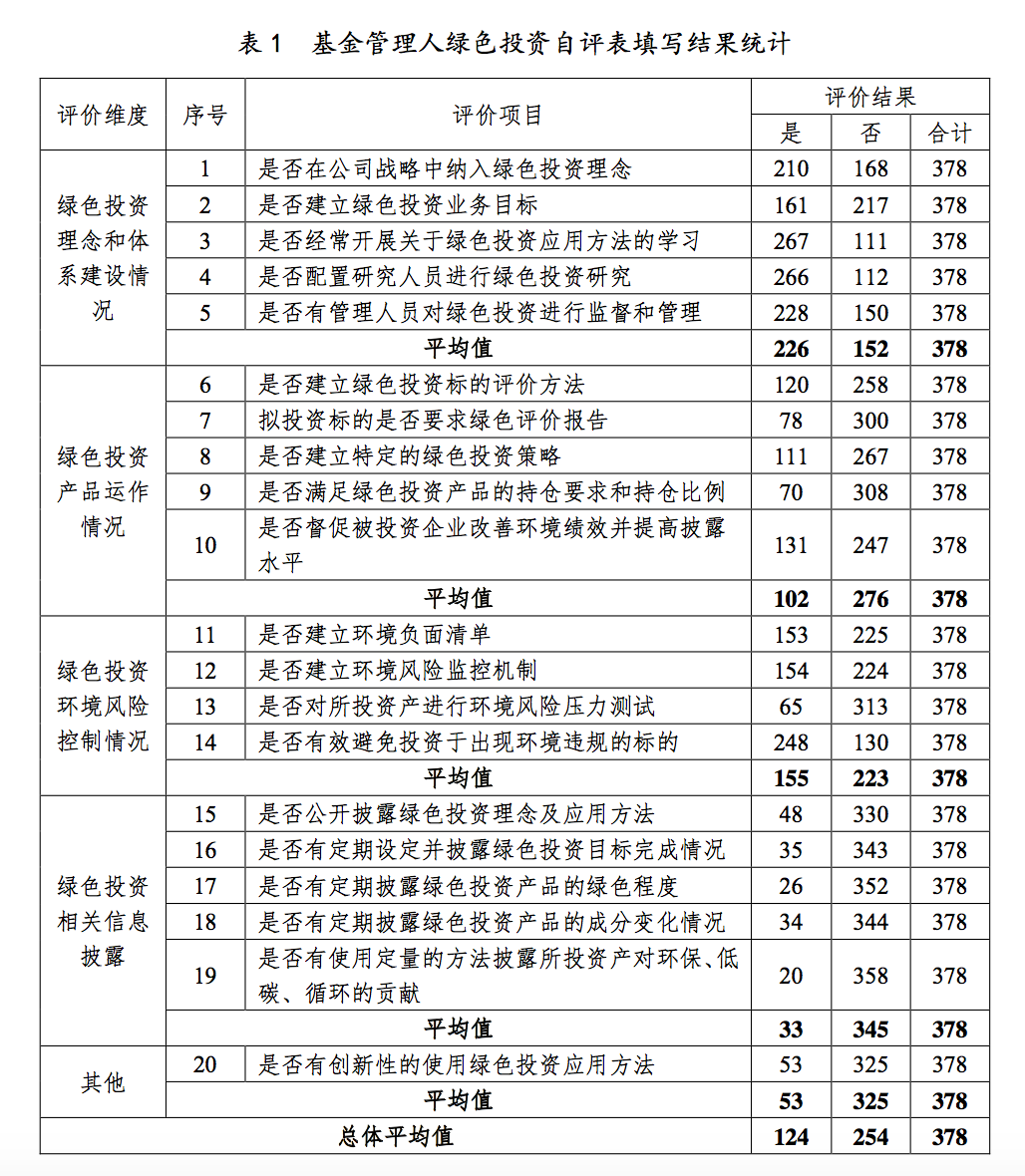

截至报送截止日,共收到1756份自评表及自评估报告。在五大类20条评价项目[2]中,至少有1条评价项目选择“是”的机构共计423家,其中有45家未提交自评估报告或自评估报告没有实质性内容。本报告将绿色投资自评表上至少有1条评价项目选择“是”,且自评估报告包含实质性内容的视为有效样本,共计378家。

一、样本结构情况

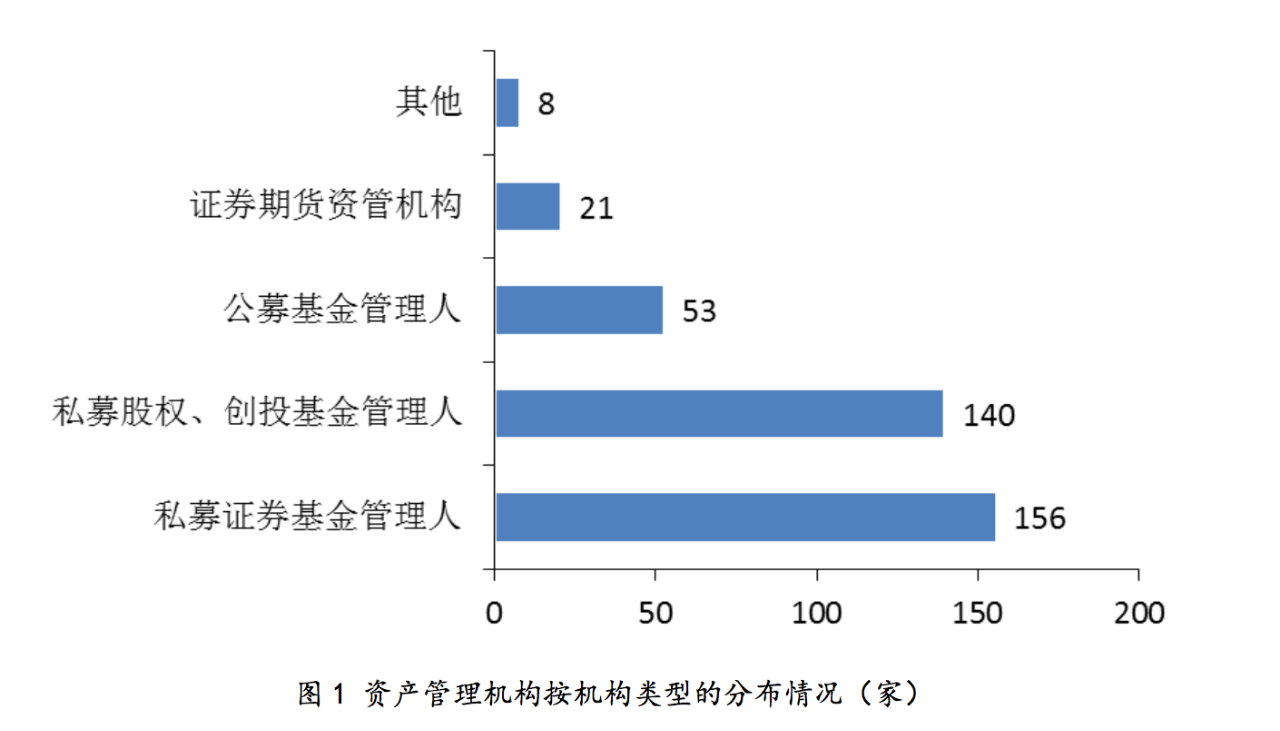

从机构类型看,公募基金管理人[3]53家,占有效样本总数的14.0%;私募证券投资基金管理人156家,占有效样本总数的41.3%;私募股权与创投基金管理人140家,占有效样本总数的37.0%;证券期货资管机构21家,占有效样本总数的5.6%;其他类机构8家[4],占有效样本总数的2.1%。

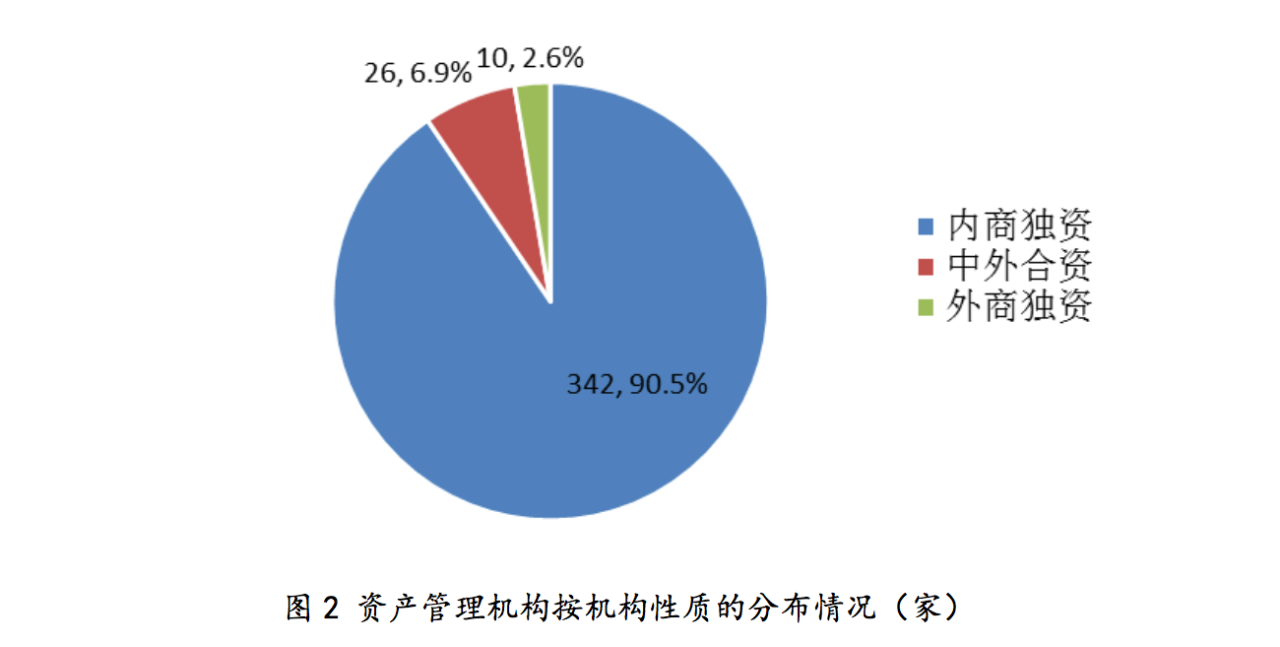

从机构股东性质看,内资机构342家,占比90.5%;中外合资机构26家,占比6.9%;外商独资机构10家,占比2.7%。

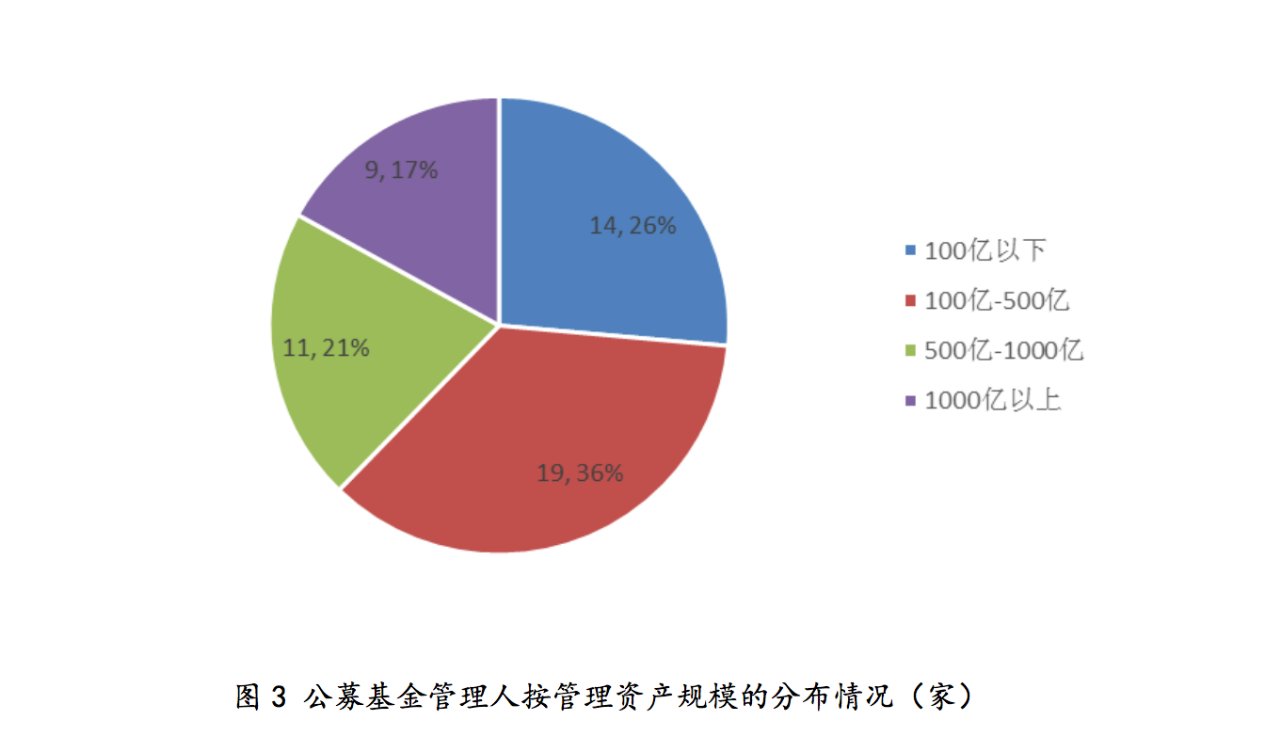

从53家公募基金管理人按管理资产规模[5]的分布情况看,管理规模在100亿元以下的14家,占比26%;管理规模在100亿元-500亿元的19家,占比36%;管理规模在500亿元-1000亿元的11家,占比21%;管理规模在1000亿元以上的9家,占比17%。

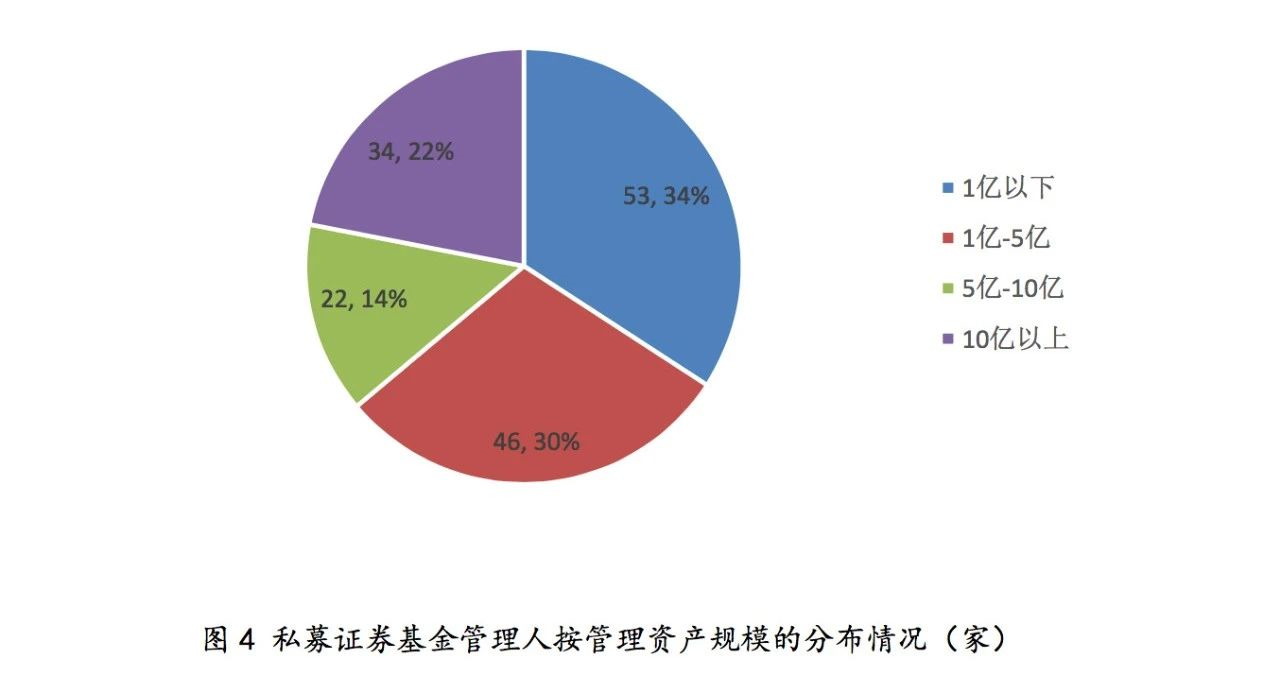

从155家[6]私募证券基金管理人按管理资产规模的分布情况看,管理规模在1亿元以下的54家,占比34%;管理规模在1亿元-5亿元的46家,占比30%;管理规模在5亿元-10亿元的22家,占比14%;管理规模在10亿元以上的34家,占比22%。

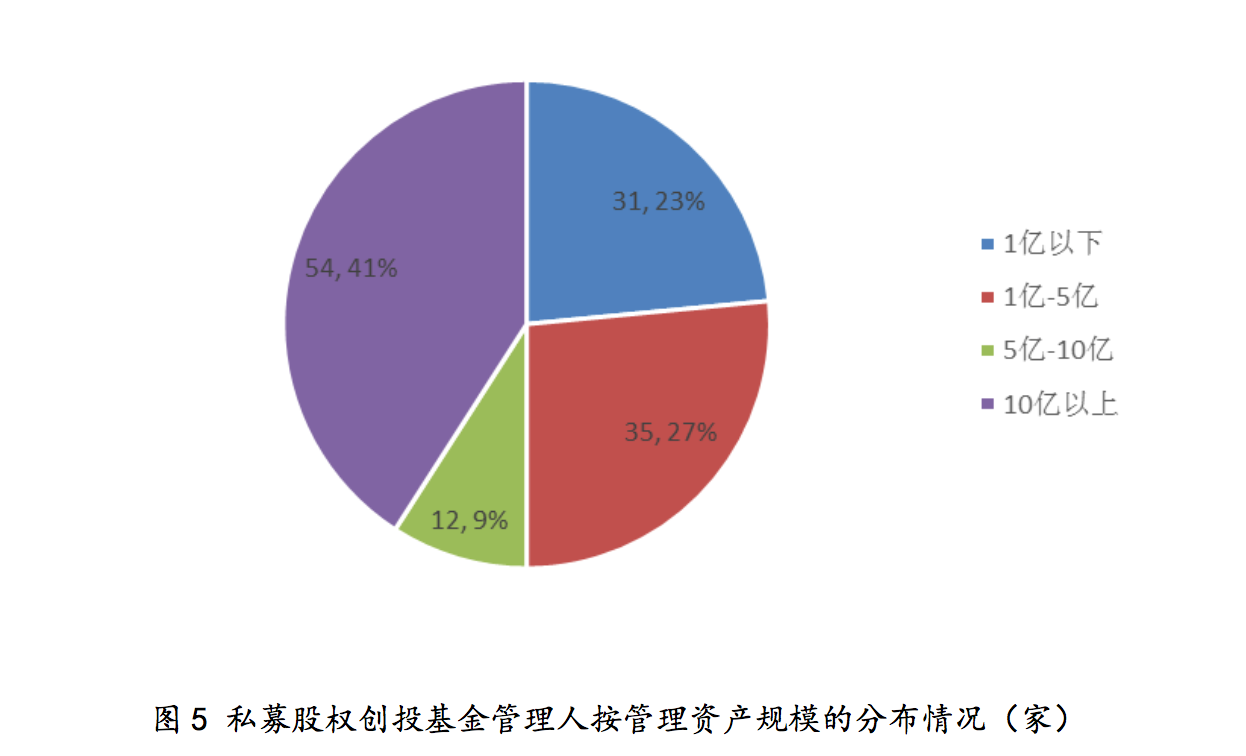

从132家[7]私募股权创投基金管理人按管理资产规模的分布情况看,管理规模在1亿元以下的31家,占比23%;管理规模在1亿元-5亿元的35家,占比27%;管理规模在5亿元-10亿元的12家,占比9%;管理规模在10亿元以上的54家,占比41%。

二、绿色投资体系建设情况

378家样本机构自评表统计汇总结果见表1。基金管理人针对每条评价项目选择“是”则计1分,选择“否”则计0分。在做评价维度间分析时,各类别具有相同的权重;在做评价维度内分析时,各条评价项目具有相同的权重。

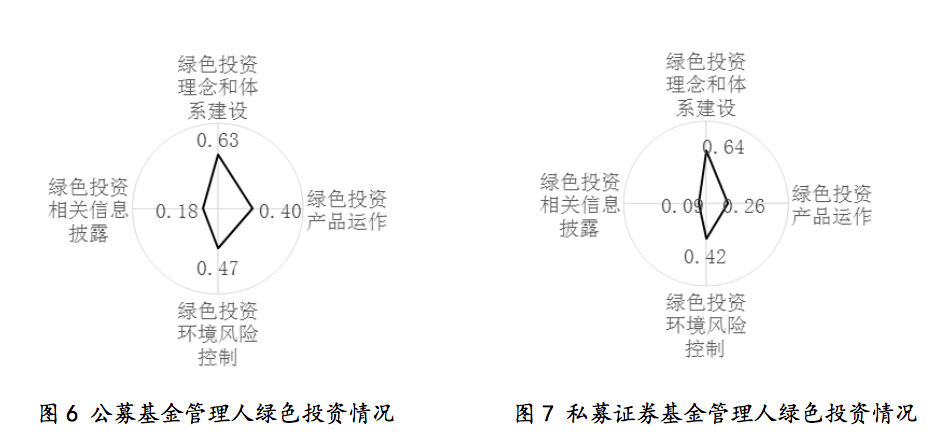

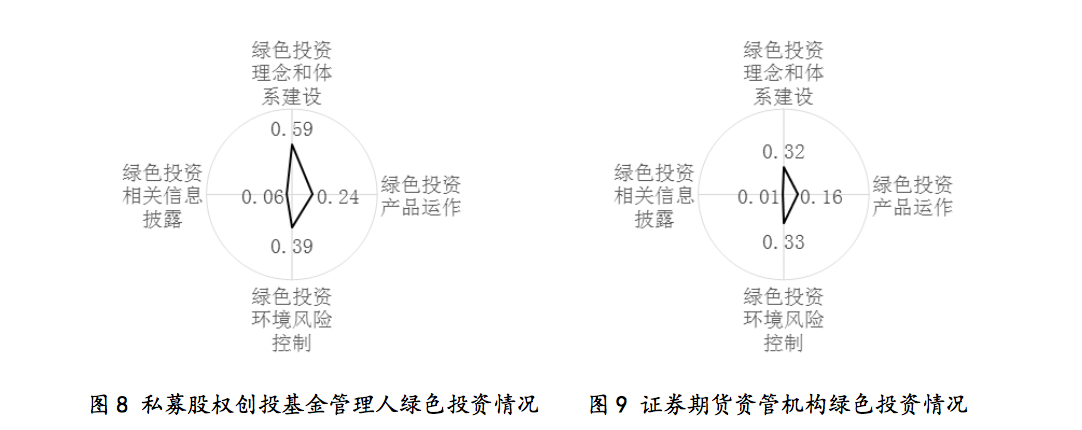

自评估结果显示,样本机构中公募基金管理人、私募证券基金管理人和私募股权创投基金管理人在绿色投资建设上的得分结构相似,四个评价维度按照分值高低排序依次为绿色投资理念和体系建设、绿色投资环境风险控制、绿色投资产品运作、绿色投资相关信息披露。其中,绿色投资理念和体系建设平均分值均超过0.5,在四个评价维度中表现最好;绿色投资环境风险控制表现次之,绿色投资相关信息披露表现最差,平均分值在0.2以下。从四个评价维度结果看,各类资产管理机构仍处于以绿色投资理念和体系建设为主阶段,同时也体现出对风险控制目标的重视。证券期货资管机构对绿色投资理念和体系建设与绿色投资环境风险控制几乎有同等程度的重视。具体结果见图6-图9。

分别来看,公募基金管理人、私募证券基金管理人、私募股权创投基金管理人以及证券期货资管机构在不同评价维度上有不同表现,下文将分机构类型进行具体分析。

(一)公募基金管理人绿色投资体系建设

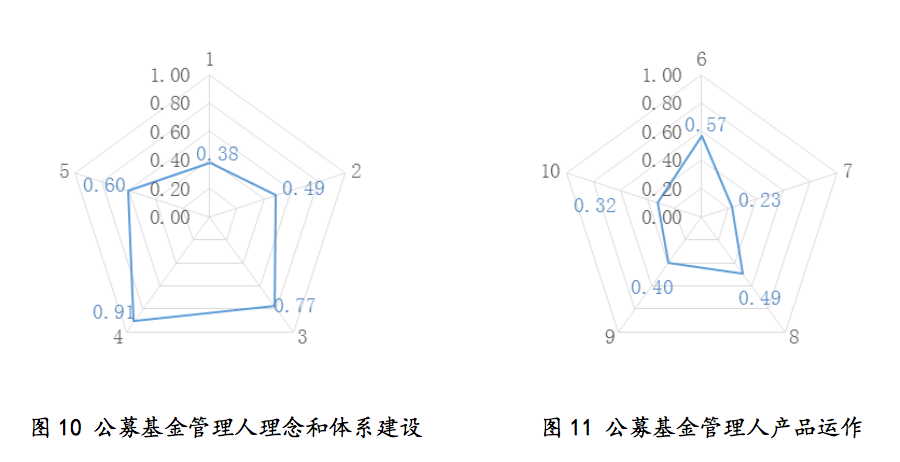

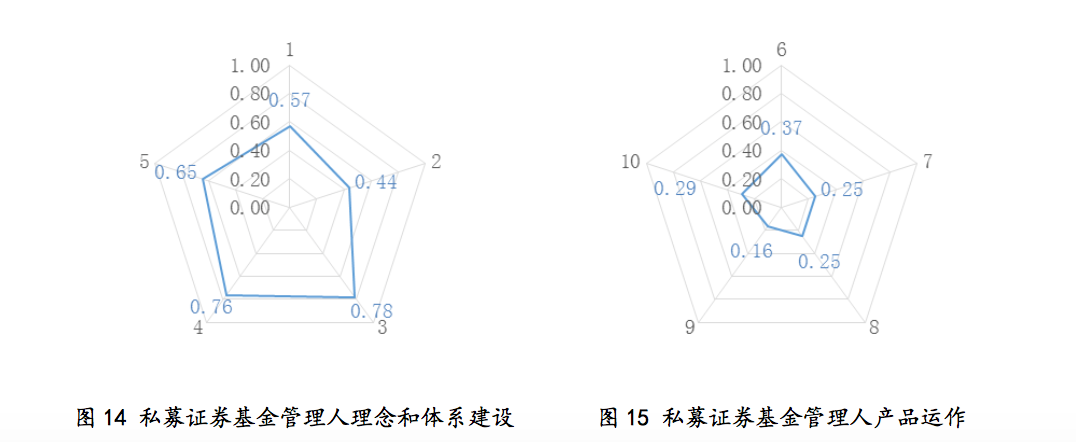

图10-图13分别展示了53家样本公募基金管理人在四个评价维度上的具体表现[8]。

在绿色投资理念和体系建设方面,样本公募基金管理人配置研究人员的比例超过90%,而已经在公司战略中纳入绿色投资理念的比例不足40%,有管理人员对绿色投资进行监督管理的比例为60%,体现出公募基金管理人绿色投资制度建设具有“自下而上”的探索性特征。这种探索性发展路径有助于公募基金管理人在ESG投资方面形成自主性观点、方法和策略,增强专业化能力。

在绿色投资产品运作方面,样本公募基金管理人既有自建的绿色投资标的评价方法和投资策略,也有借鉴改良第三方评价体系,或者直接与第三方合作发行绿色投资主题产品。前者有易方达基金、汇添富基金、兴全基金、华安基金等,后者有富国基金、博时基金、大成基金、宝盈基金等。目前,已发行公募基金产品中,有明确绿色标的评价方法和投资策略支撑的公募基金产品数量较少。自评估结果显示,仅有数十只公募基金产品声称适用了绿色标的评价方法和投资策略,大部分包含绿色概念的基金产品还缺乏专门的绿色标的评价方法与绿色投资策略支撑。

在绿色投资环境风险控制方面,样本公募基金管理人在有效避免投资于出现环境违规标的和建立环境风险监控机制方面表现更好,而在建立环境负面清单和对所投资产进行环境风险压力测试方面表现一般。相对而言,建立环境风险监控机制更为基础,手段和方法具有多样性;而建立环境负面清单和环境风险压力测试既是环境风险监控机制深化的结果,也是运作绿色投资产品的必要条件,对投研体系有较高要求。从自评估结果看,公募基金管理人在环境风险控制方面仍处于比较粗放的阶段。

在绿色投资相关信息披露方面,样本公募基金管理人的平均得分明显低于前三个评价维度,表明相关绿色投资实践还缺少可观察、可验证的信息基础。其中,在“是否公开披露绿色投资理念及应用方法”和“是否有定期披露绿色投资产品的成分变化情况”两项上得分更高,而在绿色投资体系的最远端——“是否使用定量的方法披露所投资产对环保、低碳、循环的贡献”得分最低。这一结果符合绿色投资体系建设基本规律——先有理念和体系建设,才能有产品运作和风险控制,最后才能形成绿色投资对环境的贡献的评价。

此外,将样本公募基金管理人依管理资产规模[9]四等分,在管理规模与绿色投资体系建设之间并未发现明显的相关关系。一定程度上表明,无论规模大小,都可以在绿色投资上有所作为。[10]

(二)私募证券基金管理人绿色投资体系建设

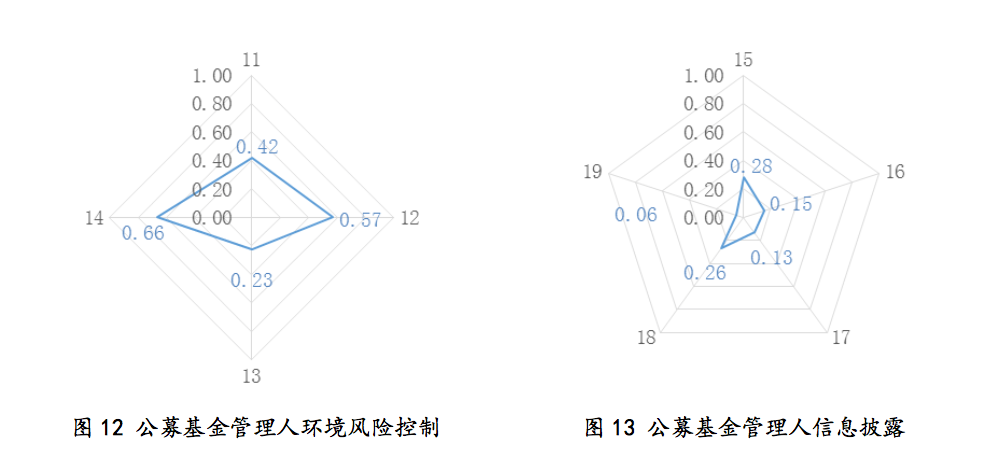

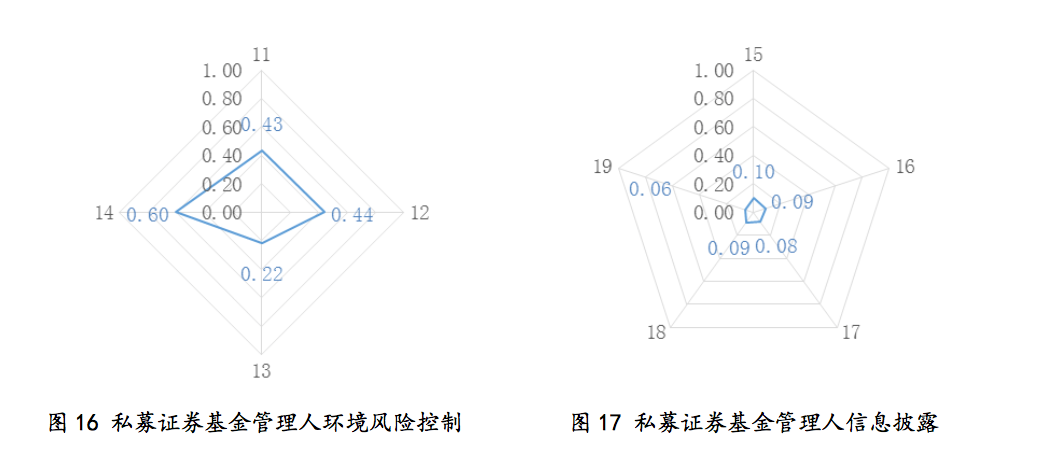

图14-图17分别展示了156家样本私募证券基金管理人在四个评价维度上的具体表现。

在绿色投资理念和体系建设方面,样本私募证券基金管理人经常开展关于绿色投资应用方法学习的比例为78%,配置研究人员进行绿色投资研究的比例为76%,有管理人员对绿色投资进行监督和管理的比例达到60%;有48%的样本私募证券基金管理人在绿色投资理论学习、绿色投资研究和绿色投资监督管理人员配置方面协同推进,体现出“知行合一”特征,有助于私募证券基金管理人建立绿色投资专业能力。

在绿色投资产品运作方面,有37%的样本私募证券基金管理人声称建立了绿色投资标的评价方法(问题6),在5个评价项目中表现最好,其中,既有自行构建也有参考或者委托第三方构建,但是并没有样本机构提供绿色主题产品发行记录。进一步考察问题6和问题8自评结果,二者同时为“是”的比例为21%,包含6和8在内有3个、4个、5个评价项目为“是”的比例分别为6%、10%、5%,选择相对分散,缺乏一致性,表明私募证券基金管理人在绿色投资产品运作方面普遍缺少稳健的实践。

在绿色投资环境风险控制方面,样本私募证券基金管理人在4个评价项目上的表现与样本公募基金管理人类似,表现最好的一项是有效避免投资于出现环境违规标的,其次建立环境风险监控机制,在建立环境负面清单和对所投资产进行环境风险压力测试方面表现一般。整体而言,私募证券基金管理人在环境风险控制方面也处于比较粗放阶段。

在绿色投资相关信息披露方面,样本私募证券基金管理人在各条评价项目的得分均未超过0.10,同样远低于其他绿色投资实践考察维度。这一结果一方面体现出私募证券基金管理人在绿色投资信息披露方面作为有限,另一方面也与私募基金信息披露要求弱、公开性低有一定关系。

(三)私募股权创投基金管理人绿色投资体系建设

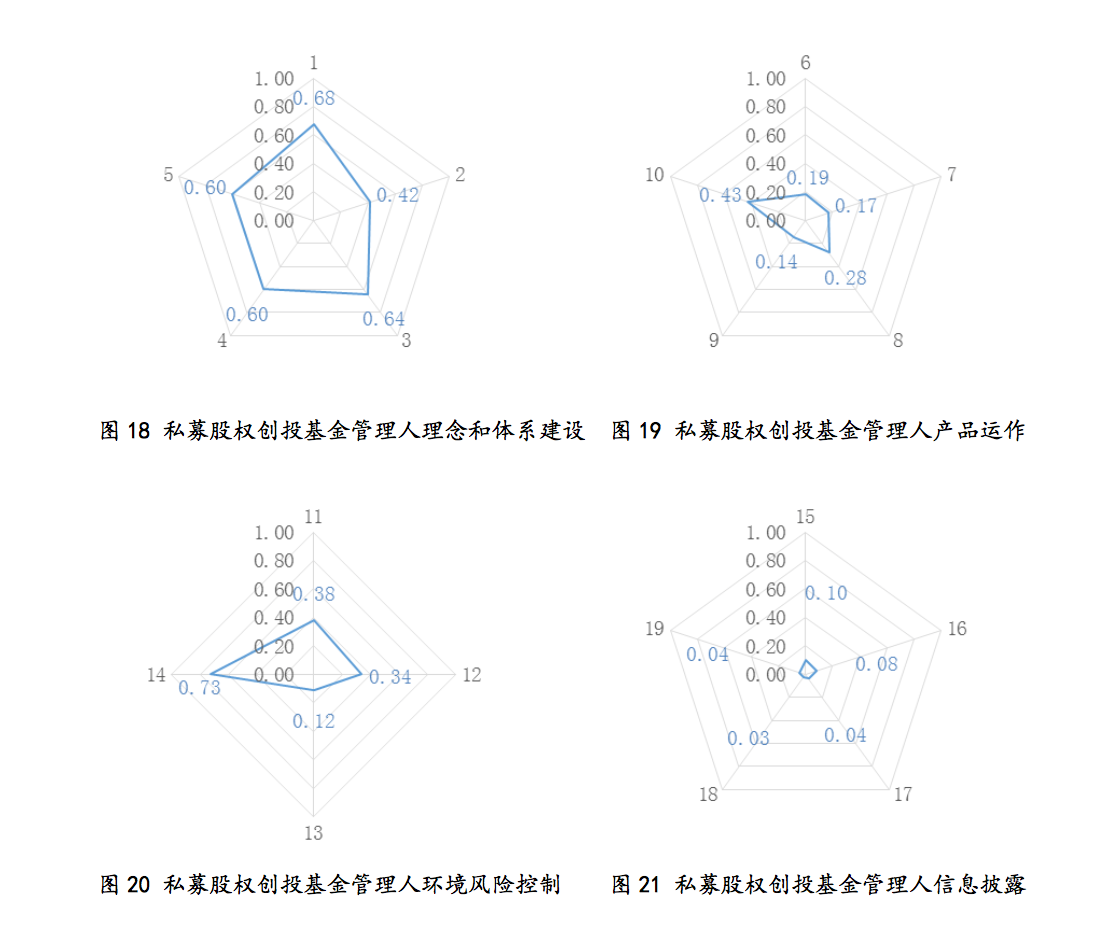

图18-图21分别展示了140家样本私募股权创投基金管理人在四个评价维度上的具体表现。与前两类机构相比,私募股权创投基金管理人绿色投资体系建设有自己的特点。

在绿色投资理念和体系建设方面,样本私募股权创投基金管理人在公司战略中纳入绿色投资理念的比例最高,达到68%,绿色业务研究和管理工作同步性较好,有43%的样本私募股权创投机构同时部署了绿色业务研究和绿色业务管理工作,绿色投资制度建设体现出“自上而下”、理念先行特征,与样本公募基金管理人和样本私募证券基金管理人相比有所不同。相比之下私募股权创投基金管理人在接纳绿色投资理念上更为开放,而绿色投资和ESG倡导的长期价值投资理念本身就与私募股权创投基金的长周期投资模式十分契合。

在绿色投资产品运作方面,样本私募股权创投基金管理人建立绿色投资标的评价方法的比例并不高,但在督促被投资企业改善环境绩效并提高披露水平方面表现最好,即使与样本公募基金管理人和样本私募证券基金管理人相比也是如此。这与私募股权创投基金的投资运作特点有一定关系。一般而言,私募股权创投基金作为被投企业外部股东,更有激励表达治理诉求,更有意愿督促被投资企业改善包括环保表现在内的各项绩效。但与此同时,私募股权创投基金的绿色投资实践尚缺少严谨的方法,包括绿色标的评价方法、绿色投资策略以及绿色基金产品的资产配置机制。样本中共有23家私募股权创投基金管理人已发行与绿色概念相关的基金产品,但这些基金的运作均未依托绿色投资评价方法和绿色投资策略。

在绿色投资环境风险控制方面,样本私募股权创投基金管理人在建立环境负面清单和建立环境风险监控机制方面得分更低的情况下,在有效避免投资于出现环境违规标的方面的得分反而更高。其原因或在于,私募股权创投基金投资标的数量有限,对投资标的的选择更加突出一对一尽调,针对批量标的建立环境负面清单和环境风险监控机制的必要性不如公募基金和私募证券基金。同时,私募股权创投基金投后管理机制日趋完备,在所投标的发生环境风险时能够比较有效地予以响应。

在绿色投资相关信息披露方面,样本私募股权创投基金管理人与私募证券基金管理人类似,在各条评价项目的得分均未超过0.10,反映出私募股权创投基金管理人同样存在绿色投资信息披露薄弱的特征。

(四)证券期货资管机构绿色投资体系建设

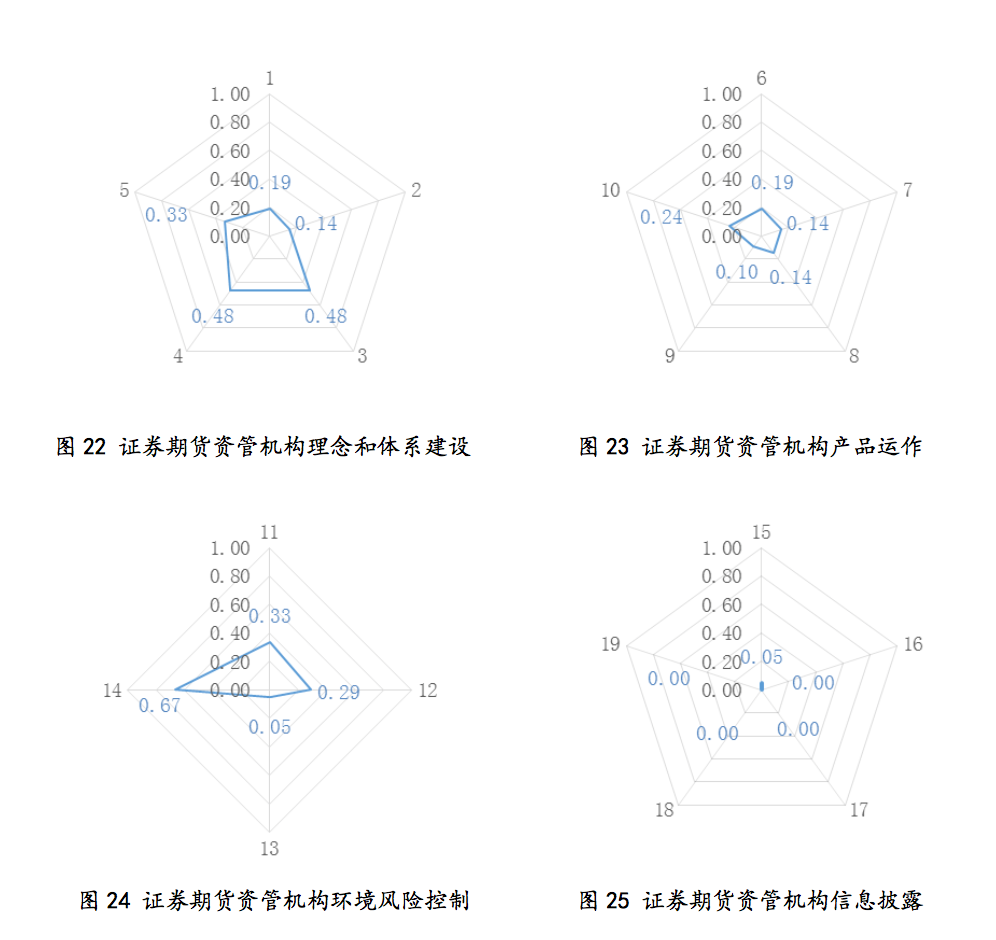

图22-图25分别展示了21家样本证券期货资管机构在四个评价维度上的具体表现。几乎在所有方面,证券期货资管机构的整体表现都弱于公募基金管理人和私募基金管理人。需要指出的是,21家样本数量偏少,可能导致信息偏差。

在绿色投资理念和体系建设方面,近半样本机构声称开展了绿色投资应用方法学习和绿色投资研究,约三分之一样本机构声称有管理人员负责绿色投资管理。在绿色投资产品运作方面,近四分之一的样本机构选择了督促被投资企业改善环境绩效并提高披露水平,但是多数缺少具体的方法策略。在绿色投资环境风险控制方面,约三分之二的样本机构声称能够有效避免投资于出现环境违规标的,是四个评价维度中表现最好的评价项目。在绿色投资信息披露方面,仅有一家样本机构声称公开披露绿色投资理念及应用方法,其余披露项目均为0。

三、小结

总体上看,各类基金管理人均在绿色投资体系建设方面有不同程度的实践。从覆盖面上看,公募基金管理人的绿色投资实践更为普遍,绿色投资制度建设具有“自下而上”的探索性特征,在投资研究、绿色产品运作方面的表现明显领先于其他类型基金管理人。已有绿色投资实践的私募基金管理人在绿色投资理念和制度建设方面,宏观战略与微观研究的均衡性更好。2018年11月,中国证券投资基金业协会《绿色投资指引(试行)》发布后,公私募基金管理人更加关注绿色投资及ESG投资理念,积极开展绿色投资应用方法的学习,对自评估结果的提升产生一定影响。

自评估结果还显示,有效样本中声称纳入绿色投资理念的基金管理人并不在少数,但在公司战略的相关表述里很少出现“绿色投资”字样。绿色投资理念多体现为公司会关注环保、清洁能源等相关产业,注重所投领域对环境的正面影响。样本中部分基金管理人采纳的绿色投资标的评价方法为委托或参考第三方构建,另有一部分基金管理人依据《指引》第九条四个维度自行搭建绿色资产投研体系和绿色标的评价方法,开始独具特色的探索,初步形成操作性强、适用性高的多层次评价体系。但是,大多数基金管理人仍缺少完整的绿色投资事业管理架构,在发行运作绿色投资产品、规范环境风险控制和绿色投资信息披露方面普遍缺少系统的方法和深入的实践。

【版权声明:本报告首发于www.amac.org.cn,所有版权由中国证券投资基金业协会(AMAC)所有,AMAC保留所有权利。对本报告全文或部分内容的任何转载、引用或再次传播须注明来源于中国证券投资基金业协会(AMAC)。AMAC不对任何片面、不当引用或延伸性结论负责。】

[1]本次报告要求填报的对象是协会资产管理类会员机构,未包括非会员登记机构;未开展绿色投资相关工作的会员机构可以不反馈问卷。

[2]评价项目具体内容参见后文的表1。

[3]本报告里“公募基金管理人”一词指“公募基金管理公司”。

[4]主要是在协会登记为“其他私募投资基金管理人”的机构。

[5]此处“管理资产规模”不含货币基金。

[6]从156家样本私募证券基金管理人中剔除了1家管理资产规模数据缺失的机构。

[7]从140家样本私募股权创投基金管理人中剔除了8家管理资产规模数据缺失的机构。

[8]图中的序号1-19分别对应自评表的第1-19条评价项目,下文同理。

[9]此处“管理资产规模”不含货币基金。

[10]私募证券投资基金管理人与私募股权创投基金管理人具有同样的发现,以下分析时不再赘述。证券期货资管机构由于样本量太少未做等分四梯队的分析。