我国地方试点碳市场的建设和运行已有十余年历史,已形成由北京、上海、天津、重庆、湖北、广东、福建、深圳等八大试点碳市场组成的市场体系。北京碳市场是该体系的重要组成部分,其在制度设计与创新、市场交易规则制定、碳金融创新等领域积累了丰富经验。本文将系统梳理北京碳市场概况、制度体系、碳金融发展等情况,总结可供全国碳市场及其他试点碳市场借鉴的经验与启示。

一、市场概况

2011年10月,随着国家发展改革委发布《关于开展碳排放权交易试点工作的通知》,批准在北京、上海、天津、重庆、湖北、广东、深圳等七省市进行碳排放权交易试点,地方试点碳市场建设正式开启,2013年年底,北京试点碳市场正式在原北京环境交易所(现北京绿色交易所)开市。截至2023年底,经过10年的发展,北京碳市场已开发出北京碳配额(BEA)、北京绿色出行减排量(北京碳普惠;PCER)、北京林业碳汇(FCER)等三大类主要交易产品;市场覆盖了来自发电、石化及服务业等8个行业的近1300家重点排放单位,共覆盖北京市约50%的碳排放量,并形成了多元化、层次丰富的市场交易主体结构。北京碳市场在2023年的总成交量与成交额分别达393万吨与3.78亿元,成交均价为96.32元/吨,为各试点碳市场最高碳价[1]。

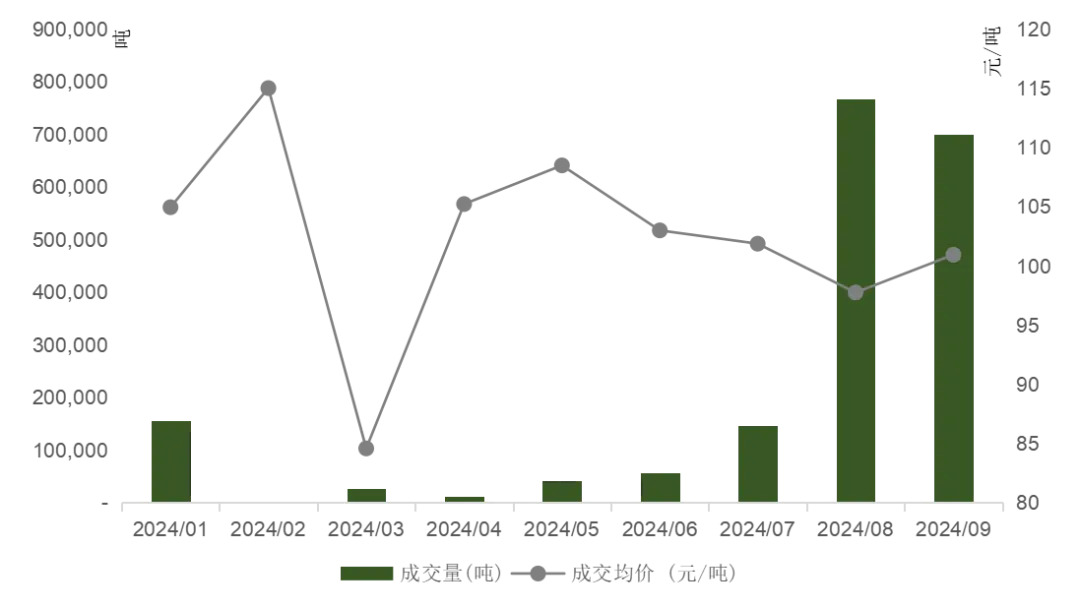

2024年1-9月,北京碳市场的成交量与成交额分别达191万吨和1.91亿元,市场成交量在进入下半年后显著上升。同期,北京碳市场的成交均价较2023年上涨3.9%,达100.08元/吨,显著高于其他试点碳市场碳价(图1)。

图1北京碳市场2024年1-9月成交情况

来源:北京绿色交易所官网及微信公众号,中央财经大学绿色金融国际研究院收集整理

注:成交均价=成交总额/成交总量

二、市场制度与机制

经过多年发展,北京碳市场已形成“1+1+N”的较完善的政策法规体系,覆盖配额核定,分配与拍卖,市场交易,碳排放权抵消,监测、报告与核查(MRV)等多种不同类型制度,并坚持制度改进与创新,为市场稳定发展提供了基础保障。

(一)市场核心制度

2013年12月27日,北京市第十四届人大常委会审议通过《关于北京市在严格控制碳排放总量前提下开展碳排放权交易试点工作的决定》,通过地方立法的形式确定了北京碳市场的地位,也是市场制度体系中第一个“1”。2014年5月,北京市政府印发《北京市碳排放权交易管理办法(试行)》,建立了北京碳市场的总体制度框架,成为了市场制度体系的第二个“1”。近年来,随着北京试点和全国碳市场的不断发展,以及《碳排放权交易管理暂行条例》的出台,北京市也对《管理办法(试行)》进行了修订,并于2024年3月正式印发《北京市碳排放权交易管理办法》(简称《管理办法》),成为当下支持北京碳市场运行的核心制度文件。

《管理办法》共分8章36条,对北京碳市场的纳入单位、配额管理、碳排放权交易、MRV机制、配额清缴及监督管理等多方面关键内容进行了规定。首先,《管理办法》实行名单管理,将纳入市场单位分为“一般报告单位”与“重点排放单位”两类,前者包含年综合能源消费量2000吨标准煤及以上的北京市各种类型法人单位主体,后者则包括固定和移动设施年排放二氧化碳量达到或超过5000吨的法人单位。第二,《管理办法》仅对重点排放单位实施配额管理,明确根据碳排放总量与强度双控目标进行配额总量设定,采用免费与有偿拍卖相结合的方式进行配额分配。第三,《管理办法》将碳排放第三方核查机构的管理模式由此前“备案+目录库”的模式调整为“设定门槛条件+事后监督”的模式,并强调了碳排放单位对数据质量的主体责任。第四,《管理办法》明确了可用于抵销碳配额的减排量类型(CCER及北京市审定的自愿减排量)及其最高抵销比例(5%),并鼓励重点排放单位消纳绿电。

(二)配额分配制度

北京碳市场采取“免费发放为主,有偿拍卖为辅”的配额分配制度。免费配额的发放分为预发放与配额核发两阶段进行:预发放按照上年度配额的70%预发,配额核发则根据重点排放单位上年度的实际活动水平及配额申请材料确定。

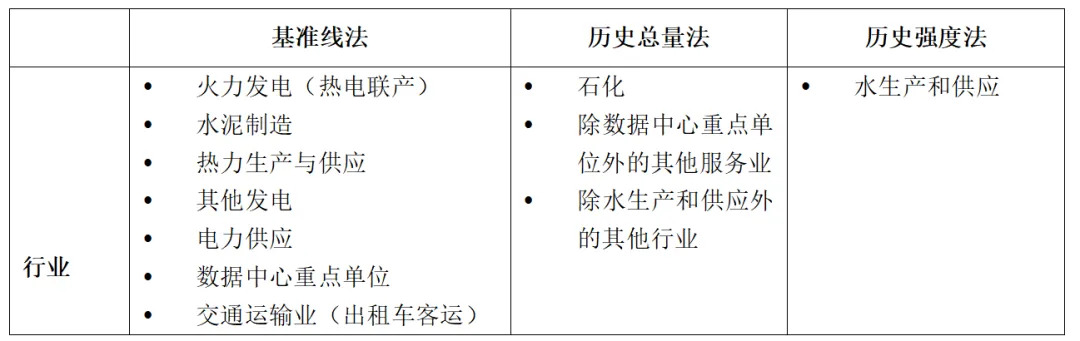

此外,北京碳市场还针对不同行业制定了差异化的免费配额核定方法。根据北京市生态环境局2024年5月发布的《关于做好2024年本市碳排放单位管理和碳排放权交易工作的通知》,北京碳市场根据重点控排单位所处行业的不同类型,采用基准线法、历史强度法、历史总量法的差异化配额分配方式(表1)。

表1 北京碳市场免费配额核定方法

来源:《北京市生态环境局关于做好2024年本市碳排放单位管理和碳排放权交易工作的通知》

(三)配额拍卖与回购制度

为保障北京碳市场平稳有序运行,避免碳价大幅波动,北京市自2022年以来便尝试根据碳市场运行情况开展配额有偿竞价发放[2],并于2024年10月印发《北京市碳排放权交易市场碳排放配额有偿竞价发放与回购管理办法》,明确了市场配额有偿发放与回购的实施流程、触发条件、竞拍上限等规定。

触发条件方面,该《办法》规定当出现公开交易日的配额加权平均价格连续10个交易日超出上个自然年度成交均价60%时,或市场活跃度过低、影响配额清缴及市场健康运行等情况时,市生态环境部门可开展配额有偿竞价发放;而当出现配额加权平均价格连续10个交易日低于上个自然年度成交均价40%,或影响市场简况运行的其他情况时,市生态环境部门可进行配额回购。竞拍上限设定方面,该《办法》要求单个重点排放单位和自愿参与交易单位在单次拍卖中最多分别竞买所拍配额总量的15%和3%。实施流程方面,该《办法》对配额拍卖与回购的通知发放、注册登记及交易流程与责任主体等进行了明确要求,并规定了有偿拍卖收入的资金用途(上缴国库)。

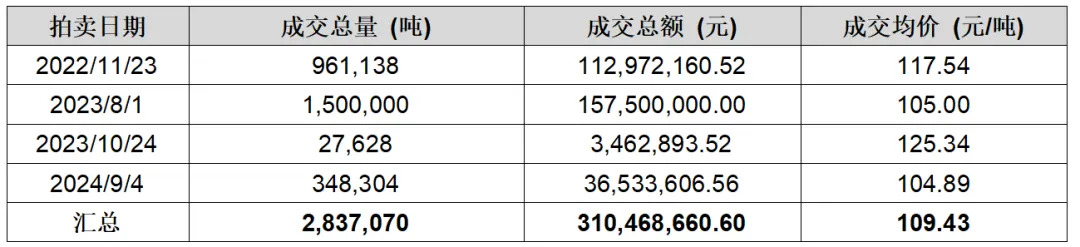

自2022年以来,北京碳市场已先后开展4轮配额有偿竞价发放,累计拍卖配额283.7万吨,实现配额拍卖收入达3.105亿元,成交均价达109.43元/吨,为北京碳市场碳价提供了参照与支撑(表2)。

表2 北京碳市场配额拍卖结果

数据来源:北京绿色交易所

(四)配额抵消制度

在《管理办法》中建立的配额抵消制度框架基础上,北京市生态环境局分别于2024年5月与10月分别印发《关于做好2024年本市碳排放单位管理和碳排放权交易工作的通知》和《北京市碳排放权交易市场碳排放量抵消管理办法》,进一步明确了北京碳排放权抵消的细则,主要呈现三大特征:一是规定了可用于抵销的减排量类型,如北京碳普惠及CCER,并明确2017年3月14日前已获得备案的CCER自2025年1月1日起不得用于北京碳市场抵消。二是针对不同类型减排量制定差异化的抵消规则,如规定重点排放单位使用北京行政区域外项目产生的CCER的抵消比例不得超过其年度碳排放量的2.5%,并优先鼓励使用河北省、天津市辖区内项目产生的CCER进行抵消。三是延续了市场化交易绿电不计入碳排放核算的政策,并明确后续将进一步完善碳排放核算与绿电消纳机制联动,继续鼓励绿电使用。

(五)MRV制度

北京碳市场自建设初期起就非常重视MRV制度的建设,在全国试点碳市场中率先实行核查机构与核查员的“双备案”制度,并对碳排放报告实行第三方核查、专家评审、核查机构第四方的“交叉抽查”制度,以确保碳排放数据的质量,夯实碳市场基础[3]。2024年3月发布的《管理办法》进一步对MRV制度进行了优化,如将第三方核查机构的管理由“备案+目录库”调整为“设定符合条件+事后监督”模式,并要求探索建立核查工作质量评价机制,综合评价核查工作的规范性及核查数据的准确性[4]。此外,因北京碳市场针对不同行业采取了三种不同的配额核定方法,与之匹配,北京市也针对不同行业建立了特定的MRV系统,以确保排放数据核算的准确性[5]。

(六)交易与风险管理制度

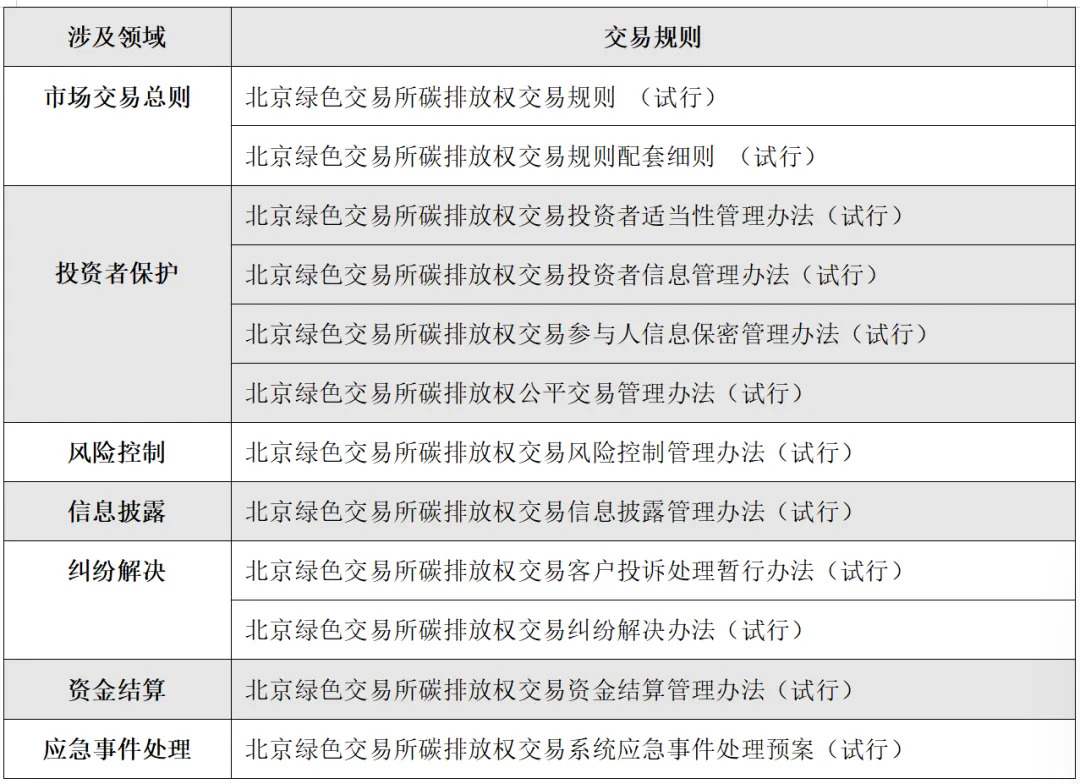

北京碳市场中的交易品种包括北京碳配额以及PCER、FCER等主管部门批准的其他交易产品。根据北京绿色交易所2022年1月印发的《北京绿色交易所碳排放权交易规则(试行)》,北京碳市场交易采用会员制,履约机构及符合规定的非履约机构和自然人均可申请会员并参与市场交易。市场交易采用公开竞价交易与协议转让两种形式,在北京绿交所进行。北京绿交所近年来也发布了一系列针对交易风险控制、信息披露、纠纷解决、资金结算管理、应急事件处理等的交易规则,建立了相关完善的交易管理体系,保证北京碳市场的交易顺畅、有序、稳定运行(表3)。

表3 北京碳市场交易规则梳理

资料来源:北京绿色交易所

三、碳金融发展

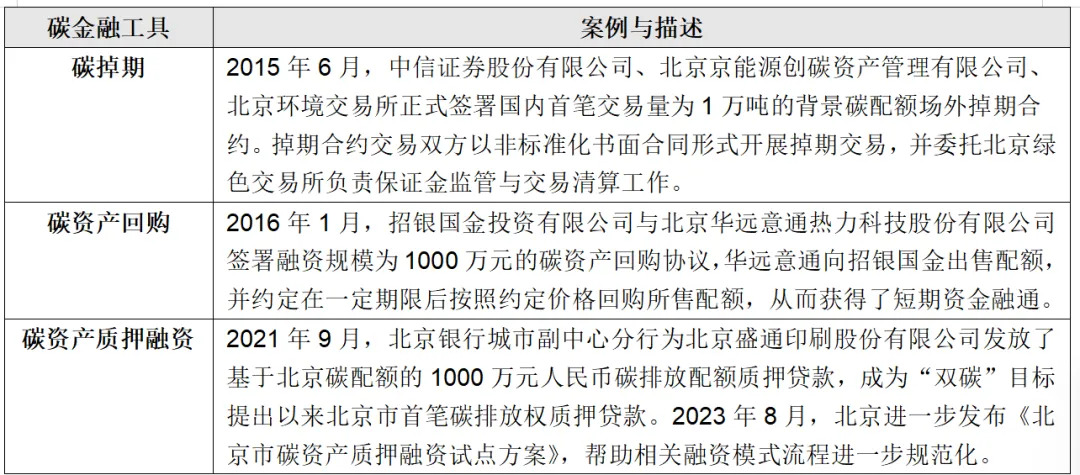

北京碳市场自开市以来便积极探索碳金融创新与实践,已开发出覆盖碳市场融资工具、交易工具、支持工具三大类别的多种类型碳金融产品,是较早进行碳金融探索和创新的地方试点碳市场。与此同时,北京市也积极探索更好发挥金融促进资源高效利用,推动绿色低碳转型的机制。2023年8月,北京市生态环境局会同中国人民银行北京市分行、国家金融监督管理总局北京监管局联合发布了《北京市碳资产质押融资试点方案》,明确界定了可用于质押的碳资产、规范了碳资产质押融资业务流程、并对融资资金使用及贷后管理做出了要求,帮助相关碳金融产品能够更良性发展。此外,北京碳市场也在碳期权、碳掉期等碳金融产品的开发上进行了有意义的尝试,并成功推动相关产品落地(表4)。

表4 北京碳市场主要碳金融工具及案例

资料来源:IIGF收集整理

四、北京碳市场发展的启示

北京碳市场自2013年来经过十余年的建设,在市场基础制度体系建设、交易规则制定、碳金融产品开发创新等多方面取得了显著的成果。北京碳市场多年来的发展经验也能够为全国碳市场与其他试点碳市场进一步完善制度与交易体系建设提供诸多启示:

第一,有关部门可进一步研究和借鉴北京碳市场经验,通过设定差异化的纳入标准,渐进式推动市场平稳扩容。北京碳市场通过设置能源消耗与碳排放量的门槛标准,将纳入市场单位分为“一般报告单位”与“重点排放单位”,并仅对重点排放单位实施配额管理的方式,在推动大量服务业单位参与碳市场并建立碳排放管理体系的同时,避免对排放量相对低单位的运营造成过大负担。这种方式使北京碳市场无论在纳入主体数量或是行业覆盖范围上均处于全国领先水平,有效促进了北京市碳排放总量和强度的“双降”[6]。

第二,全国碳市场及其他地方试点碳市场可参考北京碳市场的MRV机制与交易规则,进一步完善市场监管体系。北京碳市场自建设初期便十分重视MRV制度体系建设,并出台了完善、覆盖面广泛的市场交易规则,相关制度规则也成为市场稳定发展的保障,结合配额拍卖与回购制度,有效降低了北京碳市场的碳价波动,提升了碳价信号功能。

第三,地方试点碳市场可参考北京碳市场的抵销机制,推动区域协同减排,探索利用碳市场促进可再生能源发展。北京碳市场在抵销机制设定中,鼓励使用河北、天津辖区内项目产生的CCER用于配额抵销,有助于发挥试点碳市场作用,促进京津冀协同减排。此外,近年来北京已通过将重点排放单位通过市场化手段购买使用的绿电的碳排放量核算设置为零等方式,鼓励绿电使用,并将进一步完善碳排放核算与绿电消纳的联动机制,促进可再生能源电力消纳和发展。

参考文献

[1]根据中央财经大学绿色金融国际研究院收集数据计算

[2]刘良伟,增设配额结转相关规定,提升有偿分配比例会如何影响碳价?|理性看碳价系列②,《中国环境》,2024年8月27日

[3]北京环境交易所,北京绿色金融协会,北京碳市场年度报告2018,2019年5月

[4]《人民网》,北京市对重点碳排放单位实施配额管理,2024年4月19日

[5] ICLEI,北京碳排放权交易市场实施七年的经验和借鉴,2021年3月

[6]黄鑫宇,北京绿交所王乃祥:持续推进全国碳市场和ESG服务生态建设,《新京报》,2024年7月8日

作者:

王旬 中央财经大学绿色金融国际研究院研究员

崔莹 中央财经大学绿色金融国际研究院副院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。