我国虽已在较大范围内开展碳资产质押贷款并有多种金融产品落地,但相关金融工具的发展仍处于早期阶段,存在贷款总体规模小、单笔贷款额度低、贷款期限较短等问题。金融机构在碳资产质押贷款中面临的法律、金融、操作等多种风险与其潜在收益匹配度较低是制约相关业务发展和扩张的主要因素。

从2013年地方试点碳市场启动,到2021年全国碳市场上线,再到2024年全国统一核证自愿减排量(CCER)交易机制启动,我国碳市场稳步发展,以碳市场交易标的为基础的金融产品也不断推陈出新,如碳资产质押、回购、掉期、拆解、指数等多类碳金融产品。

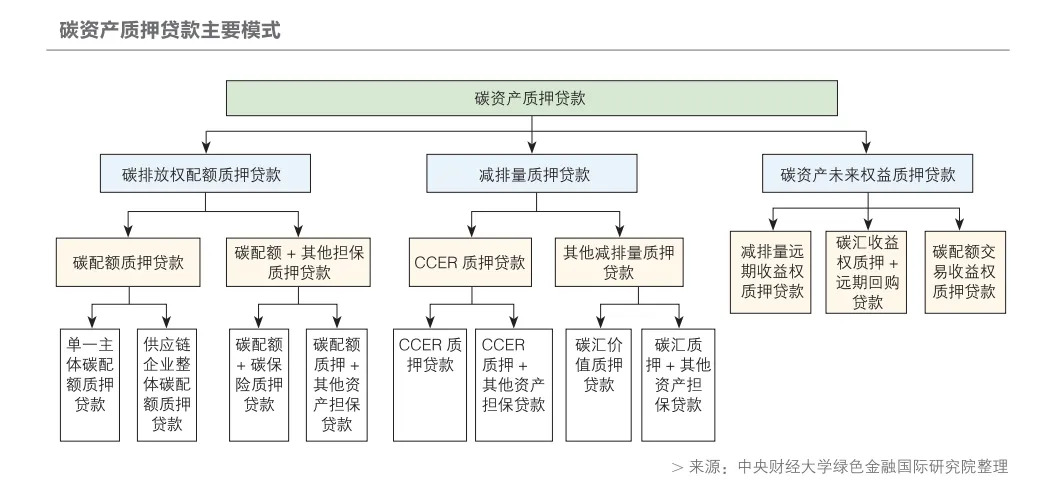

其中,碳资产质押融资是最成熟的碳金融模式。根据中央财经大学绿色金融国际研究院不完全统计,自2021年7月全国碳市场上线以来,我国金融机构已发放超170笔碳资产质押融资,其中涉及碳排放权配额质押的贷款超135笔(约占80%)。其余的主要融资方式包括CCER质押贷款、碳汇质押贷款以及碳减排预期收益权贷款等,但这些金融工具在数量或成熟度上均显著低于碳配额质押贷款。

我国虽已在较大范围内开展碳资产质押贷款并有多种金融产品落地,但相关金融工具的发展仍处于早期阶段,存在贷款总体规模小、单笔贷款额度低、贷款期限较短等问题。金融机构在碳资产质押贷款中面临的法律、金融、操作等多种风险与其潜在收益匹配度较低是制约相关业务发展和扩张的主要因素。

一、出质权的法律依据尚不清晰

我国现行法律体系中,碳资产出质权的法律依据尚不完全清晰,质押物执行和处置全流程的全国性案例稀缺,导致金融机构开展和推广碳资产质押业务时面临一定的法律风险。

当下,针对碳配额和CCER等主要碳资产的交易和财产属性已在《碳排放权交易管理暂行条例》《碳排放权交易管理办法(试行)》和《温室气体自愿减排交易管理办法(试行)》等法规和部门规章文件中得到明确。

目前,我国金融机构在碳资产质押贷款实践中主要以《中华人民共和国民法典》第440条第7款“法律、行政法规规定的可以出质的其他财产权利”作为碳配额等主要碳资产出质权的法律依据。但我国尚未在行政法规及以上法律中对碳资产的出质权予以明确规定,因此,碳资产质押贷款业务中的底层法律基础仍不牢固。

我国在碳资产质押贷款标的物的执行和处置上的全国性案例也相对稀缺,目前仅部分地区有涉及碳资产冻结和执行处置的司法案例,直到2021年年底才在福建形成全国首例针对地方碳市场配额质押物的执行案例,执行法院在此案中直接将被冻结的地方碳市场配额通过海峡股权交易中心挂网交易,并在成交后扣留交易款。由于全国碳市场和CCER交易体系的流程和规定与地方碳市场仍存在差异,相关的地方性司法实践和规定在全国性市场的适用性仍未完全明确。

此外,我国目前的法规尚未对碳配额履约清缴义务与碳配额质押标的执行的优先次序进行明确规定,机制化的制度缺乏也使银行持有的碳配额质押物面临履约清缴导致的潜在价值损失风险。

二、价值评估难精确

我国碳市场建设仍处于初期阶段,尚未形成完善的碳价发现机制,也未形成统一、标准化的碳资产估值方法学,碳资产质押物价值难以精确估算。同时,优质的碳资产质押标的物供给不足、质押物变现路径相对单一等问题也使金融机构规模化开展和推广碳资产质押贷款业务面临挑战。

一方面,理论上针对碳资产价值评估存在市场法、收益法、成本法、实物期权法、影子价格法等多种方法学。但因数据可得性、市场规范性及活跃度等方面的不足,上述估值法在实际应用中均存在较大问题。主流银行在实践中多借鉴市场法,通过将碳资产质押物的市场公允价值乘以质押率得出质押贷款金额,其中计算市场公允价值的主要考量因素是全国或地方碳市场碳价。但这种估值法对二级市场碳价的有效性及不同碳资产间的可比性要求高,我国碳市场存在市场活跃度与流动性低、价格波动幅度大、交易主体同质化程度高、市场交易“潮汐”特征明显,以及缺乏期货等反映远期碳价的产品等问题,导致市场中碳价有效性不足,碳价发展方向和趋势不明确。同时,我国金融业碳资产管理专业人才相对缺乏,市场中成熟的第三方专业估值机构供应量也不足。面对上述问题,不同机构主要通过调节质押率予以应对,这也导致市场中质押率存在显著差异(36%~96%),限制相关贷款业务大规模推广。

另一方面,金融机构也面临优质碳资产质押物供应量少,碳资产变现渠道单一和处置难度高等问题。其一,在碳配额质押贷款中,为规避与履约清缴义务冲突的潜在风险,金融机构偏好接受超过履约清缴部分的碳配额质押物,而拥有此类优质碳资产的企业多为大中型国企或其子公司,其融资渠道较多、融资成本较低,对质押贷款需求不大。其二,金融机构对碳配额、CCER或其他碳资产质押物的处置渠道主要为全国或地方碳市场,及全国统一CCER交易系统。这些市场存在流动性低、价格波动大、碳配额有履约清缴期限“硬约束”等问题,导致金融机构面临质押物处置速度慢、减值风险高等挑战。加上我国碳资产的质押贷款利率仅持平或略高于贷款市场报价利率(LPR),金融机构开展碳资产质押业务的收益风险比不高,规模化推广相关业务的内生动力不足。

三、质押操作流程不统一

目前我国尚未形成针对碳资产质押登记、估值、处置等主要环节的统一和明确的操作规范和细则,跨地区和跨资产类别的质押操作流程存在较明显差异。

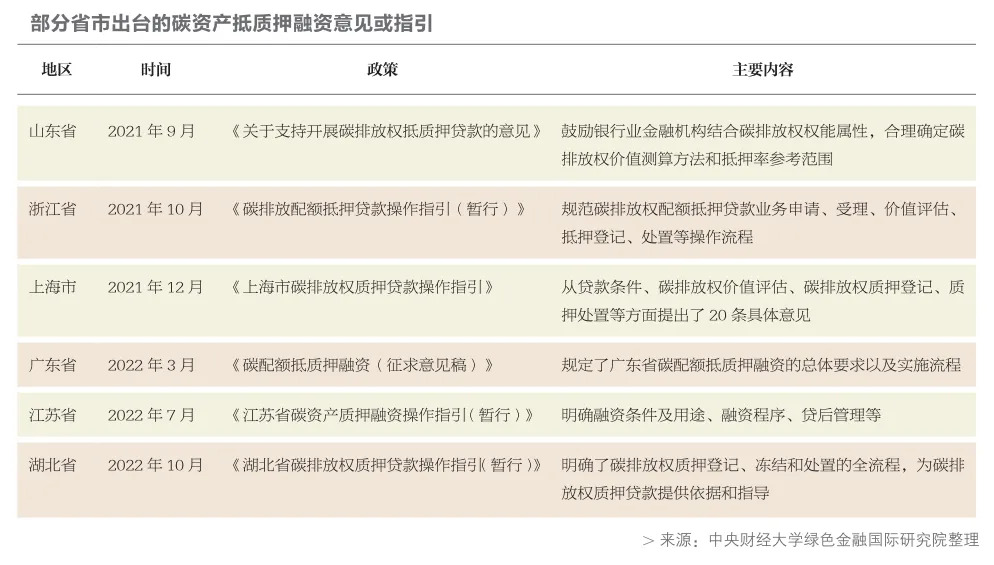

山东、浙江、上海、广东、江苏和湖北等省市近年来虽出台了地方性的意见或操作指引,但不同地区指引中覆盖的融资类型(如质押或抵押)和碳资产类型存在明显差异,具体操作要求也不同,这些都增加了同一金融机构跨地区开展碳资产质押贷款业务的操作风险和成本。此外,我国在碳资产质押贷款实践中也存在公示方式不确定和登记平台分散化等问题,尤其针对碳汇类等非标准化碳资产质押,实践中存在多头登记、分散登记的情况,易导致重复质押问题。

四、三方面破局

我国统一碳交易体系的不断完善和扩大则为寻找和制定相关问题的解决方案提供了机会。我们建议从以下三方面着手,推进碳资产质押贷款业务的发展。

第一,建议加快全国与地方碳市场,以及全国统一CCER交易体系建设,提升碳市场规模、成熟度及覆盖范围。一是按照“成熟一个,纳入一个”的原则,加快全国碳市场的扩容,推动市场覆盖行业范围和规模的扩大,以及市场参与主体的多元化,促进市场成熟度提升。二是研究制定并出台碳配额有偿拍卖制度,建立一、二级市场的碳价联动机制,增强二级市场碳价稳定性和可预测性;同时,逐步引入合格金融机构参与全国碳市场交易,增强市场流动性,丰富金融机构风险管理工具和选项。三是以CCER重启及交易平台和登记系统建设为基础和契机,将CCER抵质押贷款及其他相关衍生品交易的流程和基础设施纳入整体建设;同时,加快更多领域的CCER方法学开发和建设,促进更多地区和领域的主体盘活其碳资产。

第二,建议明确碳资产的质权属性,构建全国统一的碳资产质押融资制度规则和操作指引。一是在《碳排放权交易管理暂行条例》及与碳资产质押融资相关的司法解释中明确碳配额及其他大类碳资产的质权属性,夯实相关质押贷款业务的法律基础。二是研究制定并出台针对碳资产质押融资中诸如质押物登记、公示、执行和处置等重要环节的制度规则和办法,增强相关业务的规范性。三是统合各地已出台的操作指引,结合目前行业的主流实践,出台全国统一的碳资产质押贷款操作指引和流程,降低金融机构的操作风险和成本。

第三,建议加强金融机构碳资产管理的能力建设,完善内部考核激励机制,提升金融机构碳资产质押贷款业务的管理水平和业务拓展的内生动力。一是鼓励已开展相关业务的金融机构间进行交流,聘请第三方专业机构进行碳资产管理及质押融资的研究和培训,提升金融从业人员在相关领域的认知和能力。二是完善金融机构内部的激励措施,制定碳资产质押融资业务相关考核指标。三是推动金融业建立并优化碳资产价值评估和风险管理的模型。

本文原载于《英大金融》杂志

作者:

王旬 中央财经大学绿色金融国际研究院研究员

崔莹 中央财经大学绿色金融国际研究院副院长、中央财经大学—北京银行双碳与金融研究中心高级研究员

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。