本系列的案例研究主要是来自中国、新加坡和菲律宾的三家亚洲绿色债券发行机构。之前的案例我们对中国工商银行和新加坡的辛迪克公司绿色债券发行予以介绍,并分别对绿色债券标准设置、公众支持、示范效应剖析,为亚洲发行者如何成功进入全球市场提供政策建议。本次菲律宾黎刹商业银行(RCBC)的案例表明为吸引绿色债券投资者,不一定非要在国际市场发行绿债,在国内市场用本币发行绿债也可以吸引到国际投资者,特别是在绿债标准更国际化的情况下。

一、菲律宾黎刹商业银行(RCBC)案例概况

黎刹商业银行(RCBC)是一家成立于1960年的菲律宾银行,目前位于菲律宾马尼拉。按总资产计算,RCBC是菲律宾最大的银行之一,同时拥有650万客户,448家国内分支机构,汇款服务和合作遍及24个国家。除了专注于零售银行业务外,RCBC还提供租赁、投资银行、外汇等业务。

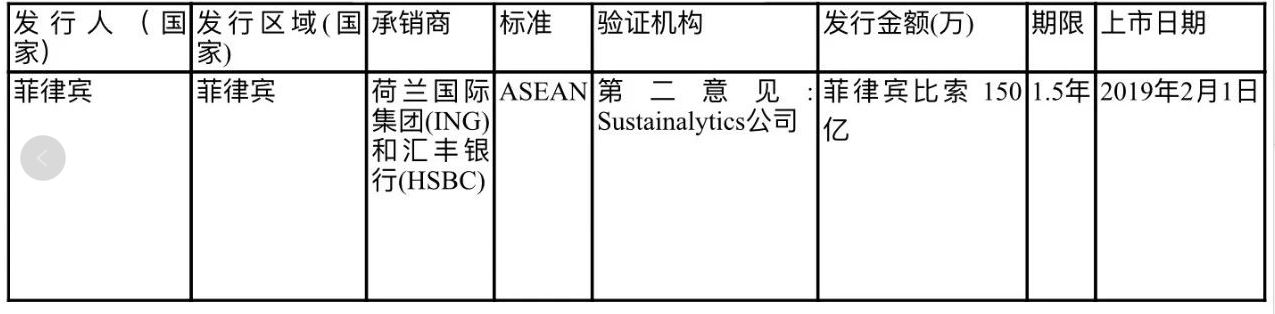

RCBC一直以来活跃于菲律宾比索债券市场,同时也通过在新加坡等全球主要金融中心发行债券来筹集美元。2019年,RCBC在国内发行了以菲律宾比索计价的绿色债券,成为菲律宾第一家绿色债券发行人。RCBC发行贴标绿债的主要动机是支持整个银行的“绿色”发展,同时吸引新的国内投资者。本次发行的发行规模相对较小,期限较短。可以预见的是,这只是菲律宾绿色债券市场的开端,未来会有更多的绿色债券发行。在确定发行地点和币种时,RCBC认为,发行以美元计价的绿色债券还需要进入新加坡等国际市场,而发行以菲律宾比索计价的绿色债券只需要在国内发行。同时考虑到RCBC的绿色以菲律宾比索计价的绿色资产规模较大,发行以菲律宾比索计价的绿色债券也是更为合适的。

此次发行获得了超过3倍的超额认购,这表明菲律宾对此类可持续金融产品有着巨大的需求。笔者通过与菲律宾投资者的交流,发现很多人对这笔绿债感兴趣的最主要原因还是出自纯金融因素的考虑,而不是“绿色”本身。,但投资者也同时表明,“绿色”这一特征也确实增加了这笔债券的吸引力。RCBC的受访者表示,菲律宾投资者在投资决策中逐渐形成了可持续性意识,但要将这种意识转化为实际投资行为还需要更多可行的绿色投资机会。总的来说,这笔债券的发行让我们看到菲律宾绿色债券市场以及其他可持续金融工具发展的积极前景。随着RCBC这笔绿债的大量超额认购,这种兴趣也有可能转化为绿色溢价,不过这种假设需要在市场更加成熟时才能得到量化证明。

二、案例经验总结

1.标准建设:作为第一个发行绿色债券,同时第一次以东盟标准(ASEAN)发行绿色债券的机构,RCBC在实践中面临着标准选择的挑战。在这一过程中,荷兰国际集团被指定为唯一的技术顾问,同时作为承销商支持RCBC设计其绿色金融框架。该框架以ICMA的 绿色债券原则(GBPs)和ASEAN GBS为基础。此外,由于发行所筹集的资金可用于贴标绿色贷款,该框架也符合贷款市场协会(Loan Market Association)和亚太贷款市场协会(Asia Pacific Loan Market Association)的绿色贷款原则。Sustainalytics公司为该框架提供了第二意见。RCBC只面向国内投资者,因此在应对不同的绿色债券标准方面没有遇到挑战。考虑到在国际上发行绿色债券的长期愿景, RCBC这笔绿债的一个特点是将化石燃料被排除在外(ASEAN GBS的要求),这符合很多国际投资者的理念,更容易吸引国际投资者。RCBC在采访中还表示,希望有一个全球统一的绿债标准,这对绿债发行者和投资者来说都更为方便。

2. 政府支持:截至目前,菲律宾政府对绿色债券发行人的支持有限。RCBC是菲律宾第一家符合东盟标准(ASEAN)的绿色债券发行机构,之前也没有获得政府支持的经验。但很明显,菲律宾政府支持发展国内绿色债券市场,RCBC也因此受到鼓励;同样,菲律宾绿色债券的发行也没有政府的直接资金支持。RCBC表示,对许多考虑发行绿色债券的发行人来说,提供这样的资金支持将产生重大引导作用。这种支持可以是支付核查费用,也可以是通过对利率或项目担保的直接财政支持。

3. 示范效应: 在示范效应方面,RCBC作为第一家公开发行绿债的商业银行,有着重要的模范带头作用。菲律宾的绿债到目前为止还没有主权或准主权支持的情况。然而,根据RCBC受访者的回答,此类主权债券的发行可能成为菲律宾进一步发债的重要推动力。这是因为它不仅显示出来政府的明确支持,而且还为其他机构提供了一个可供学习的实际案例,并有助于向投资者宣传这种可持续金融工具的优势。

展望未来,RCBC的未来目标是积极参与国际绿色债券市场,在更大的范围、更长的期限和不同的币种之间开展活动。作为菲律宾绿色债券的领跑者,此类国际债券的发行可能会为更多的菲律宾债券的发行开辟道路。虽然菲律宾的投资者对目前规模的绿色债券兴趣较为浓厚,但进入国际资本市场则需要筹集更大规模的资金进行可持续投资。

三、系列建议

1.在欧盟、中国和ICMA绿色债券标准化的工作基础上,全球绿债标准应进一步和谐化。罗塞塔石碑(Rosetta stone)概念通过使标准具有可比性从而使标准具有兼容性,这一概念具有足够的灵活性,可以考虑到不同国家的不同政策重点。为了实现全球标准的协调,亚洲国家和东盟应根据欧盟和中国与ICMA对话设计的“罗塞塔石碑”框架,重新安排其绿色债券目标、活动和技术标准。在此基础上,他们可以建立更详细的指导方针和法规。这种方法允许短期的透明性和更低的交易成本,同时为长期的全球范围内的完全标准化奠定基础。2.基于现有的成功案例,政策支持应进一步扩大。在强化对利益相关者的教育方面,亚洲国家可以借鉴印尼和中国的经验,建立绿色金融知识和学习中心。在财政支持方面,亚洲国家也可以效仿香港、中国和新加坡补贴核查费用的做法。在利率、项目担保和项目开发等方面的加强补偿机制(如中国的省级机制),一旦这些项目的结果更加明显,就可以在整个亚洲地区更大规模地推广。3.示范发行。我们应该借鉴中国国家开发银行(China Development Bank)准主权债券和印尼政府绿色伊斯兰债券green sukuk等创新实践,扩大示范性绿色债券的发行规模。亚洲其他国家的政府可以效仿这种做法,在本地和国际资本市场发行主权债券或准主权债券。此类主权示范债券的发行提供了最佳实践案例,并展示了发行绿色债券的潜力。示范发行的主体不仅可以是主权国家, 也可以是单个企业。

作者:

Mathias Lund Larsen 中央财经大学绿色金融国际研究院国际合作部负责人

编译:

马圆 中央财经大学绿色金融国际研究院科研助理