一、引言

近年来,环境、社会和治理(ESG)问题已经成为投资者、股东和政府共同关心的热点问题,其作为风险管理的价值评估,用以衡量公司经营和投资活动对环境及社会的影响,以及公司治理是否完善等。而ESG在学术文献中已经被讨论了超过35年(Tarmuji, Maelah, & Tarmuji, 2016),展开了大量的关于ESG的实证与理论研究。其中,公司ESG表现与其财务绩效之间的关系已经得到了广泛的关注与研究(Atan, Alam, Said, & Zamri, 2018; Barnett & Salomon, 2012; Brammer, Brooks, & Pavelin, 2006; Branco & Rodrigues, 2008; Duque-Grisales & Aguilera-Caracuel, 2019; Friede, Busch, & Bassen, 2015; D. D. Lee, Faff, & Langfield-Smith, 2009; K.-H. Lee, Cin, & Lee, 2016; Lo & Sheu, 2007; McWilliams & Siegel, 2000; Nollet, Filis, & Mitrokostas, 2016; Qiu, Shaukat, & Tharyan, 2016),但结果却有所争议。一些研究发现,公司ESG表现与其财务绩效之间呈负相关关系。例如:Brammer et al. (2006) 发现公司综合社会绩效指标得分与其股票回报率呈负相关关系;D. D. Lee et al. (2009)发现公司社会责任表现与市场绩效之间存在负相关关系;Duque-Grisales and Aguilera-Caracuel (2019)以拉丁美洲的104家跨国公司为样本,运用面板数据研究了公司ESG得分与其财务绩效之间的关系,研究发现两者呈显著负相关关系。但是,更多的研究发现公司ESG表现与其财务绩效之间呈正相关关系。Friede et al. (2015)统计了自19世纪70年代以来2200余篇关于ESG表现与财务绩效相关性的研究,发现90%的文献证明ESG表现与财务绩效呈现非负相关。Nollet et al. (2016)基于资产回报率、资本回报率等指标,运用非线性模型研究了企业社会绩效(CSP)与企业财务绩效(CFP)之间的关系,发现:企业社会绩效与资产回报率和资本回报率之间呈U型关系,意味着长期而言,良好的企业社会责任表现可以提升其财务绩效表现。K.-H. Lee et al. (2016)以2011至2012年韩国公司为样本,运用最小二乘法和两阶段最小二乘法研究了企业环境责任履行与其财务绩效水平之间的关系,并发现企业环境责任履行与股东权益回报率和资产收益率之间均存在显著正相关关系。类似的,Barnett and Salomon (2012)也发现企业社会责任表现好的企业通常拥有较高的财务绩效水平。

虽然此前有大量的文献研究了公司ESG表现与其财务绩效之间的关系,但很少以中国上市公司为样本进行研究。为了填补该空白,本文将实证研究中国上市公司ESG表现与其净资产收益率(ROE)之间的关系。由于此前的研究表明,ESG投资不仅仅是情怀投资,因为ESG表现好的公司,通常其财务绩效水平较高(Barnett & Salomon, 2012)、信用品质较好(Chang, Yan, & Chou, 2013)、抗风险能力较强(Lins, Servaes, & Tamayo, 2017)。基于此,我们提出研究假设:公司ESG表现与其净资产收益率呈显著正相关关系。

二、样本、数据与模型

(一)样本与数据

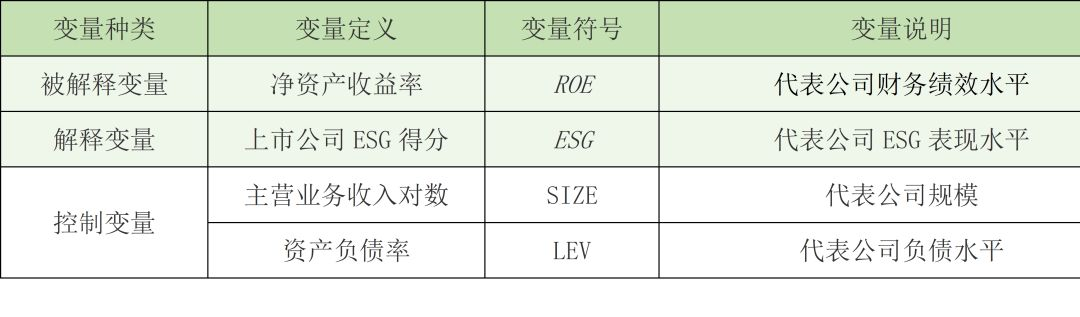

本文将2015年至2018年中证800指数成份股公司作为研究对象,共有3200个观测值。第一、本文选取公司净资产收益率(ROE)作为被解释变量,ROE值越高,表示公司财务绩效水平越高;第二、选取公司ESG得分作为核心解释变量,分数越高,表示该公司ESG表现越好;第三、为了完成该分析,我们借鉴了之前文献中确定的几个影响ESG绩效和公司价值的控制变量,包括公司规模(用主营业务收入的对数表示)和公司资产负债率(Cho & Patten, 2007; Clarkson, Li, Richardson, & Vasvari, 2008; Jo & Harjoto, 2011)。其中,ESG得分均来源于中财大绿金院ESG数据库[1],公司净资产收益率、主营业务收入、资产负债率以及公司行业等指标来源于国泰安数据库。详细变量总结见下表1:

表1 变量总结

(二)模型构建

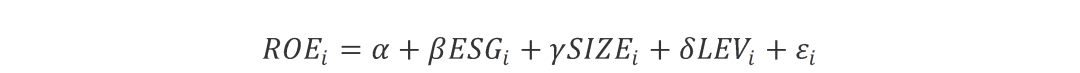

为研究上市公司ESG水平与其财务绩效水平之间的关系,本文以混合截面数据构建回归模型,具体表达式如下:

并且,从如下相关系数矩阵表(表2)也可以看出,在未有其他因素影响的情况下,公司ESG水平与其财务绩效水平之间存在正相关关系,并且解释变量之间不存在高相关性,这表明该回归模型中未出现严重的多重共线性问题。

表2 相关系数矩阵表

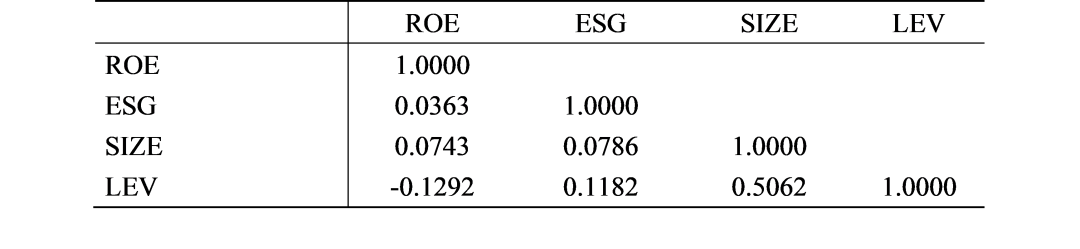

三、实证结果分析

表3 ESG与ROE回归结果分析

如表3所示,列(1)为未加入控制变量的回归结果,列(2)在列(1) 的基础之上加入公司规模和资产负债率等控制变量,列(3)则在列(2)的基础之上控制了时间固定效应。从回归结果可以看出:公司ESG表现水平与其财务绩效水平之间存在显著正相关关系,ESG得分提高1分,其净资产收益率提升0.02%。

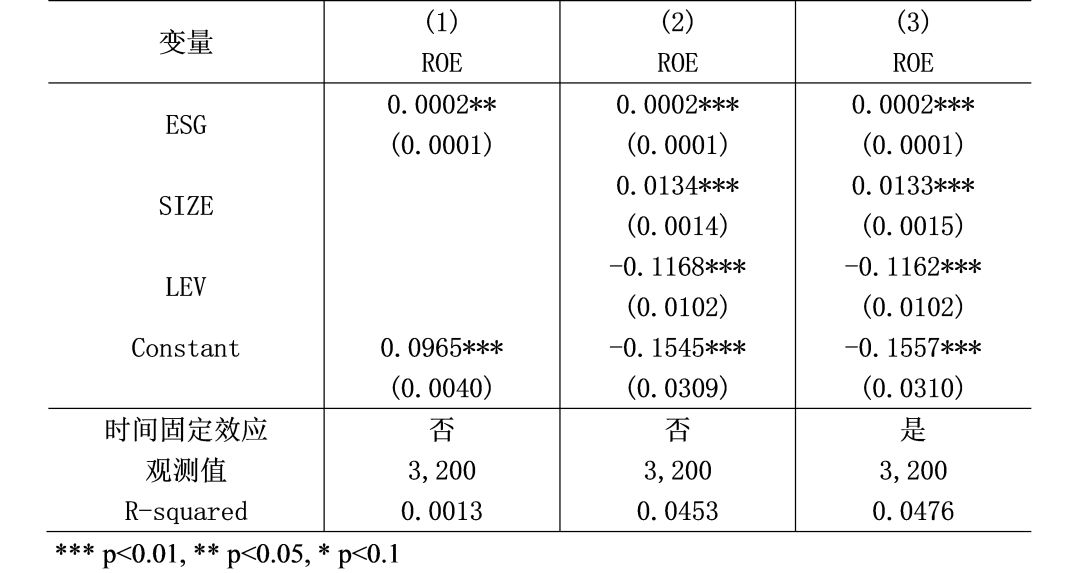

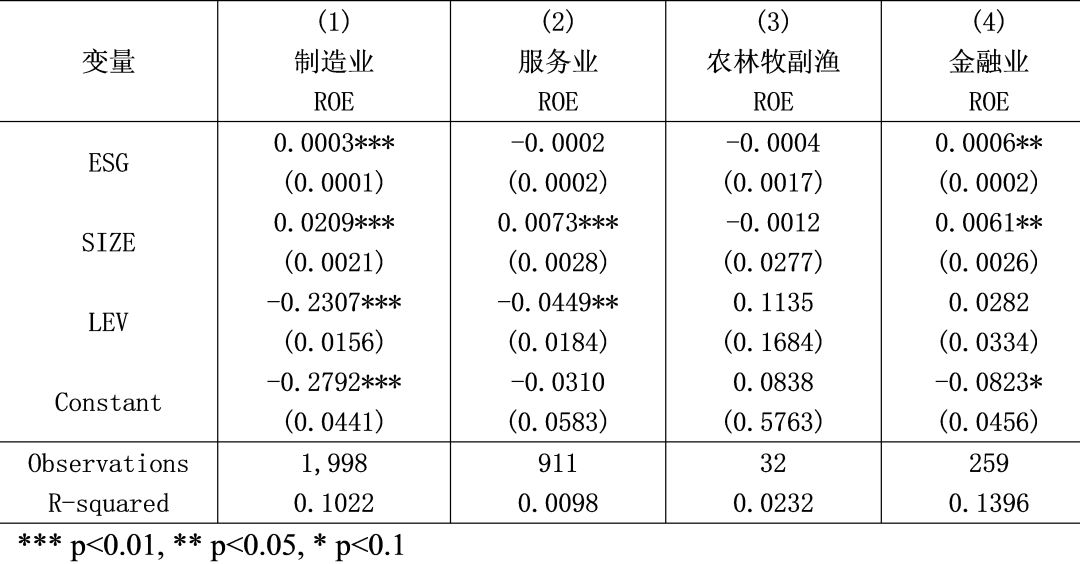

表4 不同行业ESG与ROE回归结果分析

接下来,我们将中证800成份股公司分为第一产业、制造业、服务业和金融业四类,并实证分析不同行业公司ESG与其财务绩效之间的关系。如表4所示,制造业公司的ESG表现水平与其净资产收益率之间存在显著正相关关系,且ESG得分每提高1分,其净资产收益率提升0.03%;同样,金融业公司的ESG表现水平与其净资产收益率在5%水平下也呈显著正相关关系,且ESG得分提高1分,其净资产收益率提升0.06%;而其他两个行业并未呈现显著相关关系。

总的来说,通过上述实证研究分析,我们发现中国上市公司ESG表现与其财务绩效水平之间呈显著正相关关系,意味着ESG表现较好的公司可以通过提升信用品质、增强抗风险能力、降低融资成本等渠道提升其财务绩效水平。同时,也侧面印证了ESG投资不仅是情怀投资,而是可以帮助投资者甄别出优质企业,与投资回报息息相关。

参考文献

Atan, R., Alam, M. M., Said, J., & Zamri, M. (2018). The impacts of environmental, social, and governance factors on firm performance. Management of Environmental Quality: An International Journal, 29(2), 182-194. doi:10.1108/meq-03-2017-0033

Barnett, M. L., & Salomon, R. M. (2012). Does it pay to be really good? addressing the shape of the relationship between social and financial performance. Strategic Management Journal, 33(11), 1304-1320. doi:10.1002/smj.1980

Brammer, S., Brooks, C., & Pavelin, S. (2006). Corporate social performance and stock returns:UK evidence from disaggregate measures. Financial Management, 35(3), 97-116.

Branco, M. C., & Rodrigues, L. L. (2008). Social responsibility disclosure: A study of proxies for the public visibility of Portuguese banks. The British Accounting Review, 40(2), 161-181. doi:10.1016/j.bar.2008.02.004

Chang, T.-C., Yan, Y.-C., & Chou, L.-C. (2013). Is default probability associated with corporate social responsibility? Asia-Pacific Journal of Accounting & Economics, 20(4), 457-472. doi:10.1080/16081625.2013.825228

Cho, C. H., & Patten, D. M. (2007). The role of environmental disclosures as tools of legitimacy: A research note. Accounting, Organizations and Society, 32(7-8), 639-647. doi:10.1016/j.aos.2006.09.009

Clarkson, P. M., Li, Y., Richardson, G. D., & Vasvari, F. P. (2008). Revisiting the relation between environmental performance and environmental disclosure: An empirical analysis. Accounting, Organizations and Society, 33(4-5), 303-327. doi:10.1016/j.aos.2007.05.003

Duque-Grisales, E., & Aguilera-Caracuel, J. (2019). Environmental, Social and Governance (ESG) Scores and Financial Performance of Multilatinas: Moderating Effects of Geographic International Diversification and Financial Slack. Journal of Business Ethics. doi:10.1007/s10551-019-04177-w

Friede, G., Busch, T., & Bassen, A. (2015). ESG and financial performance: aggregated evidence from more than 2000 empirical studies. Journal of Sustainable Finance & Investment, 5(4), 210-233. doi:10.1080/20430795.2015.1118917

Jo, H., & Harjoto, M. A. (2011). Corporate Governance and Firm Value: The Impact of Corporate Social Responsibility. Journal of Business Ethics, 103(3), 351-383. doi:10.1007/s10551-011-0869-y

Lee, D. D., Faff, R. W., & Langfield-Smith, K. (2009). Revisiting the vexing question:does superior corporate social performance lead to improved financial performance?. Australian Journal of Management, 34(1), 21-49.

Lee, K.-H., Cin, B. C., & Lee, E. Y. (2016). Environmental Responsibility and Firm Performance: The Application of an Environmental, Social and Governance Model. Business Strategy and the Environment, 25(1), 40-53. doi:10.1002/bse.1855

Lins, K. V., Servaes, H., & Tamayo, A. N. E. (2017). Social Capital, Trust, and Firm Performance: The Value of Corporate Social Responsibility during the Financial Crisis. The Journal of Finance, 72(4), 1785-1824. doi:10.1111/jofi.12505

Lo, S.-F., & Sheu, H.-J. (2007). Is Corporate Sustainability a Value-Increasing Strategy for Business? Corporate Governance: An International Review, 15(2), 345-358. doi:10.1111/j.1467-8683.2007.00565.x

McWilliams, A., & Siegel, D. (2000). Corporate social responsibility and financial performance: Correlation or misspecification? Strategic Management Journal, 21(5), 603-609. doi:Doi 10.1002/(Sici)1097-0266(200005)21:53.0.Co;2-3

Nollet, J., Filis, G., & Mitrokostas, E. (2016). Corporate social responsibility and financial performance: A non-linear and disaggregated approach. Economic Modelling, 52, 400-407. doi:10.1016/j.econmod.2015.09.019

Qiu, Y., Shaukat, A., & Tharyan, R. (2016). Environmental and social disclosures: Link with corporate financial performance. The British Accounting Review, 48(1), 102-116. doi:10.1016/j.bar.2014.10.007

Tarmuji, I., Maelah, R., & Tarmuji, N. H. (2016). The Impact of Environmental, Social and Governance Practices (ESG) on Economic Performance: Evidence from ESG Score. International Journal of Trade, Economics and Finance, 7(3), 67-74. doi:10.18178/ijtef.2016.7.3.501

附注

[1] 中财大绿金院ESG数据库涵盖了2012年至今的1018家A股上市公司和243家H股上市公司,通过参考国际指标并结合中国政策环境和市场发展特征设立本土化指标,从环境保护、社会责任、公司治理三个维度的定性与定量角度以及公司的负面行为与风险层面,全面衡量企业的ESG水平。

作者:

施懿宸 中央财经大学绿色金融国际研究院副院长,讲座教授,长三角绿色价值投资研究院院长,绿色金融产品创新实验室负责人

吴祯姝 中央财经大学绿色金融国际研究院助理研究员、金融学院博士生