原文作者:Ella Mae Matsumura, Rachna Prakash, Sandra C. Vera-Muñoz

期刊:Review of Accounting Studies

关键词:法规S-K、环境风险、气候变化风险、气候相关风险、SEC监管执法、股本成本

一、引言

《联合国气候变化框架公约》第二十九届缔约方大会(COP29)于2024年11月11-22日在阿塞拜疆首都巴库举行。企业行动是本届气候大会的主题之一,联合国秘书长呼吁所有公司、城市、地区在COP30前提出与1.5℃目标相吻合的行动目标,积极参与全球能源转型在这一背景下,企业如何应对气候变化风险以及开展相关信息披露也是学术界的热点研究问题之一。

自愿性的气候风险披露可能会引出两个经验问题:(1)在10-K表中披露气候风险与公司风险之间存在正相关还是负相关?(2)这种关联是否因市场对气候风险重要性的预期而变化?为回答第二个问题,本文使用资本市场对气候风险重要性的预期来交叉检查公司是否在10-K表中披露气候风险的决定的可信度。

二、 制度背景与假设

许多公司认为,气候变化影响着他们的战略决策,一些政府也已开始强制要求披露气候风险,但是少有公司披露有意义的气候风险信息。

作者指出,公司是否披露气候风险的决定是其对气候风险披露的重要性和美国证券交易委员会执行情况的综合评估结果,以及对披露与不披露气候风险的成本和收益的评估。如果公司将气候风险评估为重大风险,并期望强制执行重大气候风险披露,则在10-K表中披露气候风险的公司表明风险很大。即披露气候风险与公司风险之间存在正相关关系。如果管理者将气候风险评估为对公司不重要的风险,或者他们认为披露重大气候风险本质上是自愿的,则公司只有在这样做有利的情况下才会披露气候风险,从而预测披露气候风险与公司风险之间存在负相关关系。因此,本文提出第一个零假设:

H1:10-K表中披露气候风险与公司风险之间没有关联。

此外,管理者是否在10-K表中披露气候风险的决定与公司风险之间的关联将因市场对风险重要性的预期而变化。因此,提出假设:

H2:市场对气候风险重要性的预期对10-K表中披露气候风险与公司风险之间的关联没有差异影响。

三、研究设计

本文作者手工收集了2008至2016年标准普尔500指数公司3919份年度观测数据。

1. 主要变量定义

(1)企业风险

本文使用隐含股权成本(COE)代表企业风险。具体来说,使用四个指标的中位数构建的综合COE:Easton(2004)市盈率增长(PEG)模型、Gebhardt et al.(2001)的GLS模型、Claus and Thomas(2001)的CT模型和市盈率。

(2)气候风险重要性

根据市场对气候风险的预期,将披露和非披露公司划分为重要和非重要两组,然后研究重要性对披露和非披露公司之间COE差异的影响。具体来说,使用SASB的MaterialityMapTM分类将SASB行业分类匹配到SIC代码,并将每家公司归类为属于重要或非重要组。作者从地图中确定了与气候风险最直接相关的六个可持续性问题:(1)温室气体排放,(2)空气质量,(3)能源管理,(4)燃料管理,(5)水和废水管理,以及(6)环境和社会对资产和运营的影响。如果地图中这六个问题中至少有三个被归类为特定行业的重要问题,将属于该行业的每个样本公司分配到重要组(SASB_MTRL =1)。

2. 倾向得分匹配与双重稳健回归

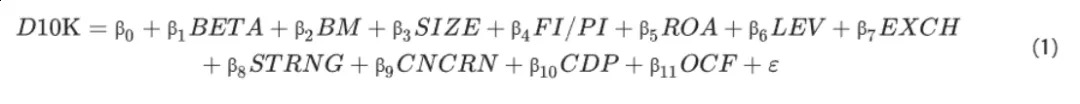

本文使用PSM和DR回归来比较披露气候风险的公司与未披露气候风险的公司的COE。使用以下模型计算倾向得分:

其中D10K是一个指示变量,如果公司在t年的10-K报告中披露气候风险信息,则编码为1,否则编码为0。

四、结果

本文回归分析得出了两个重要结果。首先,在控制了企业自愿披露气候风险的决定后,披露气候风险与COE之间存在负相关关系。DR回归结果表明,披露气候风险的公司的COE明显低于未披露气候风险的公司的COE,大约27个基点(bps),约为样本公司平均COE的3.3%。

其次,不披露信息的公司收到的惩罚与披露信息的公司的奖励随市场对气候风险重要性的预期而变化。具体而言,在市场预期气候风险重要(因此预期公司披露气候风险)的行业中,披露信息的公司的COE比不披露信息的公司的COE低50个基点,约为样本公司平均COE的6.1%。相比之下,在市场预期气候风险不重要(因此预期公司不披露风险)的行业中,披露信息的公司的COE仅比不披露信息的公司的COE低23个基点。

总体而言,市场会奖励(惩罚)在10-K文件中披露(不披露)气候风险的公司。但是,当市场预期气候风险重要时,不披露的惩罚是市场预期气候风险不重要时的两倍。这些结果表明,市场对气候风险重要性的预期可以作为对管理者风险披露决策可信度的交叉检验。

五、原文摘要

Managers are required to disclose material climate risk in Form 10-K, but their decision whether or not to disclose is confounded by the lack of consensus on whether climate risk is material to the firms, as well as uncertainty about enforcement of disclosure regulations. Using the SASB Materiality Map™ to proxy for market expectations of climate risk materiality, we test whether the association between disclosing climate risk in 10-Ks and firm risk (proxied by cost of equity (COE)) varies with market expectations of climate risk materiality. Using S&P 500 firms’ decisions whether to disclose climate risk in Form 10-K for 2008 to 2016, we find that disclosing firms’ COE is 27 bps lower than nondisclosing firms’ COE. In industries where the market expects climate risk to be material, disclosing firms’ COE is 50 bps lower than nondisclosing firms’, while in industries where the market does not expect climate risk to be material, disclosing firms’ COE is 23 bps lower than nondisclosing firms’. Our results indicate that markets use expectations of climate risk materiality to infer the credibility of managers’ climate risk disclosure decisions. Our research contributes to policymaking on climate risk disclosures in regulatory filings and informs the debate around the costs and benefits of the SEC’s current proposal to enhance climate risk disclosures.

develop a bottom-up measure of U.S. banks’ exposures to climate transition risks from the carbon footprint of their syndicated loan portfolios. Transition risk exposures have declined over time, especially since the Paris Agreement. This effect results from a re-balancing of bank loan portfolios, with more lending to lowemission borrowers rather than a reduction in lending to high-emission borrowers. Banks with higher transition risk provide more climate-related disclosures in their earnings calls only when probed by analysts, but not voluntarily in their Form 10Ks. Banks engage in more anti-climate lobbying after their risk exposures increased. Our measure of transition risk correlates with bank-level climate betas, which reflect the sensitivity of bank returns to the returns of a stranded asset index.

作者:

张广逍 中央财经大学博士研究生

指导老师:

王 遥 中央财经大学绿色金融国际研究院院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。