Carbon policy risk and corporate capital structure decision

原文作者:Hao Shu, Weiqiang Tan,Ping Wei

期刊:Resources Policy

关键词:气候变化、碳政策风险、资本结构、中国

一、引言

以全球变暖为主要特征的气候变化是威胁人类生存的重大时代挑战。减少二氧化碳排放是应对气候变化威胁的全球共识。在这种共识下,碳排放管制政策已成为全球碳减排斗争的重点,这可能会给作为碳密集企业带来巨大的成本和。如何适应日益严格的碳排放管制政策带来的风险已成为企业生存的首要问题。

本文研究碳政策风险如何影响企业资本结构决策。首先,企业预期碳政策风险的增加会增加债务融资成本,从而减少债务融资并影响企业资本结构。其次。碳政策风险会损害企业价值,降低税盾保护,使企业没有足够的现金流来投资清洁技术和脱碳,从而增加企业的破产风险。最后,政府行动可能会增强高碳政策风险企业的融资约束,导致企业没有足够的资金实现低碳转型和生产。

本文使用2753家A股上市公司的28,515个公司年观测值来检验碳监管政策风险对企业资本结构的影响。结果表明,较高的碳政策风险会降低公司的财务杠杆率。此外,碳政策风险与财务杠杆之间的关系存在异质性。非国有企业 (SOE)、机构投资者持股比例较低的企业、企业社会责任(CSR) 绩效较差的企业、属于竞争性和碳敏感行业的企业以及位于省会城市的企业具有显著的负向影响。

二、研究设计

1. 模型设置

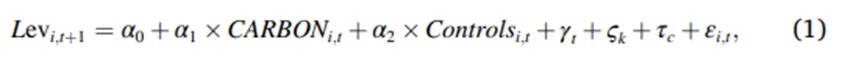

为检验碳政策风险与企业财务杠杆之间的实证关联,估计以下模型:

其中,i、t、k和c分别表示公司、年份、行业和城市。是误差项。Lev是企业财务杠杆的衡量指标,CARBON是碳政策风险。Control表示一组公司特征。回归中还包括了行业、年份和城市固定效应。

2. 变量定义

因变量Lev包括企业财务杠杆的两个主要指标:账面杠杆率(BLev)和市场杠杆率(MLev),它们分别是总债务与资产账面价值和市值之间的比率。为了减轻行业对财务杠杆的影响,这些比率根据每年两位数的中国证监会(CSRC)行业杠杆率进行调整。

解释变量CARBON,以给定年份和县域的二氧化碳排放量的自然对数来衡量。本文将公司注册地址所在的县与CEAD进行匹配。总部位于二氧化碳排放量较高的县的公司面临的碳政策风险更高。

控制变量包括公司规模(SIZE)、增长机会(MB)、盈利能力(EBITDA/TA)和有形资产比例(FA)、行业中位数债务比率(Med)、所得税率(Tax)、股息比率(Dividend)、折旧和摊销率(Dep)、研发支出比率(RND)、缺失RND公司的虚拟变量(D_RND)、Altman的Z分数(Z)、各省的年GDP增长率(GDPgrowth)和人均GDP(PerGDP)。

三、研究结果

本文回归结果表明,碳管制的政策风险与企业资本结构显著负相关,表明企业在面临更高的碳政策风险时会降低财务杠杆。基于低碳城市试点进行DID测试时得到类似的结果;本文还利用企业所在城市与全国煤炭城市之间的平均直线距离构建碳政策风险工具变量(IV),并进行安慰剂检验以解决内生性问题。此外,本文发现,碳政策风险与企业财务杠杆之间的负相关关系在非国有企业、机构投资者持股比例较低的企业、企业社会责任绩效较差的企业、属于竞争性或碳敏感行业的企业以及位于省会城市的企业中更为明显。

进一步分析表明,融资约束、破产风险和政府权力是这种关联的潜在机制。总体而言,本文结果表明,碳监管的政策风险是一个重要的非经济因素,显著影响企业的债务行为。

四、原文摘要

This study examines the relationship between carbon policy risk and corporate capital structure in China. Using a sample of A-share listed firms from 1997 to 2018, we find that carbon policy risk reduces firms' financial leverage. The result is robust to the introduction of difference-in-differences tests, instrumental variable regression, and a placebo test used to address endogeneity, as well as to other tests of alternative measures. This negative relationship is more pronounced for non-state-owned enterprises, firms with low institutional investor ownership, firms with poor corporate social responsibility performance, firms belonging to competitive or carbon-sensitive industries, and firms located in provincial cities. Financing constraints, bankruptcy risk, and government power are potential mechanisms underlying this observation. Our findings provide practical suggestions through which firms can address carbon policy risk and provide guidance to governments and regulators for the further implementation of environmental policies.

作者:

张广逍 中央财经大学博士研究生

指导老师:

王遥 中央财经大学绿色金融国际研究院院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。