原文标题:Hedging Climate Change News

作者:Robert F Engle, Stefano Giglio, Bryan Kelly, Heebum Lee, Johannes Stroebel

期刊:The Review of Financial Studies

一、引言

气候变化轨迹及其经济后果存在很大的不确定性,投资者迫切需要对冲气候风险。本文提出了一种使用公开交易资产构建气候风险对冲投资组合的方法。本文遵循类似于 Black 和 Scholes (1973) 以及 Merton (1973) 的动态对冲方法。在这种方法中,不是购买在未来发生气候灾难时直接获得回报的证券,而是在短期内的回报持续对冲空气变化的新闻。通过逐期对冲有关长期气候变化的新闻创新,投资者最终可以对冲其长期面临的气候风险。

二、方法论

1.构建对冲投资组合的理论模型

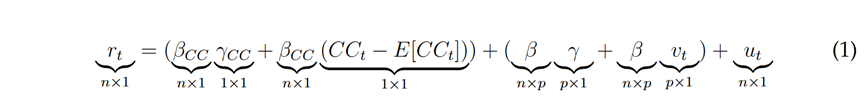

本文使用r_t表示在时间t时n个资产的无风险利率上的超额收益的n×1向量。假设这些回报遵循线性因子模型,其中资产回报由气候新闻创新(CCt)以及p个其他风险因子(v_t)驱动。向量βCC和β是n个资产对气候新闻的风险敞口因素和其他p因素,γCC和γ是气候新闻因素和其他风险因素对应的风险溢价。

为构建CCt的对冲投资组合,本文使用模拟对冲投资组合的方法,将气候风险因子 CCt 直接投影到一组投资组合的一组超额收益上(r_t):

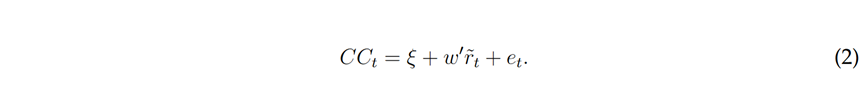

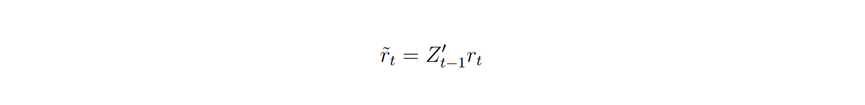

公式(1)假设估计中使用的资产的风险暴露随着时间的推移保持不变。为实现这一假设,本文选择一个公司层面的特征矩阵 Zt,并进行适当的横截面归一化,以将投资组合回报构建为:

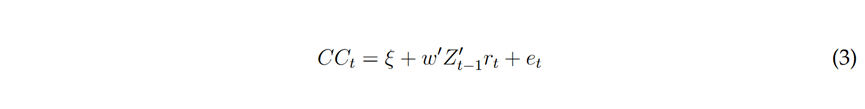

将其带入公式(2):

公式(3)可以用两种方式解释。一是它可以被认为是对冲目标 CCt 到特征排序投资组合(Zt-1*rt)投影,假设该投资组合具有恒定的风险敞口并且跨越整个因子空间。二是它可以被认为是 CCt 对所有单个资产收益 rt 的约束投影,但是有时变权重w'Zt-1';权重被建模为特征的线性函数,因此任何单个公司的权重都取决于其对不同因素的风险敞口。

2.模拟投资组合方法

(1)度量气候变化新闻

本文首先构建度量气候风险新闻波动性的指标,具体使用了两种方法:一是华尔街新闻指数(WSJ index),为了量化《华尔街日报》气候新闻报道的强度,本文将新闻内容与气候变化主题的权威文本语料库进行了比较。假设当气候变化风险提升的时候,新闻里提及气候变化关键词的次数随之增加。但是有时正面气候新闻可能会被识别为导致气候风险上升,本文使用了另外的负面新闻指标,表示新闻当中即提及关于气候变化的负面消息的内容所占比重,该指标使用了更大范围的新闻数据。

(2)确定用于构建对冲投资组合的资产范围

本文以美国股票为标的资产构建对冲投资组合。本文从 CRSP 获取每月个股美国股票回报数据,只考虑 NYSE、AMEX 和 NASDAQ 交易的公司的普通股证券。

(3)度量气候风险敞口

本文使用企业的ESG评分来度量企业层面的气候风险敞口。ESG评分越高的企业,其越重视环境、气候的治理,因此抗击气候变化带来的风险能力越强。当新闻中表现的气候风险增大时,投资者可以做空低ESG公司,做多高ESG公司来对冲风险。本文具体做法为将第三方ESG数据库MSCI和Sustainalytics中每家公司的正面环境得分与负面环境得分相减所得(E-Score)。

(4)形成对冲投资组合

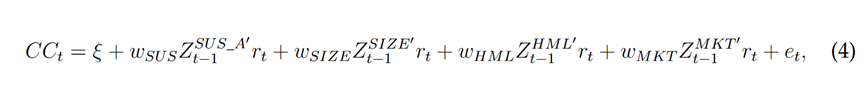

除了气候风险特征,本文还加入了size(市值)、value(B/M)、market(占市场总市值比例)三个特征:

三、研究结果

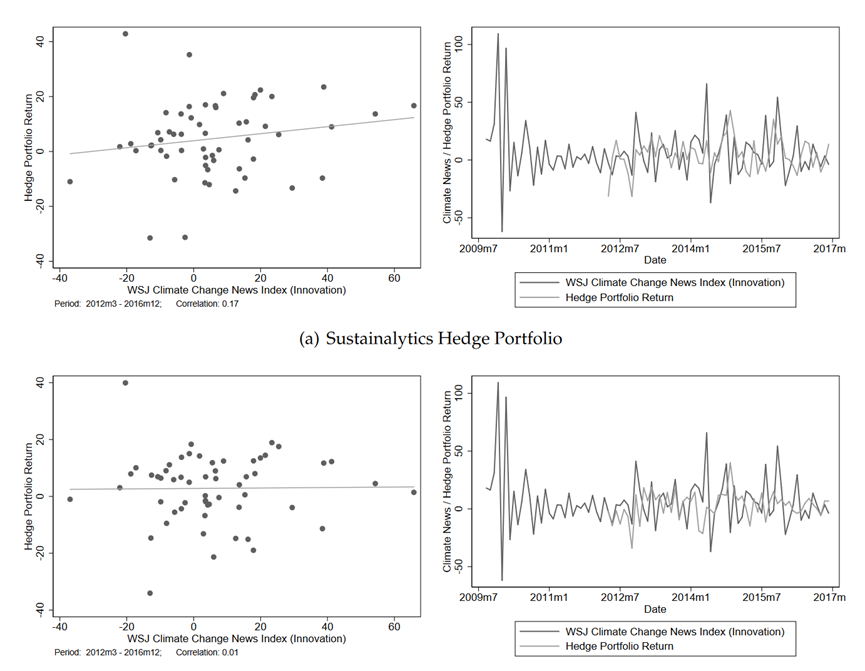

全样本回归结果表明,两类不同的气候变化新闻指数均与E-Score有显著的正相关关系。说明在气候负面新闻更多的时期,做多高E-Score的公司的投资组合拥有更高的超额回报。

样本外结果表明,基于MSCI E-Scores构建的投资组合几乎没有能力对冲气候变化新闻指数,其样本外相关性仅为0.01。但基于Sustainalytics E-Scores构建的对冲投资组合相关系数为0.17,存在明显的样本外正相关。

原文摘要:

We propose and implement a procedure to dynamically hedge climate change risk. To create our hedge target, we extract innovations from climate news series that we construct through textual analysis of high-dimensional data on newspaper coverage of climate change. We then use a mimicking portfolio approach based on a large panel of equity returns to build climate change hedge portfolios. We discipline the exercise by using third-party ESG scores of firms to model their climate risk exposures. We show that this approach yields parsimonious and industry balanced portfolios that perform well in hedging innovations in climate news both in-sample and out-of-sample. The resulting hedge portfolios outperform alternative hedging strategies based primarily on industry tilts. We discuss multiple directions for future research on financial approaches to managing climate risk.

作者:

李雨珊 中央财经大学硕士研究生

指导老师:

王 遥 中央财经大学绿色金融国际研究院院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。