原文标题:The role of ESG performance during times of financial crisis: Evidence from COVID-19 in China

原文作者:David C. Broadstock, Kalok Chan, Louis T.W. Cheng, Xiaowei Wang

发表期刊:Finance Research Letters

一、 引言

我们研究了ESG表现在应对新冠肺炎疫情全球大流行引发的全市场金融危机中的作用。这种独特的情况创造了一个无与伦比的机会,让投资者质疑是否将ESG表现解读为未来股票表现和/或风险缓解的信号。使用一个涵盖中国沪深300指数成分的新数据集,表明:(i)高ESG投资组合通常优于低ESG投资,(ii)ESG业绩在金融危机期间缓解了金融风险,(iii)ESG绩效在“正常”时期的作用减弱,证实了其在危机期间的增量重要性。我们在ESG投资实践的背景下对以上结论进行阐释。

二、数据来源

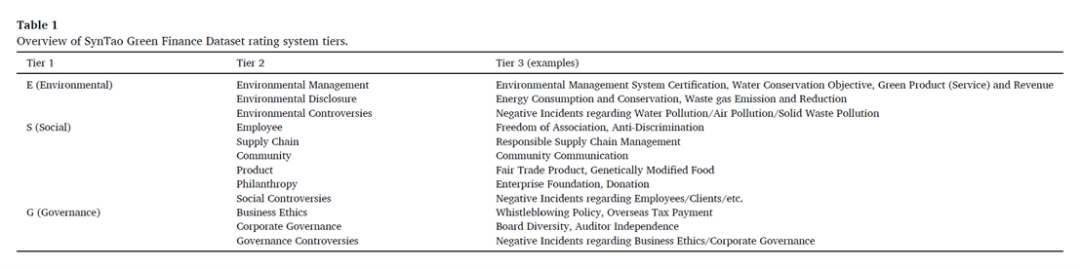

中国的ESG数据由SynTao Green Finance提供,该公司是一家总部位于中国的第三方数据提供商,专门从事ESG数据和绿色金融咨询。这些数据反映了ESG绩效的一致衡量标准,而不仅仅反映了公司特定的披露活动。

三、实证结果与分析

(一)低ESG和高ESG交易活动&行业中性投资组合回溯测试

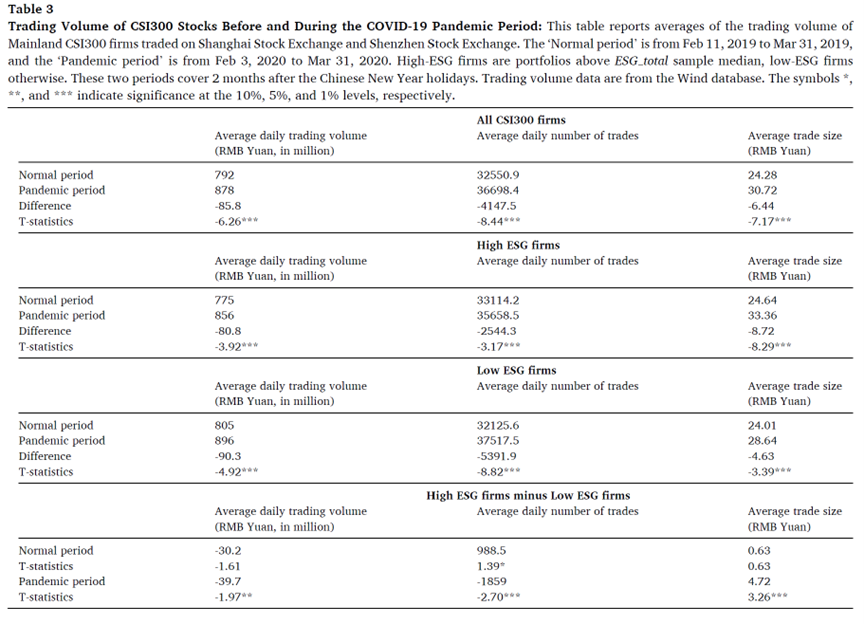

表3显示疫情期间,沪深300指数成份股的交易活动在交易量和价值方面都有所加强。将样本分解为高ESG和低ESG公司,两个子样本都经历了较高的贸易活动,尤其是在低ESG的公司中。这表明高ESG在大流行期间相对更具弹性,投资者更具耐心,不会在动荡的市场中出售股票以避免损失。

(二)事件研究结果

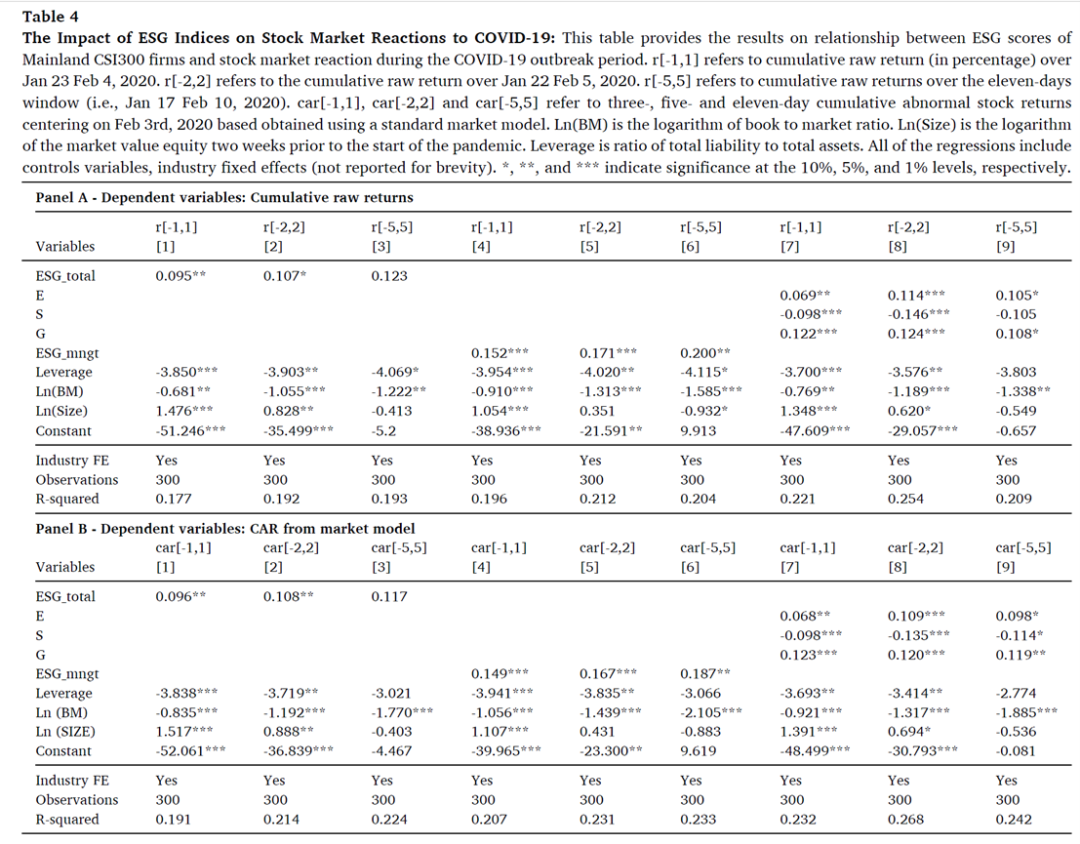

表4报告了主要结果。对武汉封锁期间的3个、5个和11个交易日窗口进行了估算,既针对面板A中的累积原始收益,即r[-1,1]、r[-2,2]和r[-5,5],也针对面板B中相同窗口中的累积异常收益,即car[-1,1]、car[-2,2]和car[-5,5]。在控制了杠杆率、账面价值和公司规模后,我们对ESG得分的回报率进行了回归。

在表4的7、8、9列中,能够得到的结论有:

一是更高的E分数对事件窗口回报产生积极影响:要获得高E分数,企业必须在环境管理体系认证、节水、能效、废气减排以及减少意外废物和泄漏等领域表现良好。Broadstock等人(2019)表示,这些努力有助于缓解长期环境风险,并确保组织精简和灵活。因此,具有高E绩效的公司可以更好地准备摆脱负面业务影响,例如新冠肺炎期间出现的负面业务影响。

二是较高的S分数对事件窗口回报产生负面影响:较高的S得分意味着在员工福利、供应链管理、社区参与、慈善事业和管理社会争议等领域的持续表现。令人信服的是,S维度的高绩效与在危机期间保留(或休假)员工的相对较高承诺/压力相吻合,即引导对社会负责的行动方针,而不是裁员以管理成本压力。

三是更高的G分数对事件窗口回报有积极影响:要想在G分数以下取得好成绩,公司应该在以下领域表现良好:政策、海外税收承诺、董事会多样性、审计师独立性、举报和管理治理方面的负面事件。这些领域的强劲表现应有助于确保公司的整体财务稳定,并提高对任何冲击事件(包括新冠肺炎)的抵御能力。

(三)危机时期与“正常”时期的ESG因子

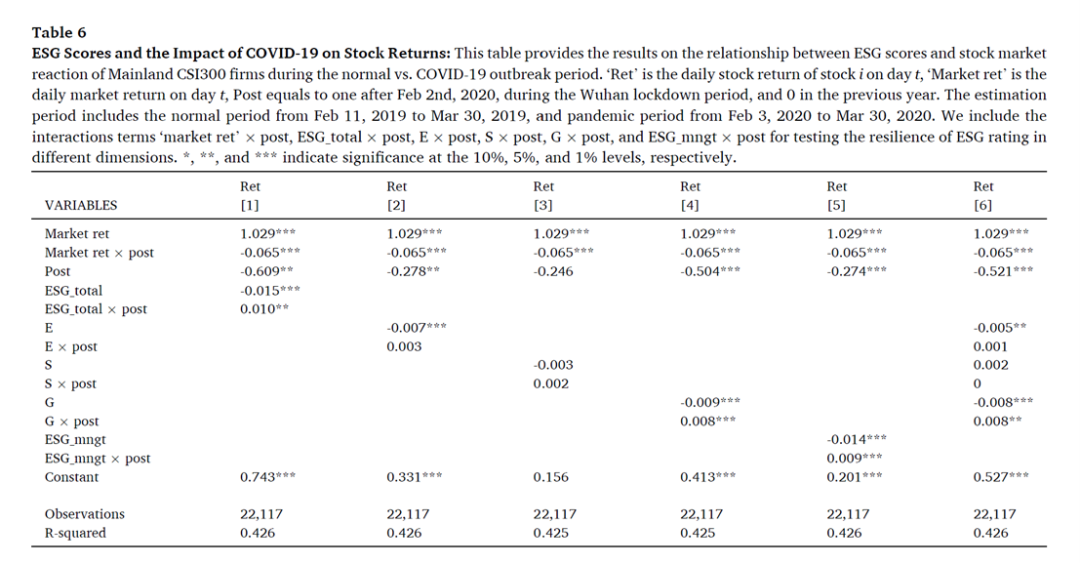

表6表明替代假设得到支持。模型[1]中的ESG*Post系数为0.010,在5%的水平上具有显著性。这一结果支持了猜测,即高ESG公司在股价对新冠肺炎大流行的反应方面更有弹性。有趣的是,ESG_total的系数为负。相关文献中已经认识到了这些特征,并通过包括高ESG股票的保险功能在内的解释加以适应,即投资者在正常时期通过较低的回报支付保险费,并在危机时期获得市场弹性的预期收益。

四、结论与展望

在新冠肺炎疫情期间,全球股市大幅下跌,反映了投资者的强烈负面情绪。作者质疑这种负面情绪是否会不加区分地在所有形式上转移,或者ESG表现是否有可能成为一个有价值的指标,在危机期间系统地远离负面风险。作者利用独特的环境设置,并采用新的数据集,表明ESG表现与新冠肺炎疫情危机前后CSI300股票的短期累积回报呈正相关。作者通过实证说明了在全市场金融危机时期具有高ESG表现的股票的韧性,从而为文献做出了贡献,这与投资者可能将ESG表现解释为未来股票表现和/或危机时期风险缓解的信号的观点一致。

原文摘要:

We examine the role of ESG performance during market-wide financial crisis, triggered in response to the COVID-19 global pandemic. The unique circumstances create an inimitable opportunity to question if investors interpret ESG performance as a signal of future stock performance and/or risk mitigation. Using a novel dataset covering China’s CSI300 constituents, we show (i) high-ESG portfolios generally outperform low-ESG portfolios (ii) ESG performance mitigates financial risk during financial crisis and (iii) the role of ESG performance is attenuated in ‘normal’ times, confirming its incremental importance during crisis. We phrase the results in the context of ESG investment practices.

作者:

王瑾喆 中央财经大学金融学院博士生

指导老师:

王 遥 中央财经大学绿色国际金融研究院院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。