气候融资全球创新实验室由英国、美国、德国、澳大利亚和荷兰等国政府与彭博慈善基金会、洛克菲勒基金会和国际农业发展基金会(IFAD)等成员共同建立,旨在开发创新金融工具,推动发展中国家减缓和适应气候变化领域的私人投资。该实验室创建于2014年,目前已经支持了41个创新的气候金融解决方案,为应对气候变化和促进可持续发展行动撬动了20.7亿美元资金[1]。本文通过分析气候融资全球创新实验室在卢旺达开发的太阳能资产支持证券项目情况,提出对中国的借鉴建议。

一、 项目所在地的情况

(一) 电力资源紧张,电网覆盖范围小

本项目所在地卢旺达位于东非,项目在卢旺达试点后,将扩展到东非其它地区。卢旺达近1300万人口中只有34%的人能够使用国家电网(农村人口中只有12%)。剩下66%的人被完全切断能源供应或只能使用昂贵的高排放柴油发电机或煤油灯。为了解决这一问题,卢旺达政府制定了到2024年实现100%能源供应的国家目标。由于在全国范围内发展电网既不可行也不具成本效益,因此计划主要通过小水电、太阳能和沼气发电等离网措施来解决这个问题。

而目前东非有1.85亿人无电可用,他们依靠柴油发电机发电或煤油灯照明。按照目前的电网扩张速度和人口增长趋势,到2030年,这一数字将达到2.86亿。2017年东非的能源获取率平均为60%[2]。

(二) 具备良好的太阳能发电条件和证券发行环境

卢旺达的日照强度很高(超过2400千瓦时/平方米),拥有适宜太阳能发电的气候条件,同时农村人口多、密度大也有助于大面积地利用太阳能。

卢旺达也是世界银行集团“营商环境”排名中排名靠前的东非国家之一(排名第41位,而东非平均排名为114位),提出太阳能资产支持证券项目的卢旺达开发银行(BRD)在卢旺达和东非都有强大影响力,为该项目在卢旺达甚至整个东非的开展奠定基础。

(三) 离网太阳能资金缺口大,需要更加市场化的融资途径

离网解决方案为东非地区家庭提供了一种清洁、可靠、经济的能源来源。据估计,目前需要投资大约110亿美元的迷你电网和太阳能家庭系统才能为所有东非家庭提供电力[3]。

东非约80%的离网太阳能投资资金是由补助金或优惠贷款提供的[4].这些补贴资金适合用于缺少太阳能开发商的不活跃的市场,而另一些活跃的市场例如卢旺达、坦桑尼亚、肯尼亚和乌干达,则需要一种更加以市场为导向的融资方法。但是目前在这些国家市场化融资方法的使用还不到位。

二、 项目实施流程和创新之处[5]

(一) 项目基本信息

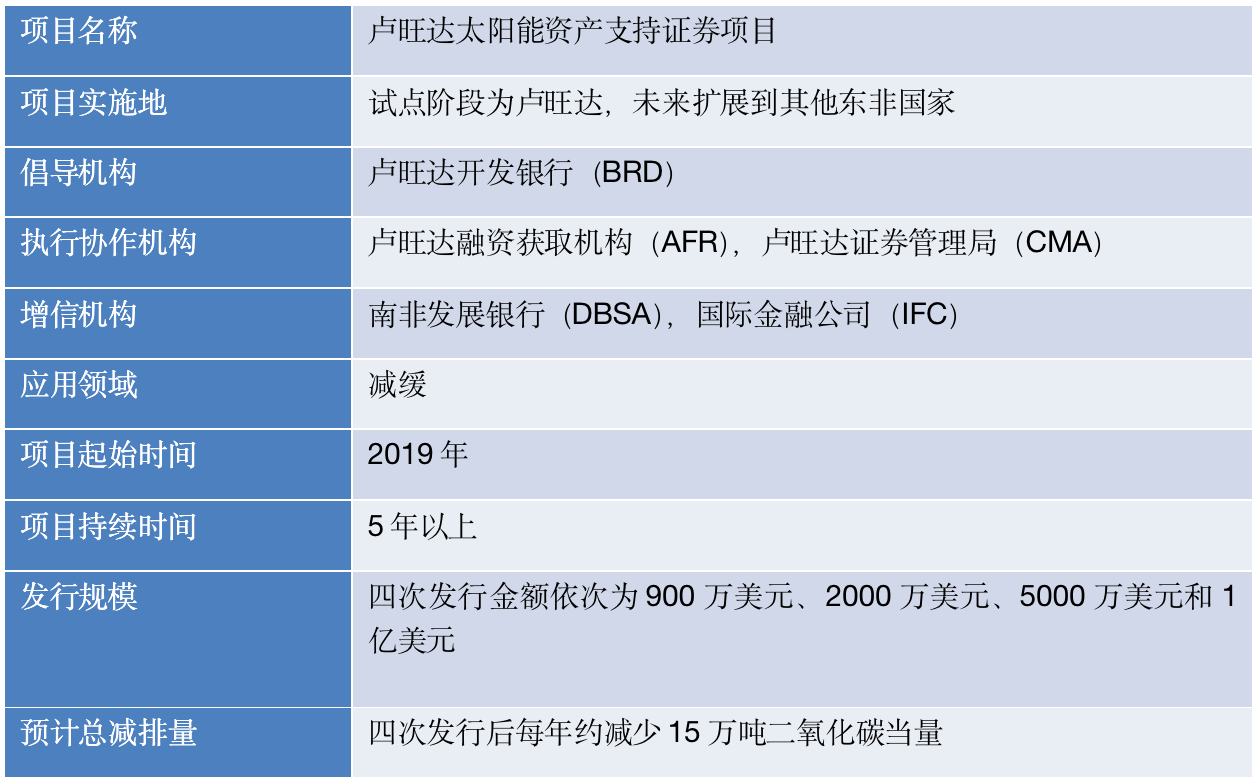

卢旺达太阳能资产支持证券(ABS)项目利用多个太阳能开发商的未来收益,形成资产支持证券,以扩大太阳能开发商的可用资金池,加快现金流动速度,为家用太阳能系统市场提供资金,使家用太阳能系统能够更快地进入新家庭。项目基本信息如下表所示:

表1. 项目基本信息

(二) 项目实施流程

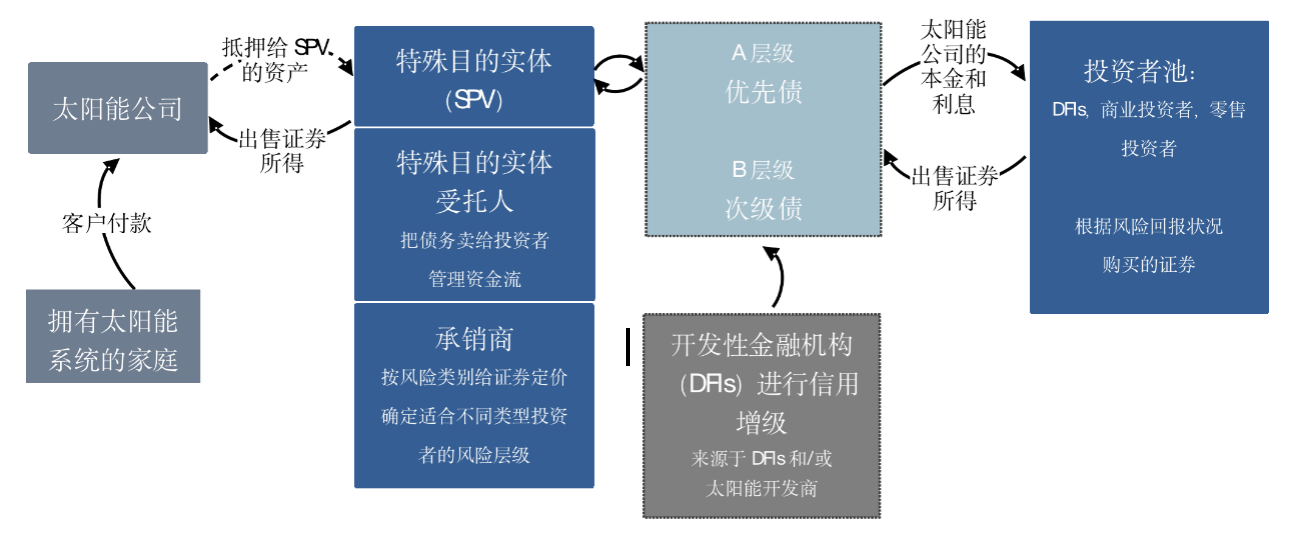

本项目的基本实施流程如下图所示:

图1. 项目实施流程

具体实施步骤如下:

第一步:把从太阳能公司获得的符合条件的资金流汇集到一个特殊目的实体(SPV)。

太阳能开发商将部分或全部资产抵押给一个特殊目的实体(SPV);特殊目的实体受托人监督实体的设立和抵押过程;法律顾问负责建立资产支持证券的法律结构,识别法律或监管问题,确保该结构有明确的投资和偿还流程,并确定付款结构等。

第二步:将债券分为两个层级,第一层级是优先级,将出售给投资者;第二层级是次级,负责吸收初步亏损,为第一层级提供下行保护。

承销商进行尽职调查,评估风险,确定符合条件的现金流,制定债券的层级并定价,同时还要根据历史违约率和预期违约率,设定信用增级(针对次级部分)的规模和期限;必要时,评级机构将为资产支持证券提供信用评级。

第三步:将不同层级的债券出售给投资者。

特殊目的实体受托人管理出售过程;法律顾问监督出售过程中相关文件的起草;开发性金融机构(DFIs)提供次级债券的信用增级;商业投资者和开发性金融机构是优先级债券最有可能的买家。

第四步:还款。

特殊目的实体受托人将监督项目资金流动,包括售卖债券所得资金向太阳能开发商的流动和太阳能项目收益向投资者的流动。

(三) 太阳能资产证券化工具量化模型

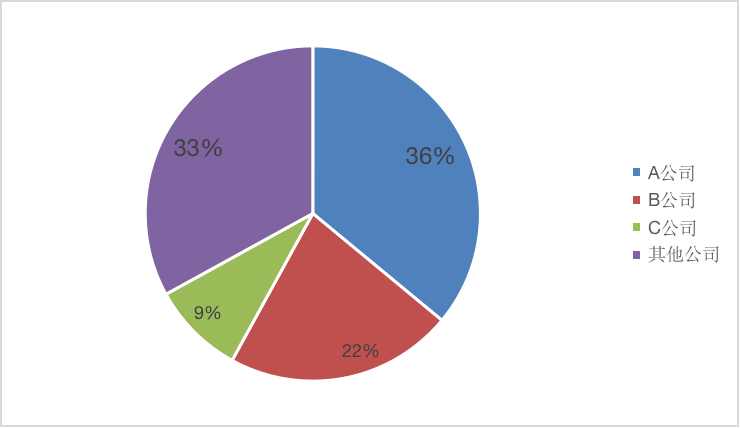

为了模拟卢旺达试点项目的经济效益,气候融资全球创新实验室使用了由卢旺达太阳能家庭系统领域方面最大的公司提供的关于该系统贷款的金额、规模和未付款的历史记录,该公司占有36%的市场份额。

卢旺达的离网太阳能市场高度集中,如下图所示:

图2. 卢旺达主要的离网太阳能公司情况

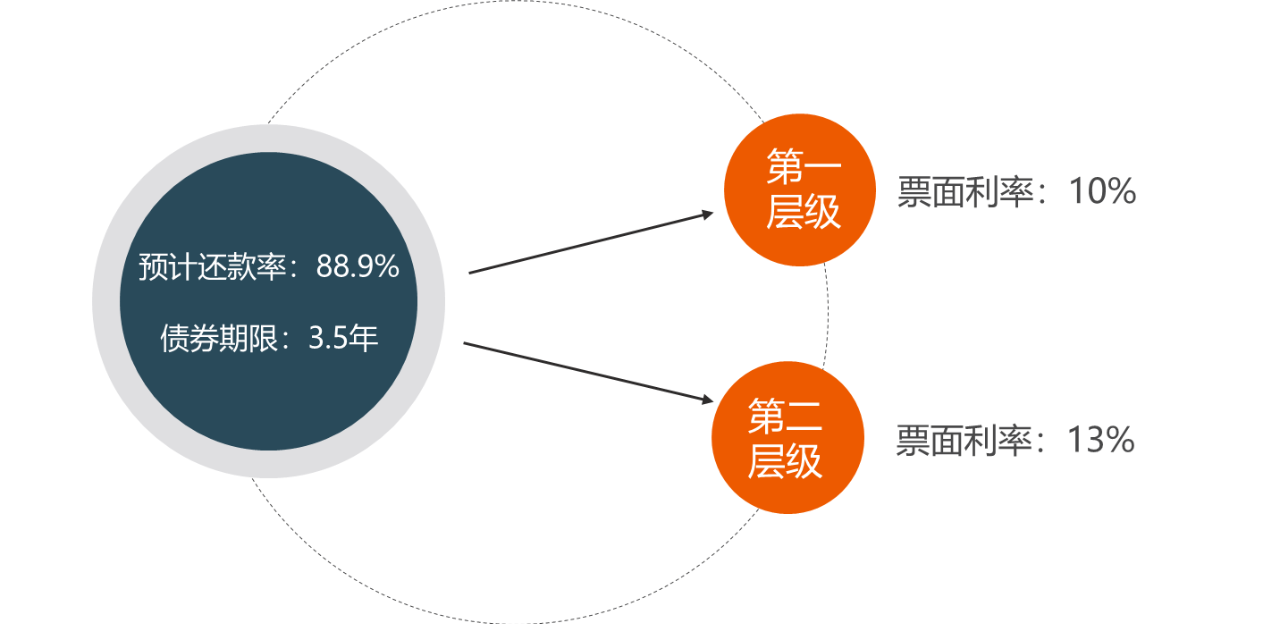

资产支持证券的发行价值取决于资金池的规模、增信保障的程度以及太阳能公司将保留的剩余股权份额。模型假设初始的抵押品组合为175,000笔太阳能家庭系统贷款,每笔贷款50美元,总计约900万美元。债券的80%为第一层级(优先级),预计先出售给补助金和优惠贷款提供者,然后出售给机构和散户投资者;剩下的20%是第二层级,由开发性金融机构(DFIs)和/或太阳能公司本身购买。设置第二层级的目的是吸收初始损失,提供缓冲来保护优先级的回报。这两个层级的目标收益率都是10%,但第二层级将获得额外的风险溢价(反映在票面利率中),为其承担的风险做出补偿。

图3. 不同层级投资者的预期收益

在这种情况下,太阳能资产支持证券可以达到10%的目标回报率,同时为太阳能公司的扩张提供资本。如果通过其他可用的金融工具获得类似数额的资本(900万美元),太阳能公司必须提供1.25倍的现金担保,即1125万美元。通过将其债务组合作为抵押品,太阳能公司可以立即释放被套牢的资金,并更快地扩大销售。

(四) 本项目创新之处

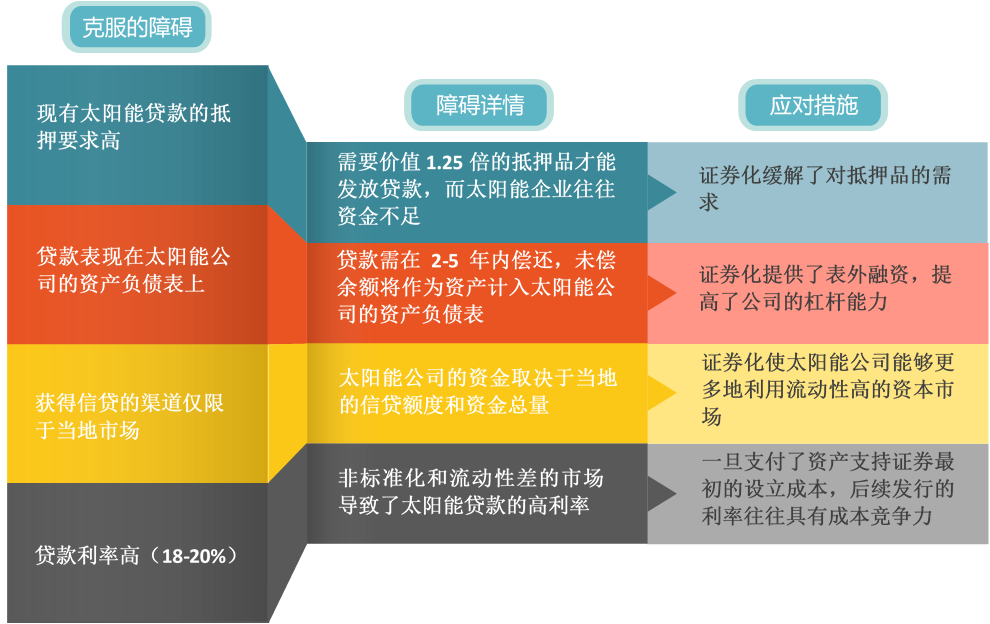

首先,太阳能资产证券化项目可以吸引私人资本,提高太阳能开发商利用资产负债表的能力,在东非有较大的复制潜力。这种方式克服了太阳能家庭系统市场上一直以来存在的融资障碍,比如融资渠道有限和贷款利率高的问题,详见下图:

图4. 本项目应对障碍的策略

其次,该项目是东非首个可以汇集多个太阳能公司现金流的证券化项目。此前,东非还有另一个太阳能证券化项目,即肯尼亚的BBOXX分布式能源资产应收账款(DEARs)项目,但是该项目发行额度小,并且仅限于BBOXX公司提供的资金组合和产品。

本项目设计也着力解决了证券化方案复杂的问题。由于此项目汇集多家公司资产组合,因此在债券承销和结构设计方面面临挑战,比标准的资产支持证券方案更为复杂。方案中的标准化合同和产品担保,以及为发行提供信用增强的机制,都将有助于降低与复杂性相关的风险。

另外,证券化项目结构设计费用较高,涵盖项目越多则越经济。该项目希望可以复制此模式,把证券化项目作为一个样板去扩大卢旺达的市场规模。在卢旺达目前的电力水平下,如果太阳能家庭系统能够覆盖目前离网人口的25%(约850万人),那么市场规模将达到约1亿美元。这一样板方案未来也有可能在整个东非得到复制,卢旺达的一些大的太阳能开发商在东非有较大的影响力,从本项目获得的实践经验、知识储备、资金来源以及适当的外汇管理策略将有助于未来的扩展。

三、对中国的借鉴建议

(一) 通过公共资金的引导和创新的产品设计,吸引社会资本参与气候投融资

目前气候资金来源主要以公共资金为主,社会资本参与气候投融资方面的潜力尚未充分释放,需要采取措施促进公共资金与社会资本的融合。本项目利用开发性金融机构的资金引导和增信作用,并采用创新的资产证券化(ABS)模式,运用太阳能项目的未来收益形成资产池,发行债券,进行表外融资,撬动商业投资者资金进入。中国可借鉴该项目的运作模式,积极引导国际资金投资国内气候项目,并利用公共资金的引导作用,支持新技术开发和融资模式创新,撬动国内社会资本投资于气候友好型项目,也为私人部门资金的长期涌入创造条件。

(二) 明确气候投融资标准,精准引导资金投向气候减缓和适应领域

近年来我国大力发展绿色金融,尤其是在绿色债券方面,我国是全球最早通过“自上而下”的顶层设计,建立较为完备的绿色债券政策体系的国家。自2016年启动贴标绿色债券市场,已成为全球最大的绿债发行国之一。但目前还存在绿色债券标准不统一的问题,有关部门正在做出努力,统一绿色债券标准。气候投融资政策体系也正在构建。我国应尽快明确气候投融资标准,确保资金精准流向气候相关领域。类似本项目这种资产证券化的发行既是绿色债券,也是气候债券,应该放入气候投融资的范畴进行统计和宣传推广。由于应对气候变化活动是一个综合性学科,需要全社会、各领域的专业支持,为此应当聚合各专业领域的协同支持,尽快出台气候投融资标准,积极应对气候变化。

(三) 借鉴国际项目经验,进一步增强对可再生能源的支持力度

中国一直高度重视可再生能源的发展,近些年来在可再生能源领域的地位日益突出。21世纪可再生能源政策网络(REN21) 2019年6月发布的《2019年全球可再生能源现状报告》显示,中国已连续第七年成为全球可再生能源的最大投资国,2018年中国对可再生能源的投资几乎占世界的三分之一,达912亿美元。在可再生能源领域,中国拥有全球领先的制造能力和庞大的国内市场潜力。未来需要进一步加强可再生能源技术研发和商业模式创新,降低应用成本,拓宽应用场景。可以在储能、海上风电等新兴领域,积极引导国际资金进入,借鉴国际项目经验和模式,推动可再生能源的进一步发展。

参考文献

[1] 来源于气候融资全球创新实验室网站:https://www.climatefinancelab.org/

[2]来源于世界银行,2019年

[3] 来源于壳牌基金会,2018年

[4] 来源于壳牌基金会,2018年

[5]主要资料来源:https://www.climatefinancelab.org/project/solar-securitization/

作者:

崔 莹 中央财经大学绿色金融国际研究院气候金融研究室及碳金融实验室负责人

李卓苒 中央财经大学绿色金融国际研究院科研助理