2019中国环保产业投融资论坛6月13日在京举行,来自相关部委、研究机构、企业和金融机构的专家,分别针对环保产业投融资的重点问题进行了专题报告和实务演讲。

近期,中央财经大学绿色金融国际研究院将陆续梳理相关嘉宾的发言重点,并结合发言内容进行专题分析。本文为相关系列文稿的第一篇,对天风证券资产证券化负责人黄长清的实务演讲进行了梳理和分析。

一、专家观点:绿色ABS的内涵、比较优势和方向

在演讲中,天风证券资产证券化负责人黄长清通过针对绿色债券和资产证券化的实务探讨,介绍了绿色公司债、绿色企业债的市场进展情况,着重阐述了绿色资产证券化(ABS)的内涵、比较优势和发行实务分析。以下部分内容为经整理的演讲实录:

(一)绿色债务融资产品的优势

绿色债务融资产品包括绿色企业债、绿色公司债和绿色资产证券化产品等,具有如下几点优势:

第一,政策优势:监管机构大力支持。发改委、证监会、交易所相继出台多项政策支持性文件,支持绿色债券及资产证券化融资。同时,中国人民银行、财政部、发改委、环境保护部、银监会、证监会、保监会联合印发了《关于构建绿色金融体系的指导意见》,绿色债券和资产证券化发行正面临宽松的政策窗口期。

第二,发行优势:审核效率高。监管机构配备专业化审核团队,设立绿色债券及资产证券化受理和预审核快速通道,提高其发行审核、上市或挂牌转让的效率。

第三,成本优势:降低融资成本。国际上发行的绿色债券及资产证券化因其“绿色”标签,受到资本市场的大力追捧,发行成本较普通债券及资产证券化更低。在国内,绿色债券及资产证券化投资价值开始凸显,发行利率明显低于同等评级的普通债务融资产品。

第四,对外宣传优势:提升声誉与知名度。企业通过发行绿色债券或资产证券化,能够充分对外显示目前企业从事的行业属于国家大力支持的行业,可持续发展性较强,起到良好的宣传效果。

(二)绿色资产证券化产品的内涵与优势

绿色资产证券化发行对于符合以下规定条件之一的证券化都归入绿色资产证券化范畴,即基础资产绿色、募集资金用途绿色、原始权益人主业绿色。

目前交易所有专门的绿色资产证券化的业务指南,很多绿色ABS同时也属于市政基础设施范畴,既需符合绿色资产证券化业务指南的要求,也需符合基础设施类资产支持证券业务指南的要求。

绿色资产证券化产品的审核速度较高。很多项目半个月左右可以拿到批文,通常可以节省半个月到一个月左右的时间,更有利于把握发行窗口对于发行成本的节约十分有利。另外,绿色资产证券化是公司树立品牌很好的方式,发行绿色ABS产品会成为公众关注的热点。

债权资产和不动产资产开展资产证券化在满足一定条件时可以实现真实出售和破产隔离,很多时候产品评级可以超越主体评级,上述便利均有利于降低融资成本。此外,绿色资产证券化在符合会计准则前提下可以实现会计出表,因此发行绿色资产证券化有利于实现轻资产转型、交易银行业务模式转型。

(三)证券化与绿色产业结合的方向

当前《绿色债券支持项目目录(2015版)》主要包括节能环保、污染防治、循环经济、清洁交通、清洁交通、生态保护和适应气候变化。针对相关产业,原始权益人可以从四个方面选择一些基础资产发行绿色资产证券化,第一是收费收益权(需有垄断性或排他性),第二是应收账款,第三是应付账款,第四是不动产资产。

资产证券化和绿色产业未来结合与发展有两大驱动力,一是产业驱动和产业升级,二是交易创新。当前国内资产证券化产品流动性不是太强,交易模式相对比较简单,未来一方面要往产业端进行结合,证券化很多是创设资产,可以设立绿色产业基金形成符合资产证券化要求的债权资产、不动产资产,通过证券化实现退出。另外,需要让更多机构参与到绿色资产证券化产品的投资交易过程中以提高其流动性,主要措施包括推出做市商机制、允许开展标准券质押式回购、提高信息披露的标准化程度等。

天风证券在绿色金融领域布局处于行业前列,公司目前发行了较多绿色债券产品,例如:国内首单民营上市公司绿色企业债券,发行人为北京清新环境技术股份有限公司发行,发行规模10.90亿元。国内首家城投公司绿色债券,发行人为开封市发展投资有限公司,发行规模13亿元;公司绿色资产证券化产品数量排名市场第一,已发行项目包括桑德环保绿色资产支持专项计划、启迪桑德废电产品基金补贴信托受益权绿色资产支持专项计划、比亚迪新能源汽车租赁绿色资产支持专项计划等,发行利率较低,市场认可度较高。

二、IIGF分析:绿色资产证券化发展与创新

资产证券化是指以基础资产未来所产生的现金流为偿付支持,通过结构化设计进行信用增级,在此基础上发行资产支持证券(Asset-backed Securities, ABS)的过程,主要模式包括央行和银保监会主管的信贷资产证券化、证监会主管的企业资产证券化以及交易商协会主管的资产支持票据。绿色资产支持证券(绿色ABS)是绿色债务融资产品的重要组成部分,相较于传统的绿色债券,绿色资产支持证券能够显著地降低绿色企业的融资门槛、融资成本。

(一)监管规则和政策驱动绿色资产证券化增量发展

2018年8月,上海证券交易所在《上海证券交易所资产证券化业务问答(二)—— 绿色资产支持证券》中明确指出符合下列条件之一可认定为绿色资产证券化(绿色ABS):第一、基础资产属于绿色产业领域,即基础资产占全部入池基础资产的比例应不低于70%;第二、转让基础资产所取得的资金用于绿色产业领域,即用于绿色项目的金额应不低于转让基础资产所得资金总额的70%;第三、原始权益人主营业务属于绿色产业领域,要求原始权益人最近一年合并财务报表中绿色产业领域营业收入比重超过50%(含),或绿色产业领域营业收入比重虽小于50%,但绿色产业领域业务收入和利润均为所有业务中最高,且均占到总收入和总利润30%以上的。

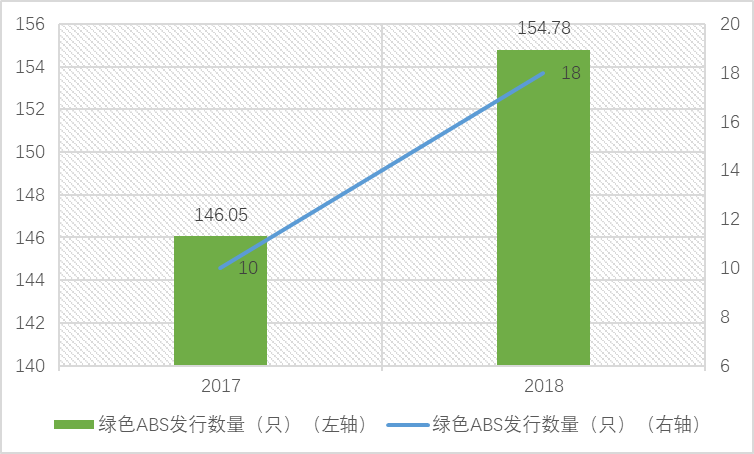

2018年绿色资产支持证券发行数量由2017年10只上升至18只,同比增长80%,规模从146.05亿元上升至154.78亿元,同比增长6%。在融资产品发行相对低迷的2018年,绿色ABS的大幅增长充分反映了政策和市场对其青睐。

图 1 绿色资产支持证券发行情况

数据来源:Wind金融数据库,中央财经大学绿色金融国际研究院

在政策层面,我国相继出台了银行间信贷ABS《信贷资产证券化试点管理办法》、银行间ABN《非金融企业资产支持票据指引(修订稿)》、交易所企业ABS《证券公司及基金管理公司子公司资产证券化业务管理规定》、保险资管ABS(《资产支持计划业务管理暂行办法》等一系列支持资产证券化发展的条例。结合市场实际来看,受益于政策青睐,部分绿色ABS项目半个月左右即可拿到批文,快速审核有利于绿色ABS发行方及时把握市场节奏,跟随市场利率波动择时选择发行时机,更好的节约发行成本。

(二)绿色资产证券化兼具发行条件、成本和财务优势

在主体发行条件方面,由于资产支持证券以未来的现金流作为基础资产,债券评级与主体评级分离,不依赖于原始权益人的整体资质,因此绿色ABS发行规模受主体财务指标的影响较小,主体发行条件相对宽松。以市政收费权企业为例,只要企业可以获得资信较强的担保,即便利润亏损也可以发行绿色ABS。此外,评级优势也是绿色ABS降低主体发行门槛的主要优势之一,通过资产池的剥离,绿色资产证券化的产品评级可以独立于发行主体评级,即在原始权益人本身信用评级较低的情况下,可以通过发行高评级的绿色资产证券化产品降低融资成本。

在原始权益人财务安排上,绿色ABS具备在符合“真实销售”和一定条件下“出表”的情况下,即不在企业的财务报表上体现交易的资产和发行的证券。这一特性可优化企业的财务报表,使得企业的杠杆比率更低,给企业带来很多间接的经济利益,比如良好的声誉以及拓宽融资渠道等。在当前我国“去杠杆”趋势与绿色金融市场不断发展的背景下,绿色ABS市场前景可期。

(三)产业升级和交易创新将驱动绿色资产证券化进一步发展

在黄长清的演讲中专门提出,未来产业升级和交易创新是我国进一步发展绿色资产证券化的重要抓手。绿色ABS产品占我国贴标绿色金融产品市场的比重较小,流动性相对不足,交易模式相对简单。未来促进绿色ABS的主要建议包括:第一,应通过大力发展绿色产业,为绿色ABS的发行提供更多优质基础资产来提升其市场比重;第二,可以通过交易创新的方式提高绿色ABS的流动性,增强市场活力,例如借助绿色产业基金形成债权资产、不动产资产并为其设立证券化退出通道,并采取措施吸引更多市场机构参与到绿色资产证券化投资交易过程中;第三,建立健全的绿色资产证券化市场规范及监督管理体系,不断推进绿色资产证券化的规范化发展,加强信息披露,完善第三方评估机制,使绿色资产证券化产品更加透明。

参考文献

[1]史英哲,《中国绿色债券市场发展报告(2018)》;

[2]《绿色ABS发展的现状、优势与展望》,

http://greenfinance.xinhua08.com/a/20180712/1768976.shtml

编写:

云祉婷 中央财经大学绿色金融国际研究院助理研究员

指导老师:

史英哲 中央财经大学绿色金融国际研究院副院长