2017年是中国贴标绿色债券市场走过的第二年,在债市整体萎靡的一年,绿色债券发行金额不但比去年略有增长,而且发行只数增长超过一倍,以出色的表现赢得各方瞩目,体现了市场对绿色债券认可程度越来越广泛。这一年中央财经大学绿色金融国际研究院(简称“中财绿金院”)的绿色债券实验室持续对中国绿色债券进行跟踪分析并定期发布绿色债券周报及其他研究报告,本文将主要对2017年度贴标绿色债券市场进行简要总结,更详细的内容分析以及非贴标绿债市场研究请读者关注中财绿金院后续即将发布的2017中国绿色债券发展报告。

一、市场概览

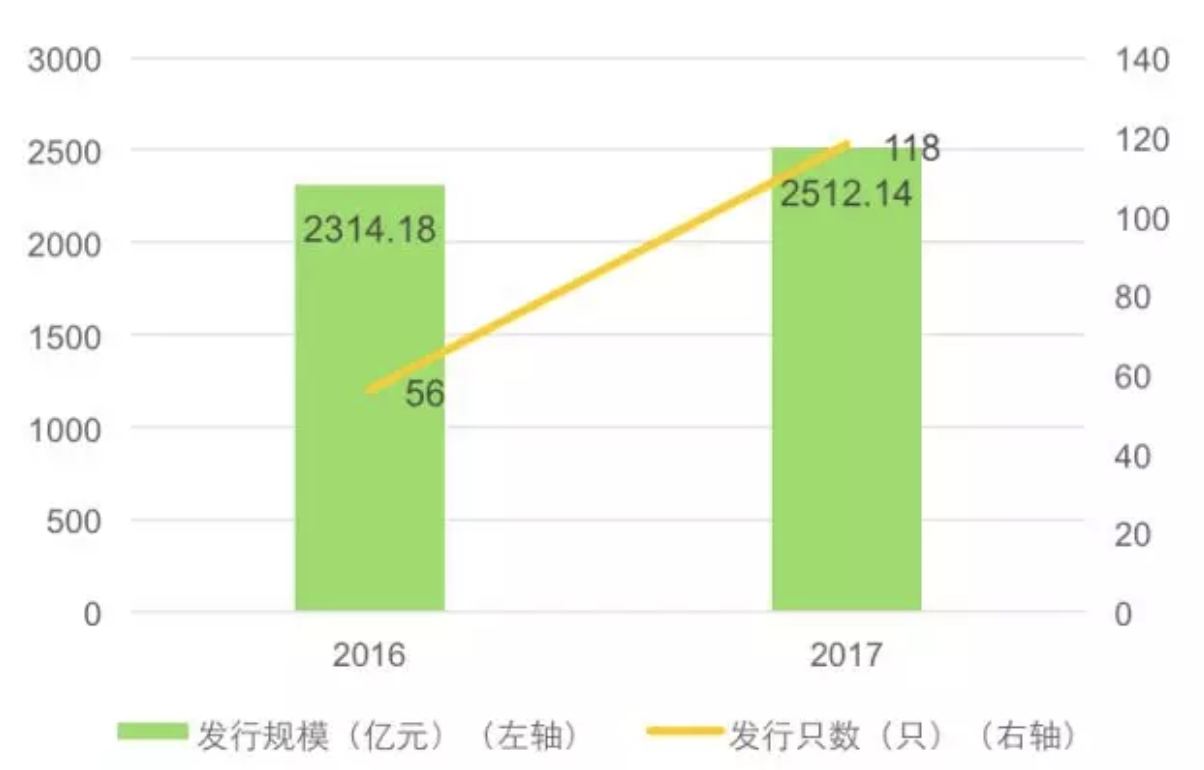

2017年中国大陆境内贴标绿色债券发行规模达2083.8亿元,较2016年同比增加1.5%,包括76个发行主体发行的金融债、企业债、公司债、中期票据、短期融资券和资产支持证券等各类债券113只。其中有68个主体发行了103只共计1937.75亿元的绿色普通债券;另外,一共发行了10只共计146.05亿元的绿色资产支持证券(绿色ABS)。

图1:中国债券市场整体规模

数据来源:Wind数据库

图2:中国境内绿色债券市场规模

数据来源:Wind数据库,中财绿金院

2017年中国发行人在境外发行5只绿色债券,其中以欧元计价的绿色债券合计39.5亿欧元,以美元计价的绿色债券合计18.5亿美元,全部约合人民币428.34亿元,同比增长63.57%。

图3:中国境外发行绿色债券规模

数据来源:Wind数据库,中财绿金院

2017年中国依然是全球最大的绿色债券发行国,中国境内外发行绿色债券合计2512.14亿元。根据CBI数据显示,2017年全球发行绿色债券1202亿美元。中国发行绿色债券占全球绿色债券总规模的32.16%,与去年相比有所下降,主要由于国外积极发行绿色债券,如尼日利亚发行非洲地区首只主权绿色债券,斐济发行5000万美元气候债券等。

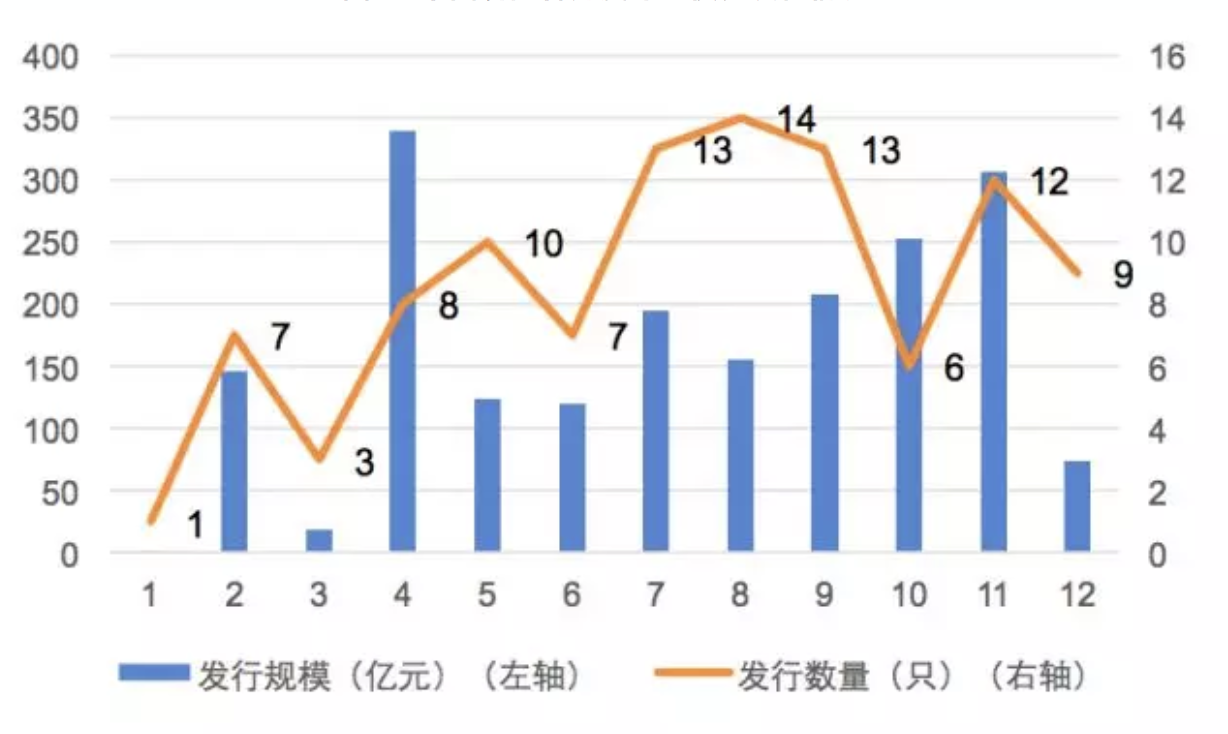

从各月度发行规模来看,中国境内各月发行规模及数量波动较大,整体呈现上升趋势,下半年发行只数及金额明显增加。其中,1月份仅发行1只绿色债券,规模最小金额仅为1亿元;4月份发行规模最大,发行8只绿色债券共计339亿元。

图4:中国境内各月度绿色债券发行情况

数据来源:Wind数据库,中财绿金院

考虑债券的可比性,本文以下部分仅分析2017年度境内发行的103只绿色普通债券,若非特殊说明,研究对象不包括绿色ABS和境外发行的绿色债券。

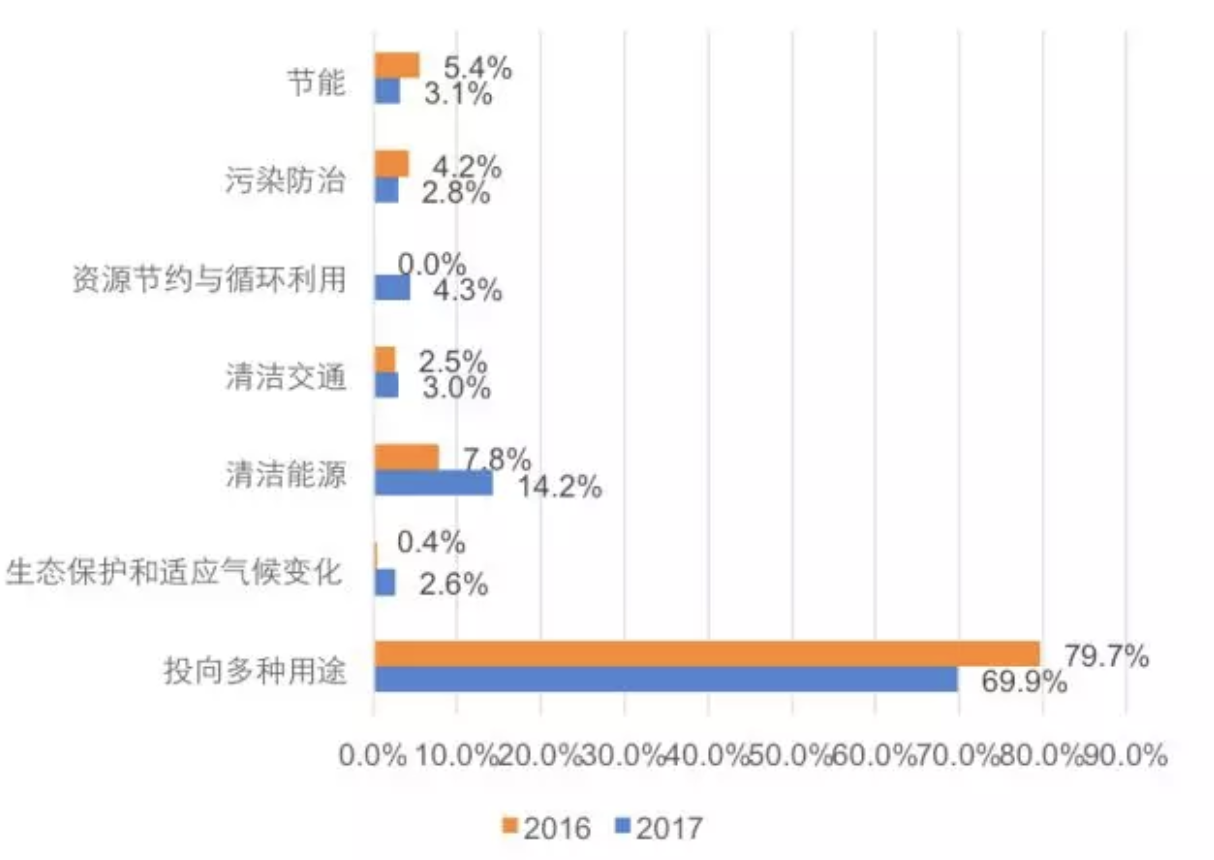

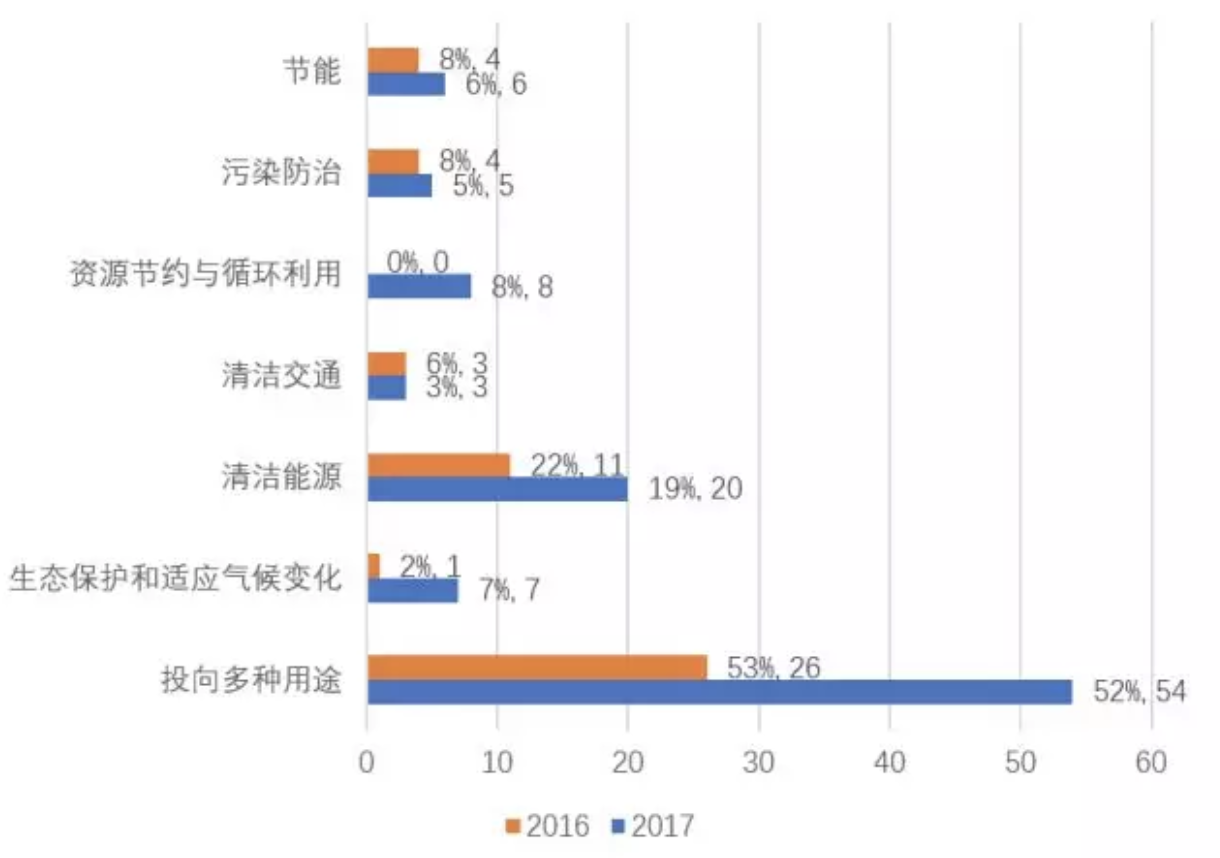

二、资金用途

根据中国金融学会绿色金融专业委员会发布的《绿色债券支持项目目录(2015年版)》,绿色债券可以划分为6大类,分别是节能、污染防治、资源节约与循环利用、清洁交通、清洁能源以及生态保护和适应气候变化。另外由于金融债的特殊性,我们将单独作为一类。有54只绿色债券资金的募集用途投向多个类别的用途:其中有45只属于金融债,规模为1294亿元;9只非金融债,规模为59.74亿元。

在六大绿色类别中,绿色债券的资金投向清洁能源领域最多,共计275.35亿元。与2016年相比,投向清洁能源领域的绿色债券发行金额占比由7.8%上升到14.2%,涨幅接近一半;但其发行只数却有所下降,由22%下降至19%。主要涉及光伏发电、风力发电、水力发电等。

图5:各类别资金用途的发行金额占比分布

数据来源:Wind数据库,中财绿金院

图6:各类别资金用途的发行只数及占比分布

数据来源:Wind数据库,中财绿金院

三、融资成本

2017年中国债券市场整体利率明显上行,绿色债券融资成本相比2016年显著提高。绿色债券的平均发行利率为4.82%, 比去年的3.26%有所上升。

图7:2016-2017年10年期国债利率走势及绿债平均利率

数据来源:Wind数据库、中财绿金院

四、债券类型及发行场所

债券类型

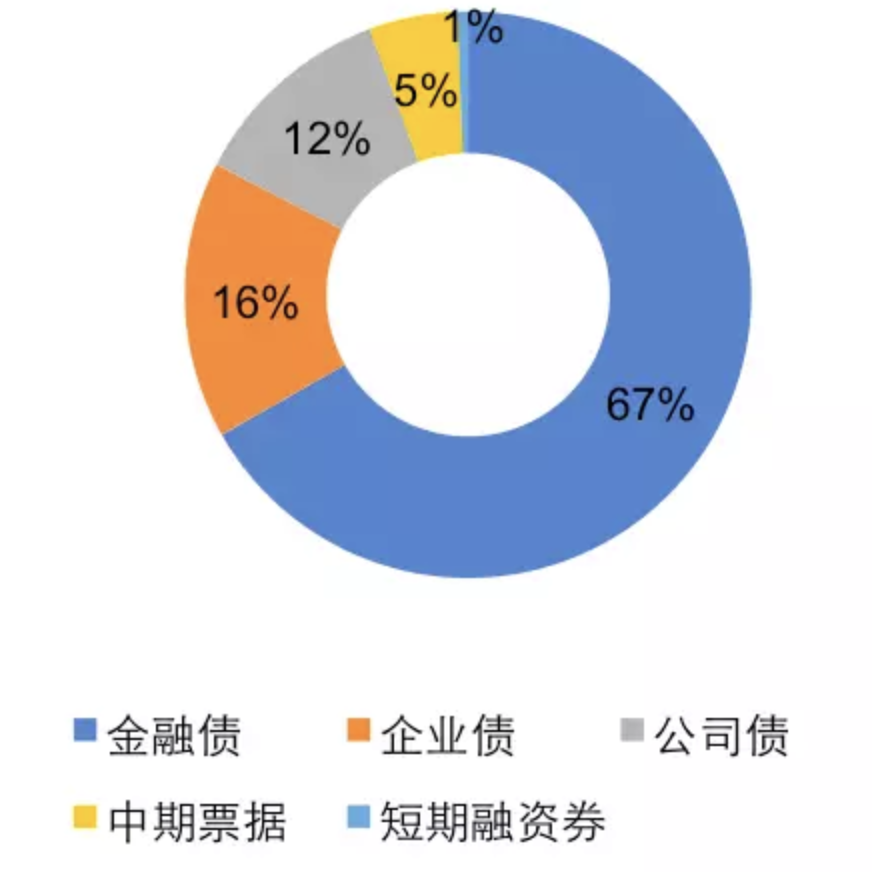

绿色金融债无论是发行金额,还是发行只数均占比最大。其中绿色金融债券发行45只,共计1294亿元,绿色金融债的发行金额占总发行金额的67%。发行金额位列第二的是绿色企业债,其发行只数大致与公司债的发行只数相当。

图8:债券类型占比(发行金额)(2017)

数据来源:Wind数据库,中财绿金院

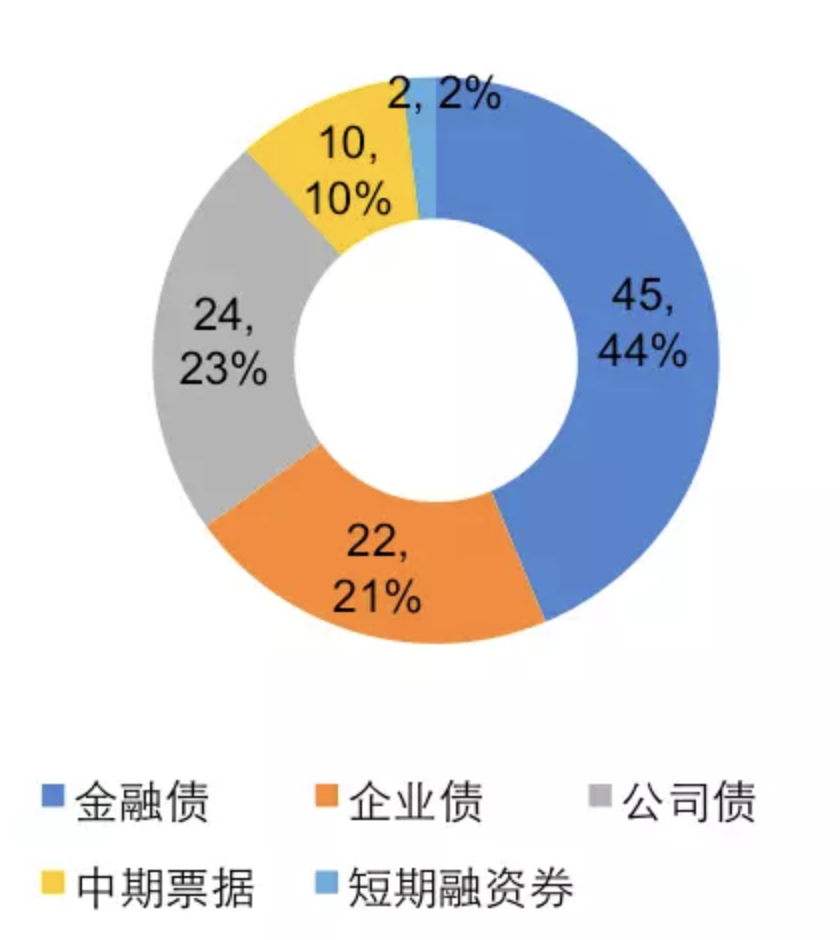

图9:债券类型占比(发行只数)(2017)

数据来源:Wind数据库,中财绿金院

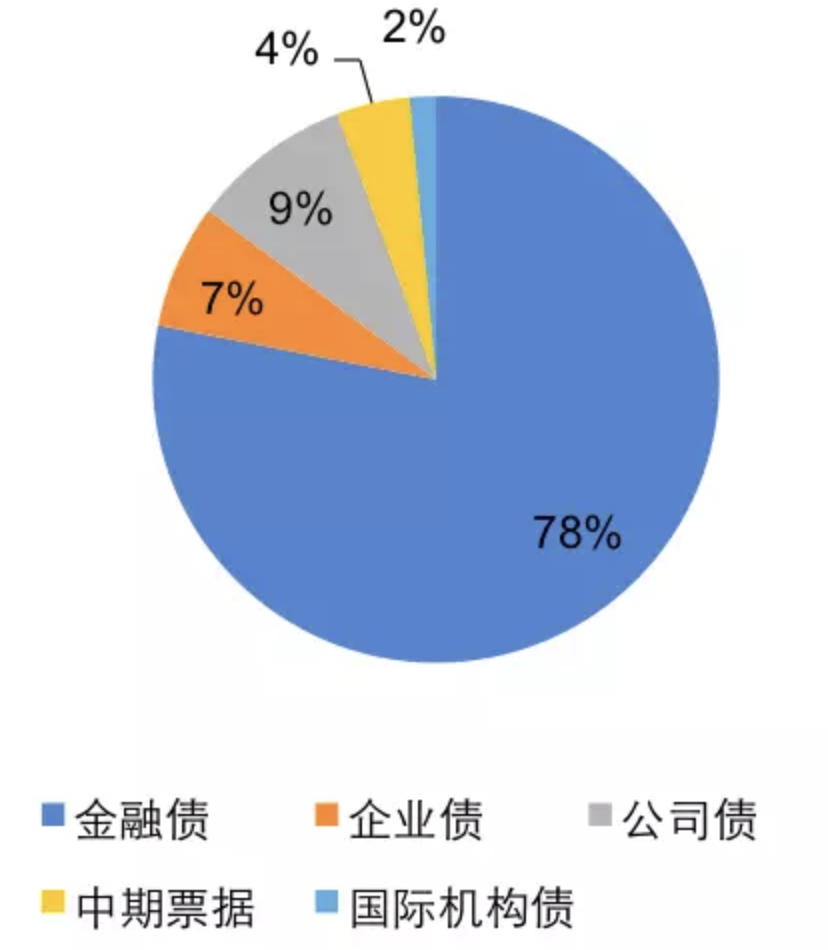

图10:债券类型占比(发行金额)(2016)

数据来源:Wind数据库,中财绿金院

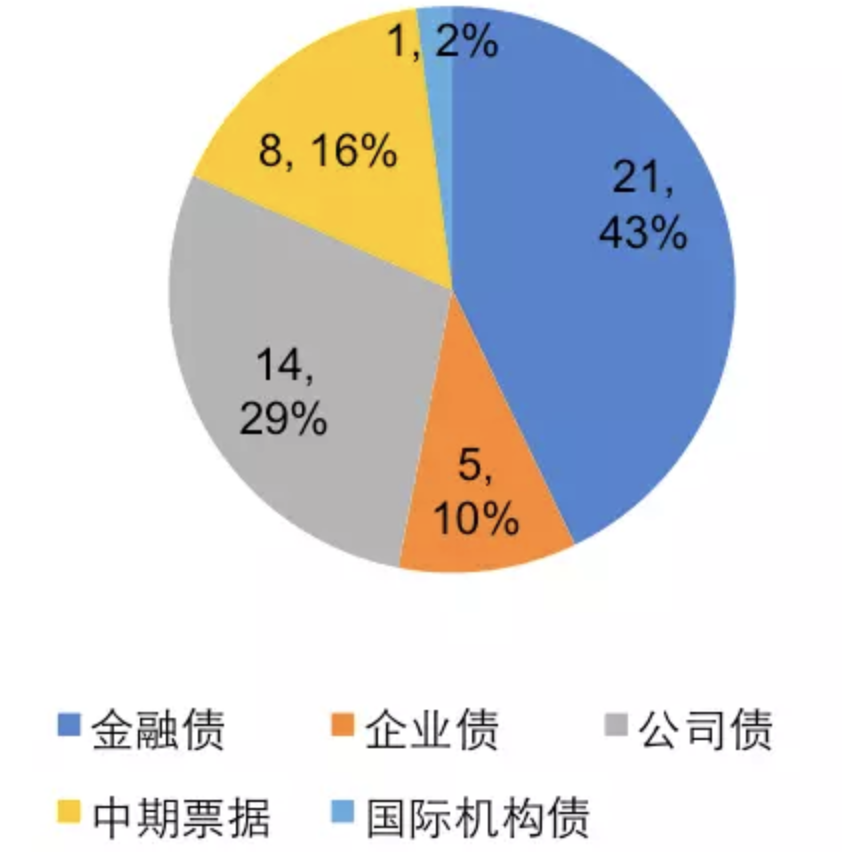

图11:债券类型占比(发行只数)(2016)

数据来源:Wind数据库,中财绿金院

与2016年相比,金融债的发行金额以及占比大幅下降。金融债的发行金额占比由78%下降到67%,非金融债的发行金额占比由22%上升到34%。金融债和非金融债的发行金额占比的变化反映了原本由金融机构主导的绿色债券市场开始向更多实体企业积极参与转变,实体企业在绿色债券市场正在扮演越来越重要的角色。

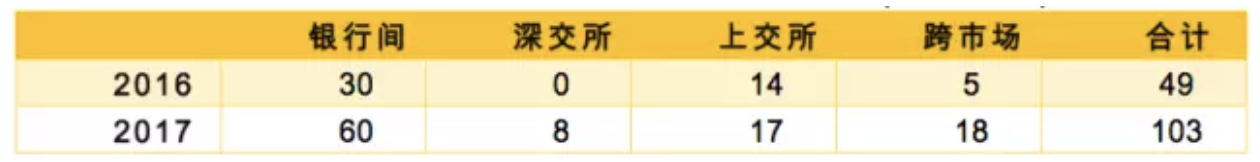

发行场所

2017年绿色债券发行场所新增深圳证券交易所,其中银行间市场发行的绿债数量和金额最大,占比分别达到58%和70%。2017年绿色债券发行场所共分为四类,分别是银行间市场、深圳证券交易所、上海证券交易所和跨市场发行,较2016年增加了深交所这一发行场所。从发行只数看,2017年银行间市场发行只数较2016年增加了一倍,上交所发行只数较2016年增加3只,跨市场发行只数增加13只;从发行金额看,银行间市场缩小了18.7%,上交所市场扩大了10.6%,跨市场发行金额则增加了146.7%。

表 1:2016-2017年绿色债券发行场所统计(发行数量)

数据来源:Wind数据库,中财绿金院

五、发行期限及评级

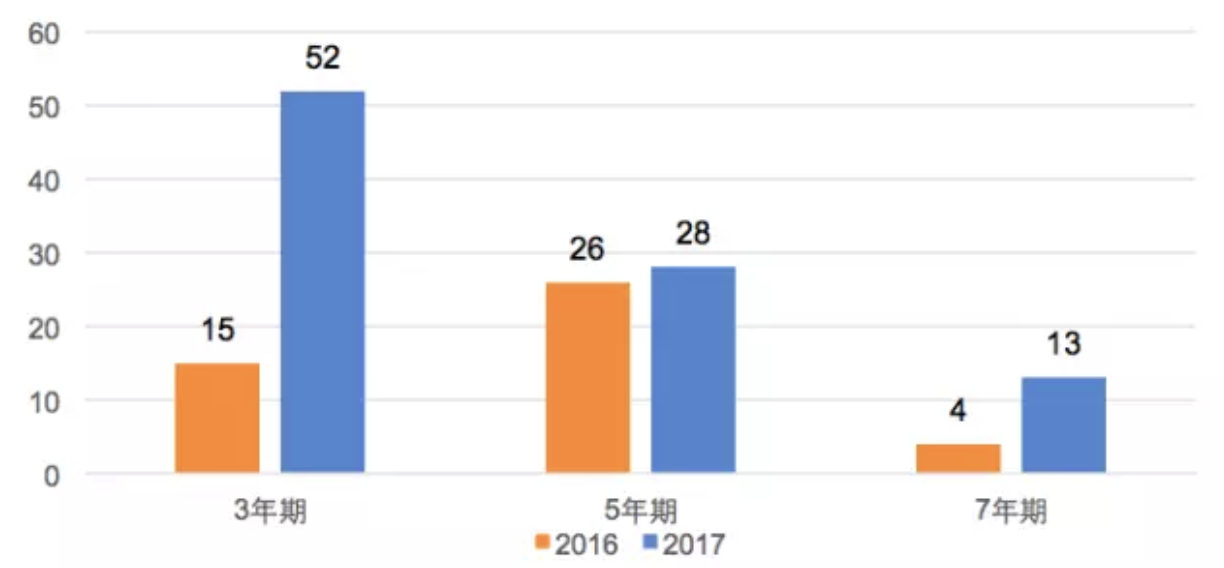

发行期限

2017年绿色债券发行期限较2016年更加丰富,其中,3年期债券占比最高,分别占发行只数的50.55%和发行金额的60.6%。数据显示,2017年新发绿债新增了1年内、1年期和2年期三种期限的债券,但没有发行8年期债券。与2016年期限占比相似,3年期和5年期债券的占比均明显高于其他,但2017年3年期绿色债券占比最高,而2016年5年期绿色债券占比最高。与2016年相比,2017年3年期债券发行只数较上年增加246.7%,发行金额增加32.5%;5年期债券发行只数增加7.7%,发行金额却相对减少了54.0%。3年期绿债数量的大幅增加,主要是利率上行环境中发行企业降低融资成本的无奈应对。

图12:2016-2017年3、5、7年期绿色债券发行数量

数据来源:Wind数据库,中财绿金院

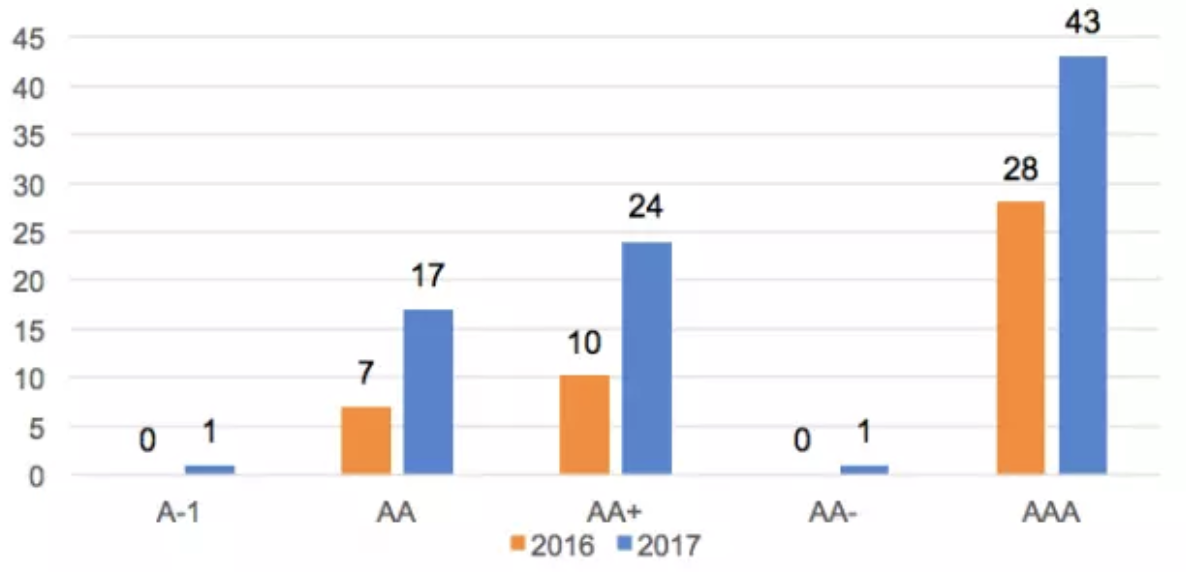

债券评级

2017年发行的103只绿色债券中,共86只获得了评级,因此本部分仅针对获得评级的债券进行分析。数据显示,2017年绿色债券评级依旧维持在较高水平,获评债券全部为投资级别,其中,AAA级债券占比最高,分别占评级绿债发行总数的50%及发行金额的75%。与2016年相比,各级别债券虽都发行只数有所增加,但AAA级别绿债占比不及2016年,且出现了AA-绿债。

图13:2016-2017绿色债券各评级发行数量

数据来源:Wind数据库,中财绿金院

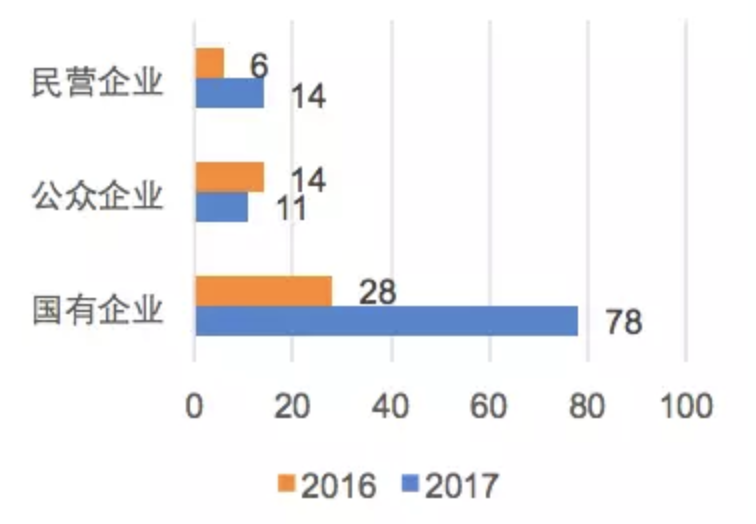

六、发行主体

从发行主体的企业性质来看,国有企业占据主要地位。从发行只数来看,共52家国有企业发行了78只绿色债券,占比75.73%,相比去年增加17.39%。从发行金额来看,国有企业共计发行1191亿元,占全部绿色债券的61.46%,而公众企业从2016年1395亿元下降到640亿元。值得关注的是,2017年有一家外商独资企业和2家中外合资企业各发行1支和4支绿色债券,发行金额为55.4亿元,反映绿色债券发行主体多样性的增加。但是民营企业参与度较低,仍应继续鼓励民营企业参与绿色债券发行,活跃绿色金融市场。

z

数据来源:Wind数据库,中财绿金院

图15:发行金额按企业性质分布

数据来源:Wind数据库,中财绿金院

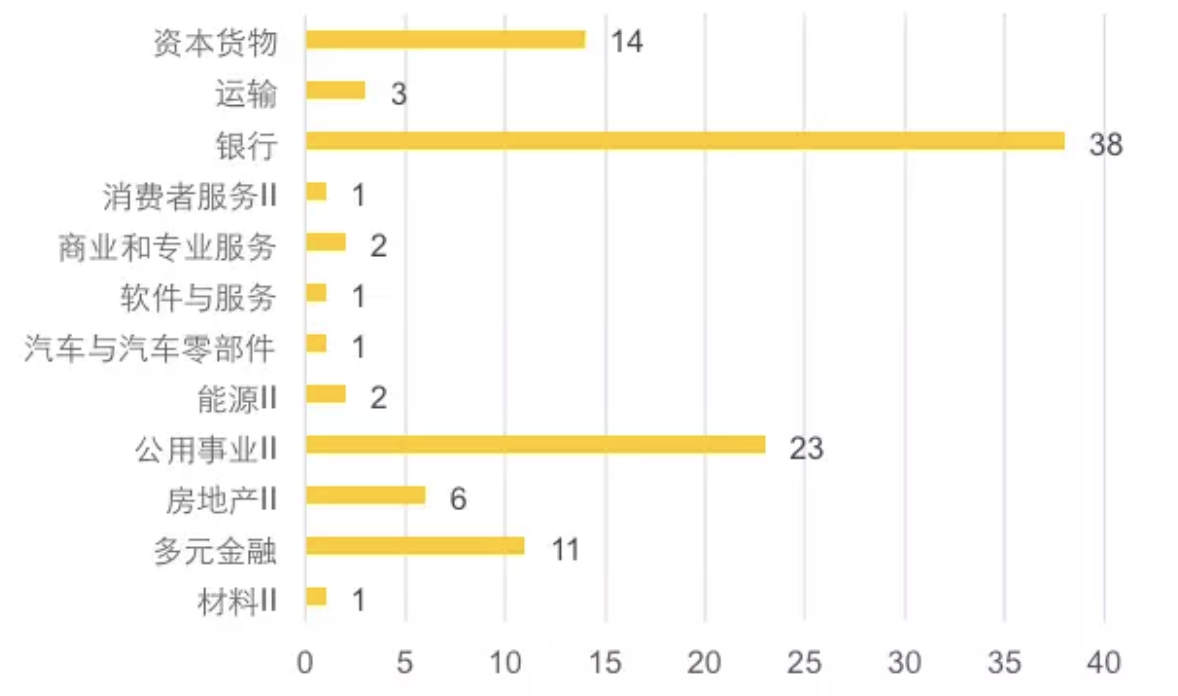

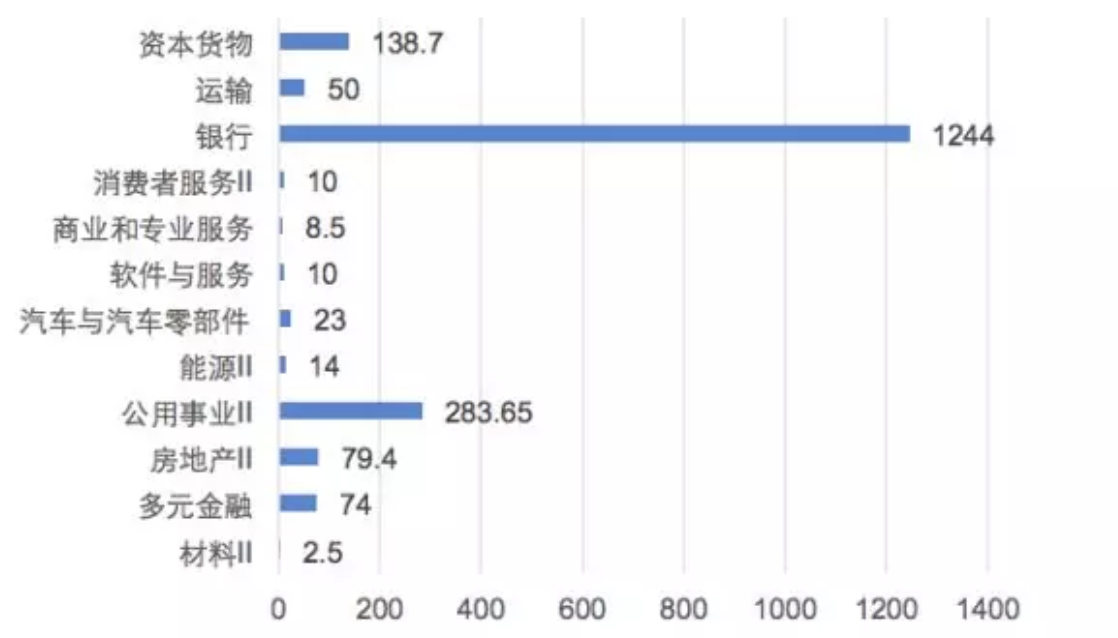

从发行主体所在行业来看,2017年发行绿色债券的主体涉及金融业、采矿业、电力能源类、水务类、制造业、交通基础业、商业服务及物品类、综合类8个行业。其中银行业仍占据主导地位,共有23家银行参与发行38只绿色债券,发行只数占全国36.89%,总计发行金额1244亿元,占全国发行规模64.20%,对比去年下降15.38%。

具体来看银行业,就发行只数而言,国家开发银行和乐山市商业银行各发行5只绿色债券,是国内发行只数最多的企业。就发行金额而言,北京银行与国家开发银行均发行300亿元绿色债券,是境内市场绿色债券全年发行规模最大的企业。

图16:绿色债券发行只数按行业分布

数据来源:Wind数据库,中财绿金院

图17:绿色债券发行金额按行业分布

数据来源:Wind数据库,中财绿金院

七、地区分布

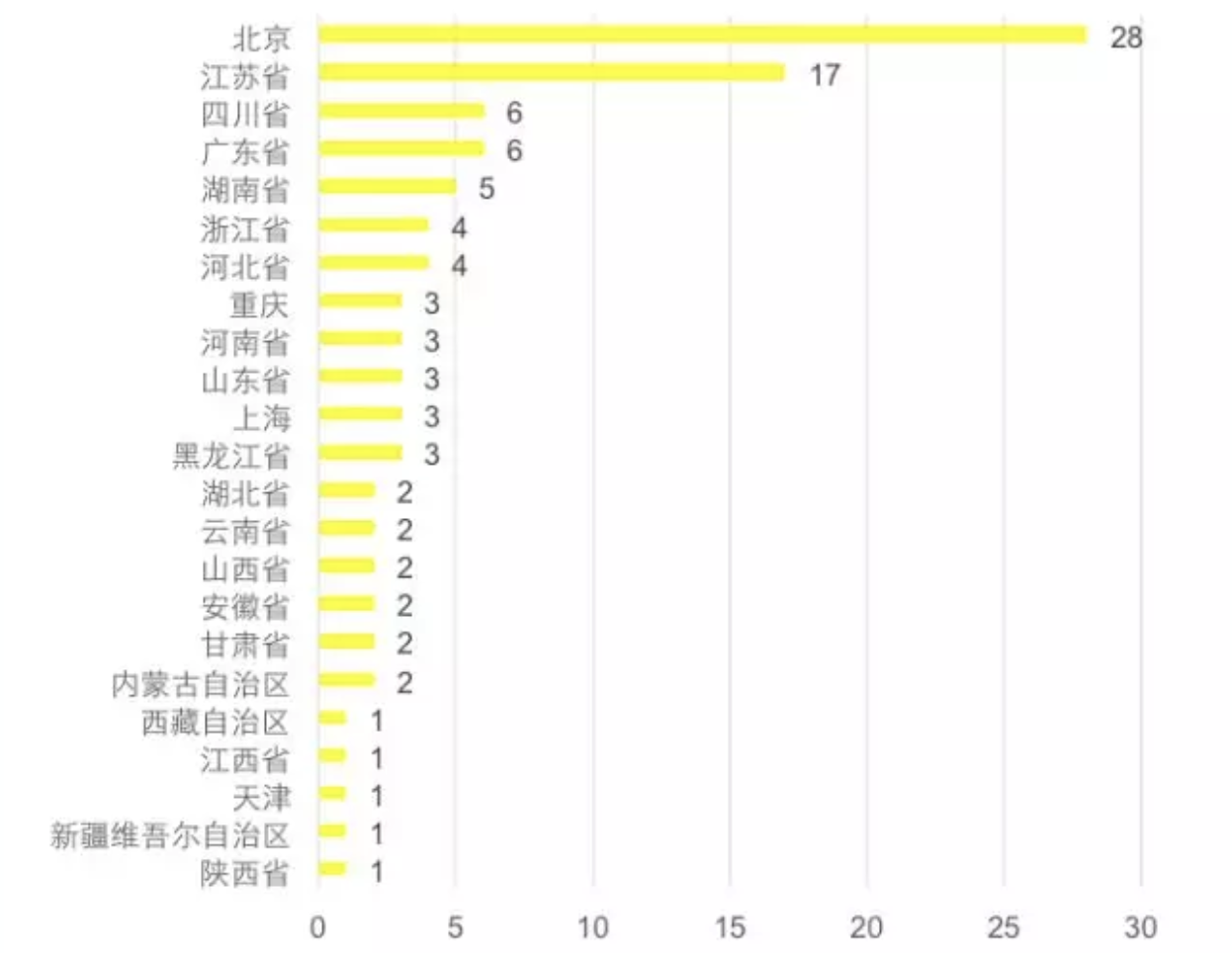

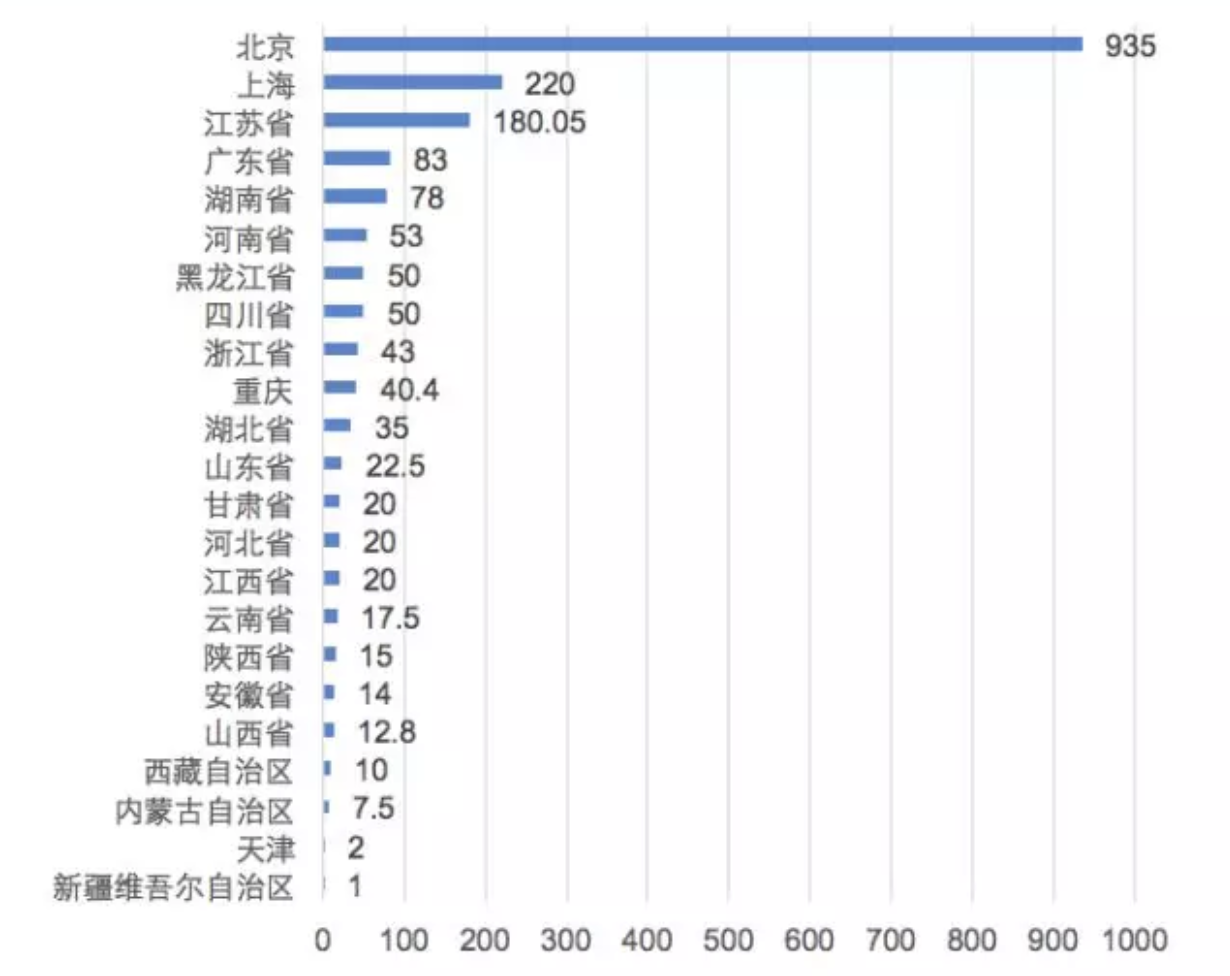

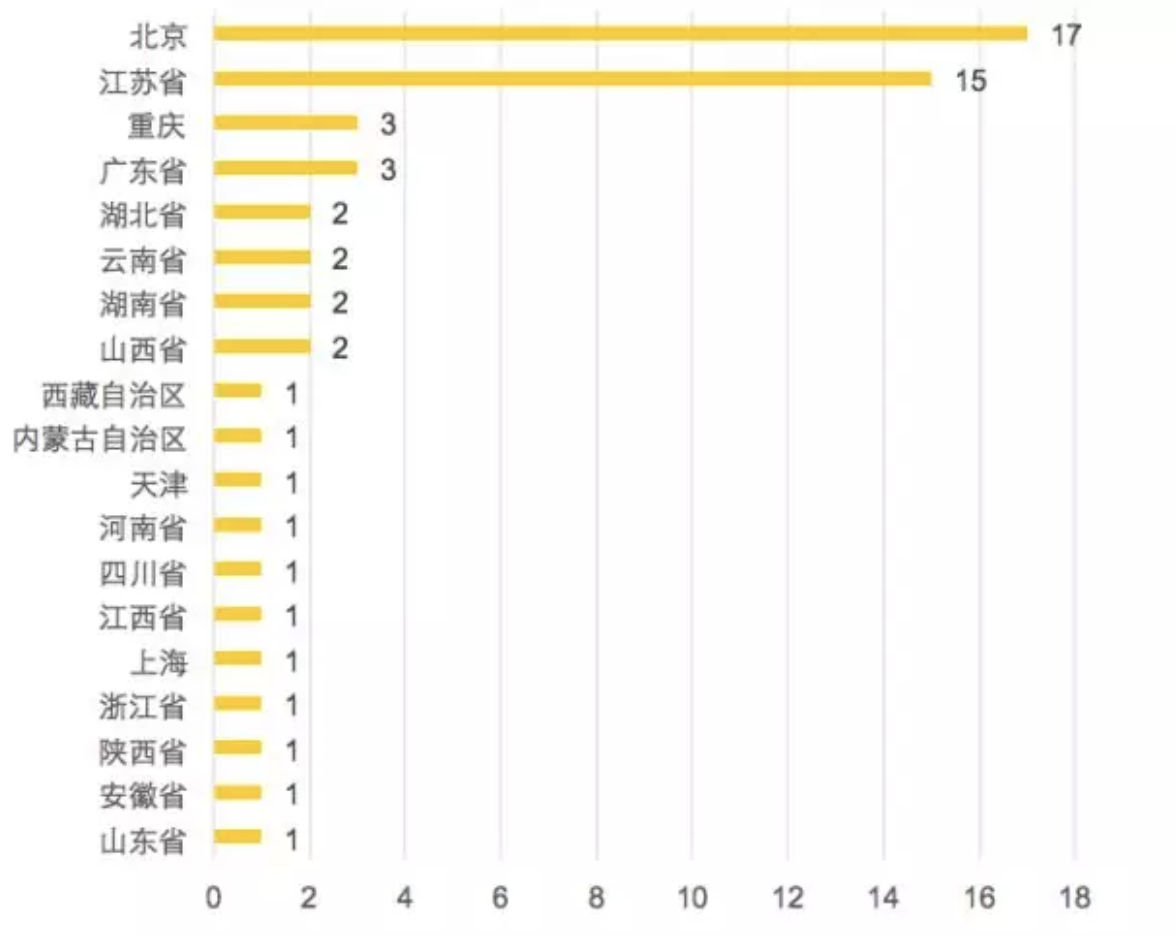

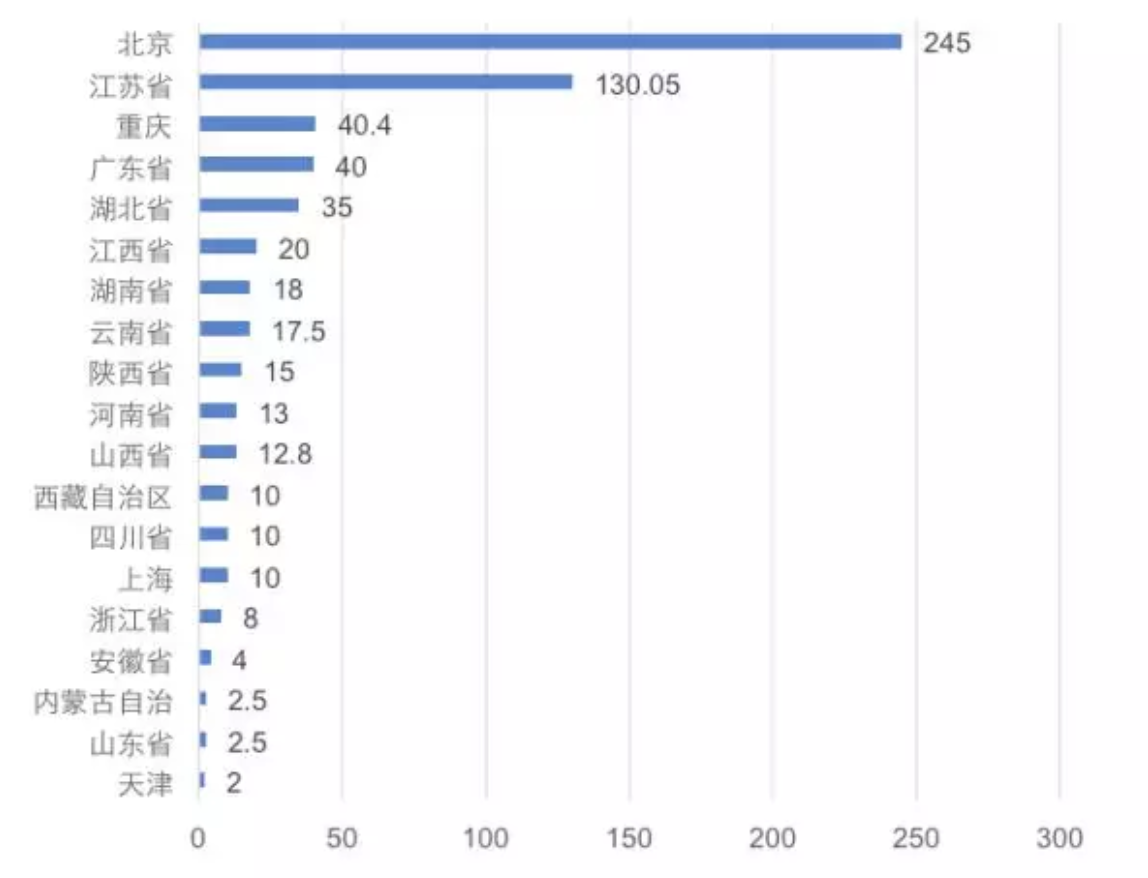

以发行人注册地省份作为地区分布的参考对象。2017年共有23个省份参与绿色债券发行,北京地区在绿色债券发行中占主要份额。从发行数量来看,北京市共发行28只绿色债券,在全国占27.45%。就发行金额而言,北京市绿色债券发行总金额达935亿元,占全国发行总额48.45%,与去年相比增加27.53%,其余发行主体分布较为均匀。四川、河南、甘肃、山西、湖南、内蒙古、天津、西藏共8个省(自治区、直辖市)均发行了首单绿色债券。

图18:绿色债券发行只数按地区分布

数据来源:Wind数据库,中财绿金院

图19:绿色债券发行金额按地区分布

数据来源:Wind数据库,中财绿金院

考虑金融债的特殊性以及金融企业的总部集中效应,我们针对非金融企业发行的绿色债券进行专门分析。剔除绿色金融债之后,北京发行数量和发行金额虽有降低但仍占全国第一。从发行数量来看,北京发行绿色非金融债券17只,占全国29.82%。从发行规模来看,北京发行金额总计245亿元,占全国市场38.54%,与未剔除时相比约减少9.91%。江苏省绿色债券发行数量仅次于北京,与未剔除金融债时相比,江苏省发行数量在全国占比增加3.79%。整体地区分布较为分散,多为内陆省份或地区,2018建议继续鼓励各省份及地区发行绿色债券,促进绿色金融发展。

图20:绿色债券(不包括金融债)发行只数按地区分布

数据来源:Wind数据库,中财绿金院

图21:绿色债券(不包括金融债)发行金额按地区分布

数据来源:Wind数据库,中财绿金院

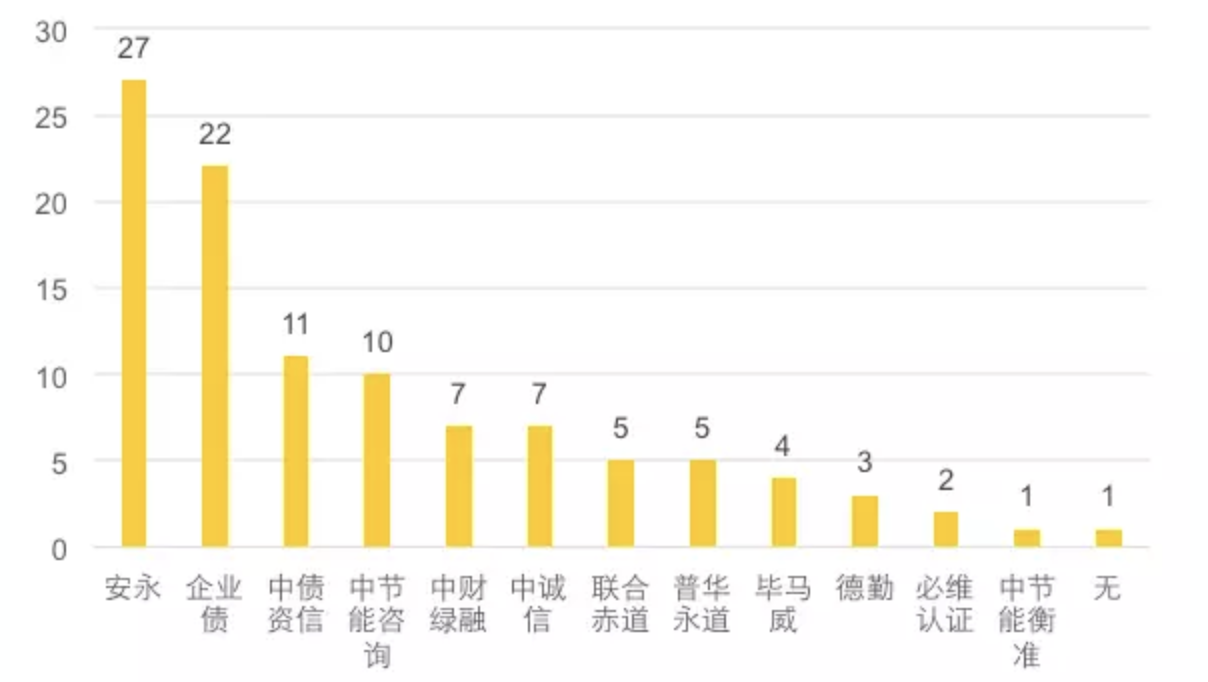

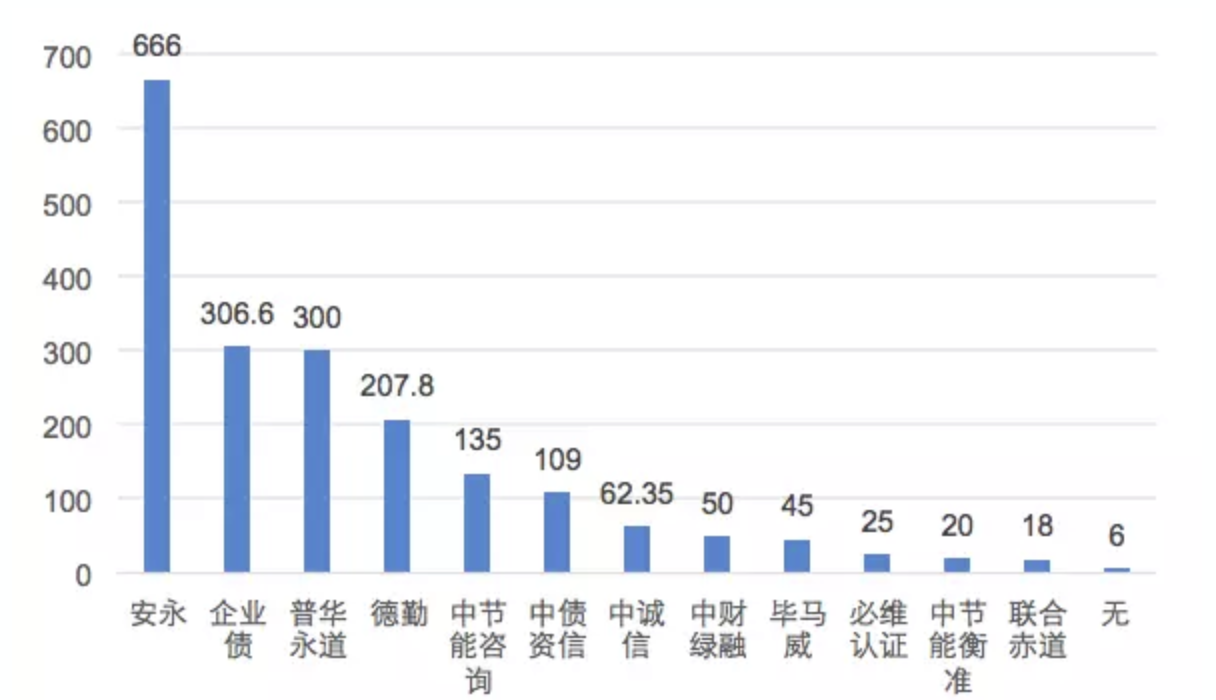

八、第三方评估认证

由于市场比较关注第三方评估认证的信息,本段分析内容仍然保持之前统计口径,讨论对象为103只普通绿债(不包括绿色ABS和境外发行的绿色债券),后文将分别讨论绿色ABS和境外发行的绿色债券。2017年,第三方评估认证机构中安永的评估认证业务排名保持领先地位。无论是从发行金额还是只数来看,安永均保持第一的位置,主要参与绿色金融债方面的评估认证,共评估认证21只金融债,6只公司债,合计27只绿债。绿色企业债由发改委审核,不要求进行第三方评估认证。虽然监管部门并未强制要求进行第三方评估认证,但是几乎所有非企业债均会提供第三方评估报告,仅有“17东江G1”未进行第三方评估,表明监管部门可以依据对发行人和募集资金投向的了解,给以未经第三方机构绿色评价的债券贴绿色标签。总体来看,随着12月份《绿色债券评估认证行为指引(暂行)》的发布,绿色债券市场的认证将越来越规范,市场透明度逐步提高。

图22:境内绿色债券(不包括绿色ABS)第三方评估认证只数

数据来源:Wind,中财绿金院及各评估机构,交易所

图23:境内绿色债券(不包括绿色ABS)第三方评估认证金额

数据来源:Wind,中财绿金院及各评估机构,交易所

2017年一共发行10只绿色ABS,全部采用第三方评估认证。其中,中财绿融参与3只绿色ABS的评估,评估金额达到39.8亿元,为绿色ABS评估认证只数及金额最大的评估机构。以下为具体的绿色ABS评估认证情况。

表 2:绿色资产支持证券第三方评估认证情况

数据来源:Wind,中财绿金院及各评估机构,交易所

此外,根据中国金融信息网数据显示,中国发行人境外发行的5只绿色债券均采用第三方评估认证,安永为其中3只绿色债券提供评估认证。其中,中国工商银行“一带一路”绿色气候债券的《绿色债券框架》获得了由权威机构奥斯陆国际气候与环境研究中心(CICERO)出具的最高“深绿”评估,使工行成为首家获得CICERO第二意见的中资银行,也是唯一一家获得“深绿”的中资发行人。同时,还聘请了北京中财绿融咨询有限公司按照中国绿金委(GFC)绿债标准和气候债券倡议组织(CBI)标准出具评估报告,并获得了CBI认证。该笔绿债获得了一系列荣誉和嘉奖,得到市场的高度评价。

表 3:中国发行人境外发行的绿债评估认证情况

数据来源:中国金融信息网

九、承销商

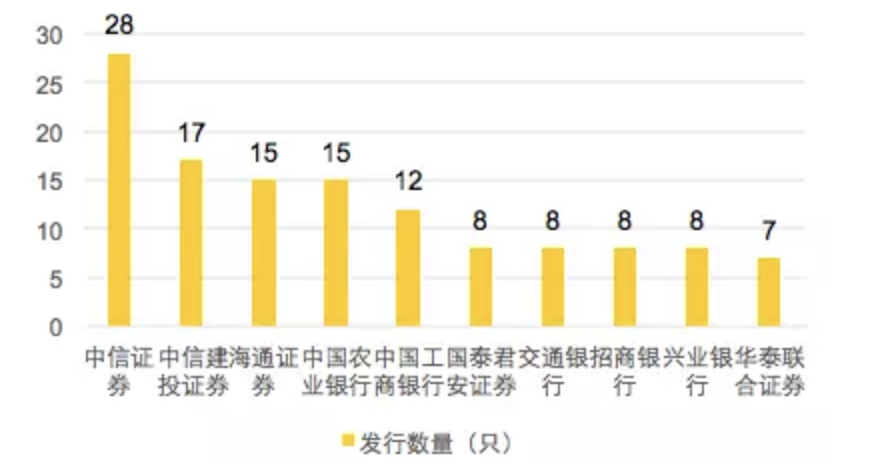

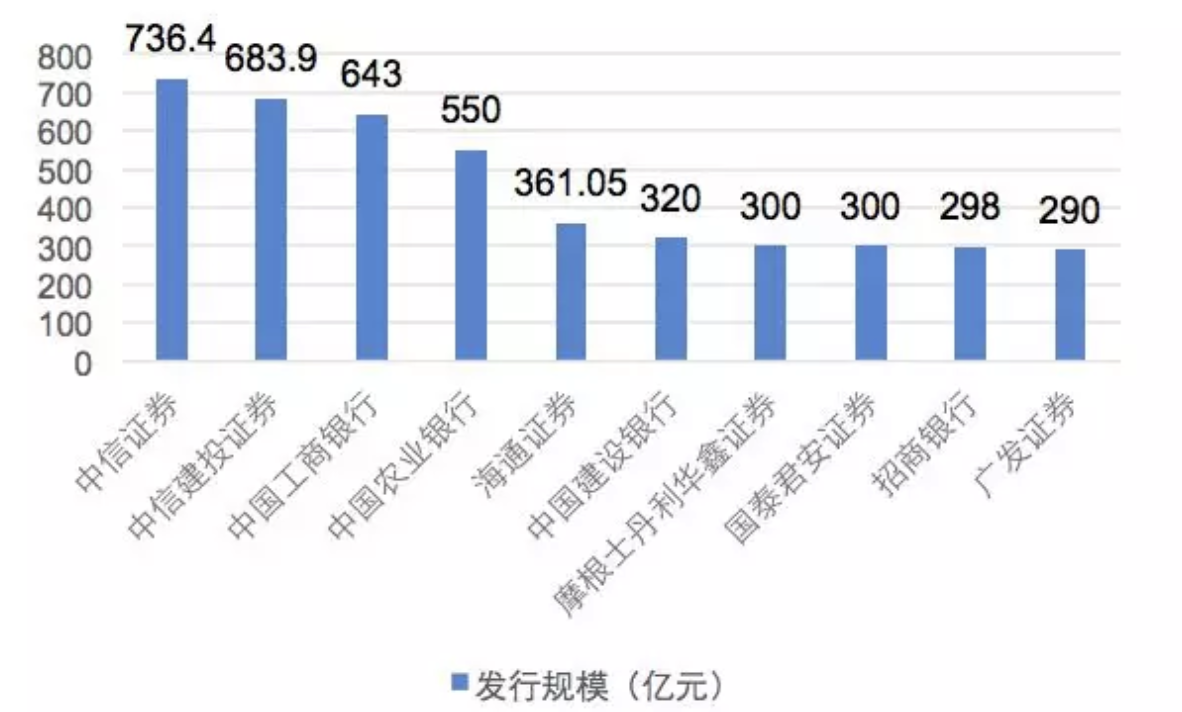

根据wind数据整理,仅统计参与绿色债券发行的主承销商(不包含副主承销商),由于绿债多采用承销团方式,对于多家联合承销的绿债,各主承销商均计入1只及全部金额。参与承销绿债的承销商数量明显增加,中信证券和中信建投证券参与承销只数分别位列第一、二位。从承销只数看,2017年共59家承销商参与承销绿色债券,2016年为34家,同比上涨73.5%,参与承销只数大幅增加。中信证券共计承销28只债券,中信建投证券承销17只债券,分别位列第一第二名,中信建投证券连续两年承销超过10只绿色债券;从承销金额看,中信证券、中信建投证券、中国工商银行位列前三,均超过600亿。总体来看,承销商参与数量增加,多采用联合承销方式,联合承销债券只数占比达53.40%。

图24:参与绿色债券承销数量前十的承销商分布

数据来源:Wind数据库,中财绿金院

图25:参与绿色债券承销金额前十的承销商分布

数据来源:Wind数据库,中财绿金院

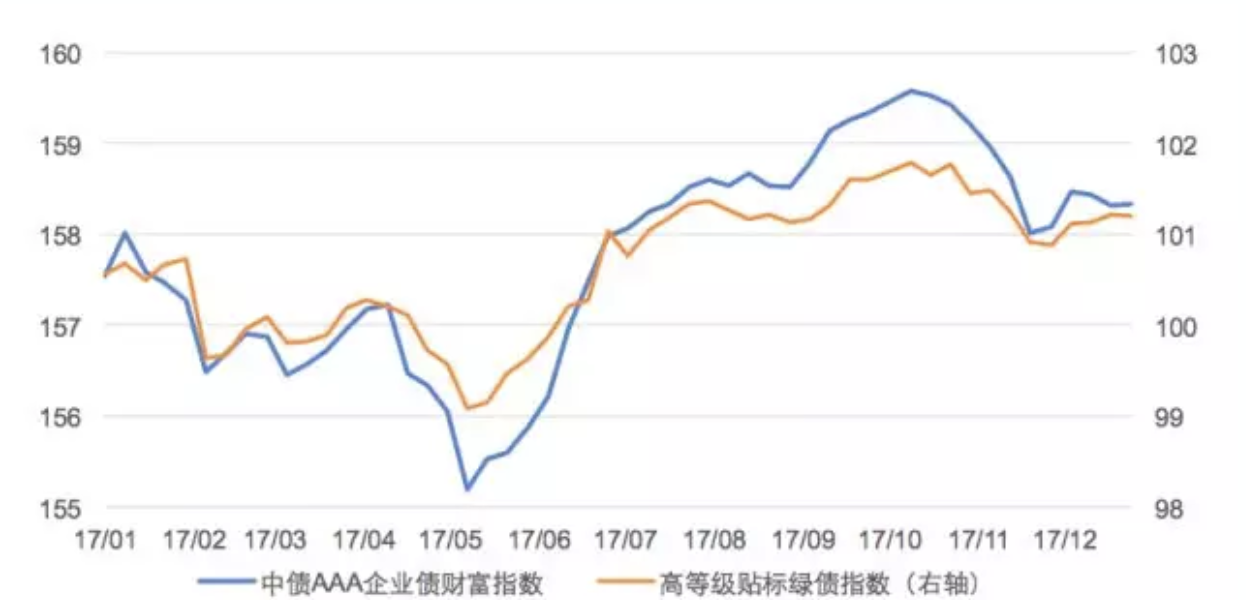

十、绿债指数

2017年3月,中央财经大学绿色金融国际研究院与深圳证券信息有限公司联合编制了中财-国证绿色债券系列指数,并在深圳证券交易所和卢森堡证券交易所国内外两地同时挂牌上市,该指数包括高等级绿色债券指数,高等级非贴标绿色债券指数和高等级贴标绿色债券指数。截止目前国内共有10个绿色债券指数,详细如下。

表 4:国内绿色债券指数汇总

数据来源:根据公开数据整理

在2017年“债熊”的背景下,中财-国证绿色债券系列指数仍有相对特点。以下是高等级贴标绿债指数与中债AAA企业债财富指数对比图。从图中可以看出,高等级贴标绿债指数与中债AAA企业债财富指数走势基本一致,但波动较小,表现得更为平稳。

图26:中财-国证高等级贴标绿债指数(财富)与中债AAA企业债指数(财富)对比图

数据来源:中国债券信息网,中财绿金院

十一、重要政策及创新

重要政策

3月,证监会发布《中国证监会关于支持绿色债券发展的指导意见》,要求证监会系统单位应当加强政策支持和引导,建立审核绿色通道,适用“即报即审”政策,提升企业发行绿色公司债券的便利性;交易商协会正式发布《非金融企业绿色债务融资工具业务指引》,在参考借鉴绿色债券原则(GBP)等国内外绿色债券实践的基础上,立足银行间市场实际,明确了绿色债务融资工具的四大核心机制,包括资金用途、遴选机制、专户管理、信息披露,并鼓励做市机构在二级市场开展绿色债务融资工具做市业务,提高绿色债务融资工具的市场流动性。

5月,国家发展改革委办公厅印发《政府和社会资本合作(PPP)项目专项债券发行指引》,鼓励上市公司及其子公司发行PPP项目专项债券,重点支持能源、交通运输、水利、环境保护、农业、林业、科技、保障性安居工程、医疗、卫生、养老、教育、文化等传统基础设施和公共服务领域的项目。

6月,人民银行、发改委、财政部、环保部、银监会、证监会、保监会等七部委印发《绿色金融改革创新试验区总体方案》,建立包括江西省赣江新区绿色金融改革创新试验区,贵州省贵安新区绿色金融改革创新试验区,新疆维吾尔自治区哈密市、昌吉州和克拉玛依市绿色金融改革创新试验区,浙江省湖州市、衢州市绿色金融改革创新试验区和广东省广州市绿色金融改革创新试验区在内的五省区绿色金融改革创新试验区。旨在构建区域性绿色金融体系运行模式,充分发挥绿色金融在调结构、转方式、促进生态文明建设、推动经济可持续发展等方面的积极作用,推动区域经济增长模式向绿色转型。

10月,北京市金融工作局、北京市发展改革委、北京银监局、央行营管部等八部门联合发布《关于构建首都绿色金融体系的实施办法》,明确提出加快构建基于绿色信贷、绿色债券、绿色上市公司、绿色基金、绿色保险、碳金融等在内的绿色金融体系,是首都金融发展的战略方向,是构建“高精尖”经济结构的重要支撑。

12月,人民银行与证监会联合发布《绿色债券评估认证行为指引(暂行)》,贯彻党的十九大关于创新、协调、绿色、开放、共享发展理念,落实推进生态文明建设、发展绿色金融,对于规范发展绿色债券市场、推进美丽中国建设具有积极意义。

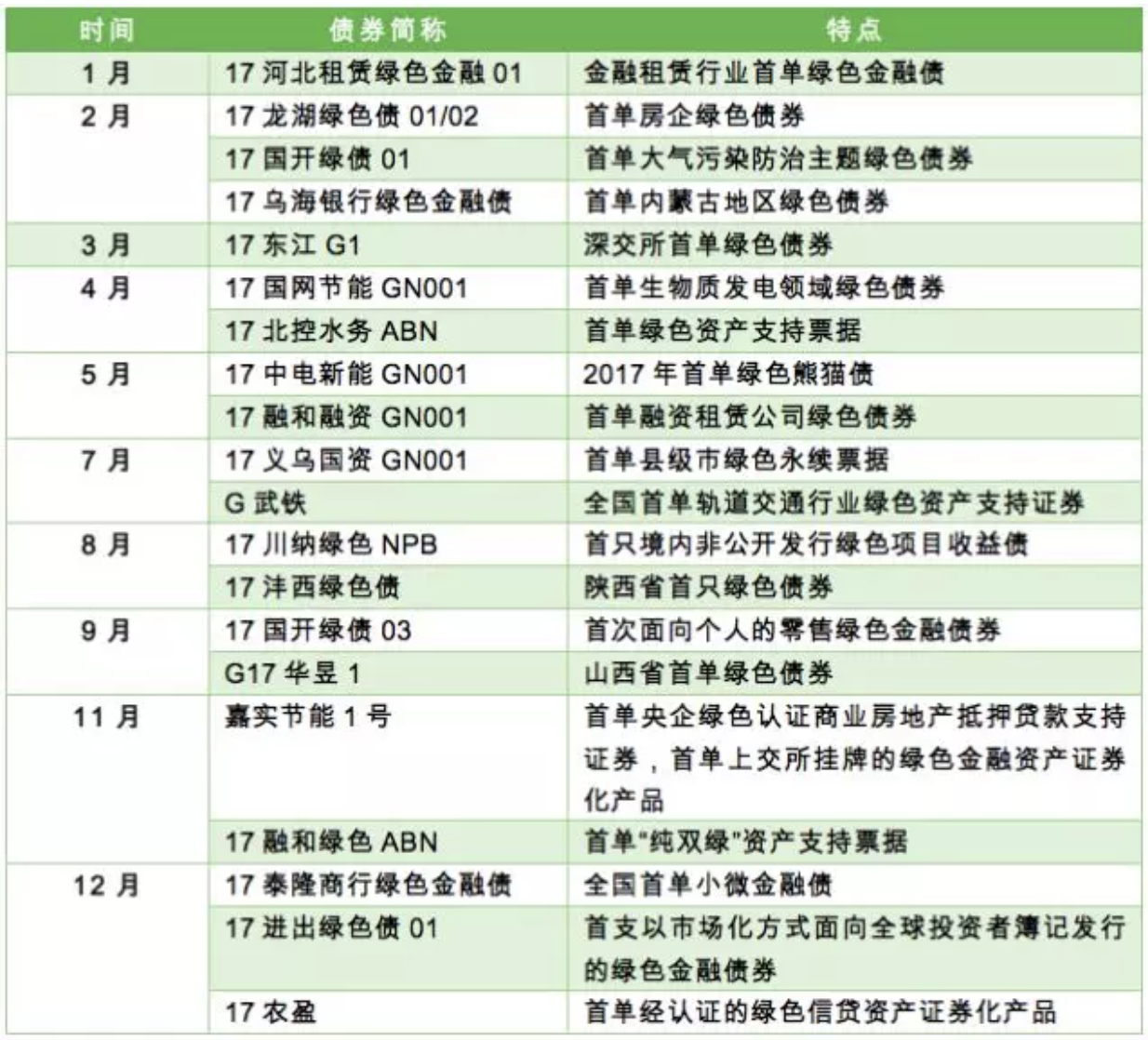

市场创新

表 5:2017年度绿色债券创新表现

数据来源:根据公开数据整理

十二、结语

2017年中国绿色债券市场保持之前的发展势头,在众多领域再度实现新的突破,同时制度越来越规范,越来越多的主体参与绿色债券市场中,具体呈现以下几个特点:

更多实体企业发行绿色债券

与去年相比,绿色债券发行规模保持基本不变,但是发行只数增长超过1倍,主要由于绿色金融债发行比例下降,更多的实体企业参与到一级市场发行绿色债券,平均单笔金额下降,体现了企业对发行绿色的认可,债券结构更加合理。

融资成本优势依然突出

在债市利率上行的背景下,绿色债券利率有所上升,但依然低于普通债券的发行利率,体现了投资者对于绿色债券的认可,将会吸引更多主体参与到绿色债券市场。

市场体系更加完善

随着监管方出台新的政策,不断实现新的创新,更多的承销商、第三方认证机构投身于绿色债券市场,参与数量大幅提升,为绿色债券市场的贡献一份力量,将推动绿色债券市场进一步完善。

预计在新的一年,绿色债券市场将保持2017年的上升态势,实现量的突破;同时,在参与主体的示范作用下,将会有更多发行人或投资者参与到市场中,绿色工具种类更加丰富,市场更加完善;政府和监管方将会出台新的政策法规,进一步规范绿色债券市场,促进债券市场的健康发展,市场透明度将得到提高。

在2018年,绿色债券市场将继续助力绿色发展,为建设美丽中国添砖加瓦。

作者单位:中央财经大学绿色金融国际研究院绿色债券实验室

主编:史英哲

责编:苗升林

编辑:朱晓野、叶宁、王琛、胡之彦、朱传睿、牟童、冯梓轩

新媒体编辑:曹应盈