作者:

中央财经大学绿色金融国际研究院绿色债券实验室

中央财经大学青年绿色金融研究会绿色债券小组

新发绿色债券概览

表1:贴标绿债

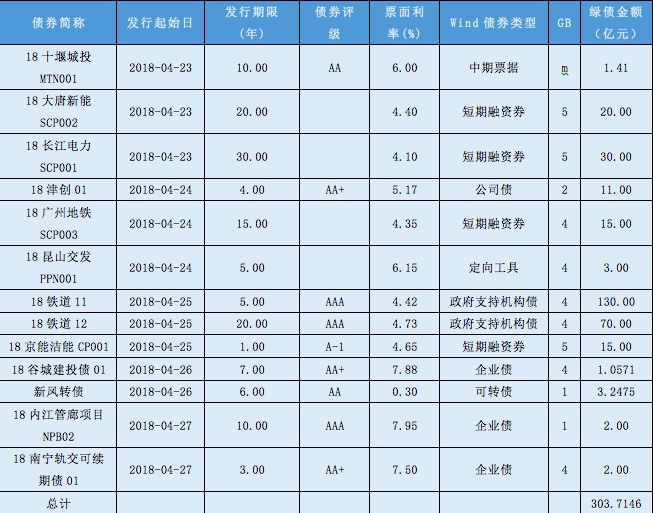

表2:非贴标绿债

来自wind数据库

4月23日至4月29日,贴标绿债市场有7只绿色债券发行。18中原银行绿色金融债,票面利率为4.7%,发行期限为3年,资金用于绿色产业项目,绿债金额为15亿元;18扬州交通GN001,票面利率为6.19%,发行期限为5年,资金用于支付采购清洁能源公交汽车的尾款及补充与清洁能源公交汽车相关的流动资金,绿债金额为5亿元;18黄山债,票面利率6.74%,发行期限为7年,资金用于黄山市屯溪老街绿色城镇化项目建设及补充营运资金,绿债金额为8.5亿元;17农发绿债01(增发),票面利率为4.48%,发行期限为2年,资金用于绿色产业项目,绿债金额为40亿元;18明阳风电GN001,票面利率为固定利率,发行期限为3年,资金用于风电项目,绿债金额为5亿元;18广业绿色债01,票面利率为5.08%,发行期限为7年,资金用于垃圾焚烧发电项目和污水处理项目,绿债金额为9亿元;18安吉绿色债01,票面利率为7.2%,发行期限为7年,资金用于海绵城市项目及补充营运资金,绿债金额为5亿元。贴标绿债金额共计87.5亿元。

非贴标绿债市场有13只绿色债券发行。18十堰城投MTN001,票面利率为6%,发行期限为10年,资金用于城市基础设施建设项目,绿债金额为1.41亿元;18大唐新能SCP002,票面利率为4.4%,发行期限为20年,绿债金额为20亿元;18长江电力SCP001,票面利率为4.1%,发行期限为30年,绿债金额为30亿元;18津创01,票面利率为5.17%,发行期限为4年,绿债金额为11亿元;18广州地铁SCP003,票面利率为4.35%,发行期限为15年,绿债金额为15亿元;18昆山交发PPN001,票面利率为6.15%,发行期限为5年,资金用于置换发行人待偿还的用于轨道项目建设的银行贷款,绿债金额为3亿元;18铁道12,票面利率为4.73%,发行期限为20年,资金用于装备购置及债务结构调整,绿债金额为70亿元;18铁道11,票面利率为4.42%,发行期限为5年,资金用于装备购置及债务结构调整,绿债金额为130亿元;18京能洁能CP001,票面利率为4.65%,发行期限为1年,绿债金额为15亿元;18谷城建投债01,票面利率为7.88%,发行期限为7年,资金用于谷城县水厂工程项目和谷城县公铁客运中心建设项目,绿债金额为1.0571亿元;新凤转债,票面利率为0.30%,发行期限为6年,资金用于化纤锅炉超低排放节能改造项目,绿债金额为3.2475亿元;18内江管廊项目NPB02,票面利率为7.95%,发行期限为10年,资金用于内江市城南新区地下综合管廊建设项目,绿债金额为2亿元;18南宁轨交可续期债01,票面利率为7.5%,发行期限为3年,资金用于轨道交通4号线一期工程项目及补充营运资金,绿债金额为2亿元。非贴标绿债金额共计303.7146亿元。

截至4月29日,2018年贴标绿债累计发行31只,绿债金额累计332.4亿元;非贴标绿债累计发行60只,绿债金额累计1628.0946亿元。中国在境外2018年绿债累计发行2只,绿债金额累计约44.04亿元人民币。

市场动向

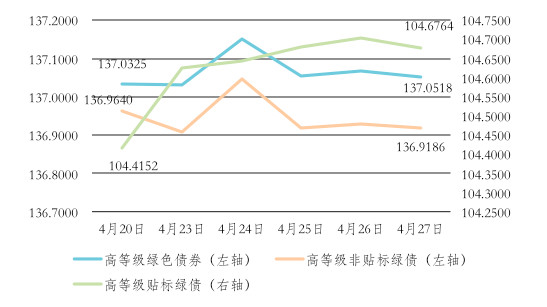

(一)一周绿债指数简况

中财-国证高等级贴标绿色债券指数本周整体呈现持平趋势。其中,高等级绿色债券指数(财富)本周收盘价为137.0518,上涨0.01%;高等级非贴标绿债指数(财富)本周收盘价为136.9186,下跌0.03%;高等级贴标绿债指数(财富)本周收盘价为104.6764,上涨0.25%。

(二)国内新闻

1.全国首单绿色债权融资计划成功挂牌发行

4月18日,新特能源股份有限公司2018年度第一期绿色债权融资计划“18新特能源ZRGN001”成功挂牌发行。这是全国首单挂牌发行的绿色债权融资计划,联合赤道对本期债权融资计划进行了绿色评估认证,确认募集资金投向符合绿色产业项目标准。

绿色债权融资计划的成功挂牌意味着绿色债券市场再添新品种,丰富了绿色债券市场的多样性,增加了绿色金融政策支持的融资产品种类。国家提出支持金融机构完善产品创新机制,发展多层次资本市场和多样化金融产品,债权融资计划作为一种新兴的企业融资工具,为债务融资工具市场提供了有效的补充。在此背景下,绿色债权融资计划这一创新绿色债券品种的出现,增加了金融产品对绿色产业项目的资金支持方式,更加丰富了绿色项目的融资渠道。

来源:联合赤道

2.农发行成功发行40亿元“债券通”绿色金融债券

4月27日,中国农业发展银行通过上海清算所以公开招标方式,面向全球投资者成功发行40亿元“债券通”绿色金融债券。本期债券为两年期,发行利率为3.8766%,低于前一日中债同期限债券估值21个基点,得到境内外市场热烈追捧,获得2.84倍认购倍率。

据悉,本期绿债牵头主承销商为东方证券、中信证券和南京银行,主承销商分别为农业银行、中国银行、交通银行、盛京银行、洛阳银行、渤海银行、杭州银行、上海农村商业银行、北京农村商业银行、第一创业证券、招商证券和申万宏源证券。本期债券为预发行交易的标的债券,已于4月23日至4月25日完成预发行交易。同时,本期债券还将在商业银行柜台发售,并继续在卢森堡证券交易所进行信息披露。

来源:金融时报

(三)国外新闻

1.意昂收购Innogy可能使其绿债降级

三月,德国能源巨头意昂集团宣布收购另一能源巨头莱茵集团的子公司Innogy。据悉,意昂集团将接手莱茵集团手中76.8%的Innogy的股份,而莱茵集团将获得意昂集团16.67%的股份;同时两家巨头将对各自旗下的业务进行大规模的互换,即意昂在收购完成后将把包括集团原有的及Innogy的可再生能源生产业务转移给莱茵集团,同时接手莱茵集团的电网和售电业务。

此消息使Innogy此前发行的用于风电场建设的绿色债券面临着降级或是取消绿色标签的风险,债券的风险溢价从77个基点跃升至95个基点。彭博的债券评级研究员称,如果绿色债券发行人发生了并购等重大事项,Sustainalytics等评估机构将重新评估该债券的绿色属性;荷兰商业银行的分析员称,如果该债券随着业务转移而转移给莱茵集团,则其评级很可能会因主体评级降低至Baa3而随之降低。

分析称意昂集团仍有多种手段可保持该债券的绿色属性,比如将债券资金转用于电网的低碳绿色升级。无论如何,该并购都对日渐成熟的绿色债券市场具有特殊的参考价值。

来源:bloombergquint

2.欧投行期望通过新的可持续产品扩大绿色债券市场

绿色债券的发源地欧洲投资银行正计划于今年晚些时候发行一种新型绿色债券——可持续发展意识债券。其募集资金用途将比普通绿色债券更广泛,囊括卫生、教育以及健康等一系列推动全球可持续发展的领域。第一只新型债券预计于9月发行,募集金额约为5亿欧元。

作为全球首只绿色债券的发行者及绿色债券市场的领导者之一,欧洲投资银行迄今已以11种不同货币计价发行了总额约为246亿欧元的绿色债券。欧投行金融部门主管Eila Kreivi表示,该新型债券是绿色债券的一种“自然的延伸”。

联合国预计未来十五年全球为实现可持续发展目标需要超过6万亿美元的投资,欧投行主席Werner Hoyer希望可持续发展意识债券能帮助填补该融资缺口。Hoyer还表示欧投行将把可持续发展意识债券募得资金用于边际提升最大的地区,帮助这些地区消除贫困和疾病,提升地区人民的生活水平。

来源:foreignaffairs

政策学术动向

(一)政策介绍

1.关于修改《建设项目环境影响评价分类管理名录》部分内容的决定

4月28日,为贯彻落实党中央、国务院关于“简政放权、放管结合、优化服务”改革要求,依据《中华人民共和国环境影响评价法》《建设项目环境保护管理条例》有关规定,现决定对《建设项目环境影响评价分类管理名录》(环境保护部令第44号)的部分内容作以下修改:一、将第六条和第七条中的“环境保护部”修改为“生态环境部”。将第六条中的“省级环境保护主管部门”修改为“省级生态环境主管部门”。二、对项目类别、环评类别部分内容予以修改。

来源:中华人民共和国生态环境保护部

(二)学术会议

1.中国证券业协会绿色证券专业委员会成立大会暨中国绿色证券高峰论坛在湖州召开

4月24日,中国证券业协会绿色证券专业委员会成立大会暨中国绿色证券高峰论坛在湖州召开。本次会议由中国证券业协会、湖州市政府、亚洲金融合作协会与德国国际合作机构联合主办。来自87家证券公司、20家基金管理公司的代表,与国内外相关专家、学者、企业家共襄盛会。

本次大会以“促进证券行业支持实体经济绿色发展”为主题,以成立中国证券业协会绿色证券专业委员会为契机,通过邀请资本市场监管方、证券交易所、证券公司、基金公司、国际与国内责任机构投资者以及学术专家等相关市场参与方开展对话,探讨中国绿色金融下一步发展的关键举措,明确资本市场在引领绿色投资方面的重要作用,分享湖州市地方政府支持落实绿色金融创新与实践的激励政策与措施,以及同侪学习国际绿色证券创新及产品开发的最新趋势。

来源:中国证券业协会

主编:史英哲

责编:苗升林、王梦婷

本期编辑:朱传睿、梁思艺

新媒体编辑:曹应盈

网站编辑:郑牧野