原文标题:Green credit and its obstacles: Evidence from China’s green credit guidelines

原文作者:Zhen Huang, Ning Gao, Ming Jia

发表期刊:Journal of Corporate Finance

关键词:绿色信贷、信贷重新分配、污染密集型企业、银行贷款、气候政策

一、引言

绿色信贷逐渐被认可为促进绿色经济转型的可行机制。2012年初,中国中央政府发布并实施了《绿色信贷指引》(GCG),以引导银行信贷从污染严重和能源消耗大的企业转向以减排和节能为特色的企业。本研究针对中国绿色信贷政策引导信贷流动的有效性,结合中国绿色信贷的特殊背景,探讨绿色信贷政策是否会引导信贷流动。中国绿色信贷政策一方面实施力度大,另一方面由于政治关系、经济发展愿望和银行业务偏好等因素,政策的实施可能受到阻碍。

本文将国有企业排除在分析之外,因为这些企业受到政府的严格控制。具体来说,本文使用非国有企业样本,以GCG作为事件,以污染密集型企业作为处理组,进行DID分析检验公司环境管理质量的变化是否会影响借款公司获得银行信贷的机会。基准结果显示,污染密集型企业的银行贷款比率在2012年后相对于控制企业大幅下降了2.08个百分点,表明GCG在抑制银行信贷流向这些企业方面是有效的。

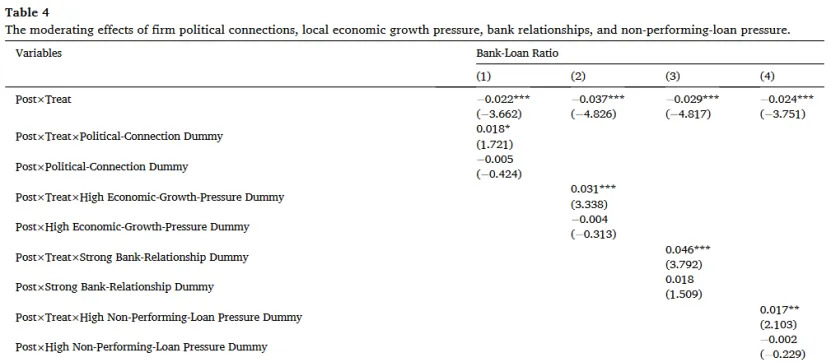

在确立了GCG在各行业之间重新分配银行信贷的证据之后,本文分析了GCG实施可能遇到的障碍。作为一项破坏传统经济、不将环境成本内部化的政策,GCG很可能会面临现任特殊利益集团的抵制。本文确定了三种特殊利益:借款人的政治关系、当地对经济增长的渴望以及银行的业务偏好。结果发现,当借款公司的一名或多名高管曾在重要政府机构任职时,GCG对公司的银贷比的负面影响不存在;其次,我在GDP增长率较低的省份,地方政府面临着发展经济的压力,而GCG效应对企业而言则不成立;第三,管理层在银行业经验更丰富的污染密集型企业受银行信贷削减的影响较小。此外,在银行总体不良贷款水平较高的省份,污染控制政策的影响会减弱。

本文通过引入公司环境管理强度的变化,并使用三重差分规范来检查公司环境管理质量在多大程度上改变了GCG对其获得银行贷款的影响,发现 GCG的影响对公司环境管理质量不敏感。

本文主要贡献在于:

(一)通过研究中国2012年《绿色信贷指南》的政策效果,参与了关于绿色信贷政策在推动向绿色经济转型方面的有效性的辩论。

(二)通过展示GCG实施的有效性并强调GCG实施的障碍,为银行在减轻污染、过度能源消耗和气候风险方面的作用的文献做出了贡献。

二、研究设计

1. 数据和样本

本文使用2007年至2017年期间在上海和深圳证券交易所上市的非国有企业样本,包括1289家企业在内的8880个观测值。处理组企业定义为按照中国证监会2012年发布的行业分类标准,从事污染密集型行业的非国有企业。

2. 变量构建

(1)银贷比

本文使用账面银行贷款比率来衡量一家公司获得银行信贷的程度,计算方法为银行贷款与总资产的比率。

(2)障碍变量

本文建立了四个虚拟变量:政治关系、高经济增长压力、强银行关系和高不良贷款压力。具体来说,通过公司高级管理人员的政治关系来衡量政治关系,一家有政治关系的公司至少有一名高级管理人员曾在以下高级政府机构之一任职:中国共产党中央委员会、中华人民共和国国务院、全国人民代表大会、中国人民政治协商会议和全国党代会。如果一家公司在2011年(即GCG实施的前一年)有政治关系,则取值为1,否则取值为0。

本文使用高经济增长压力虚拟变量来衡量地方经济增长压力的大小,如果一个省份2011年的GDP增长率低于所有省、直辖市和自治区的中位数,则该虚拟变量取值为1,否则取值为0。

本文使用曾在银行或金融机构工作过的董事人数来衡量公司与银行的关系强度。如果具有银行业从业经验的董事人数高于2011年行业中位数,则强银行关系虚拟变量取值为1,否则取值为0。

本文还构建了高不良贷款压力虚拟变量。如果2011年各省级不良贷款率总体高于各省(包括直辖市、自治区)的中值,则该虚拟变量为1,否则为0。

(3)控制变量

本文控制变量包括公司规模(Log Size)、有形率、资产增长率、资本支出(Capex)、行业杠杆率中位数(Ind. Lev)、托宾Q、ROA、公司年龄(Age)和现金持有量(Cash Holdings)。

3. 方法论

为估计GCG对污染密集型企业获得银行信贷的影响程度,本文使用以下DID模型:

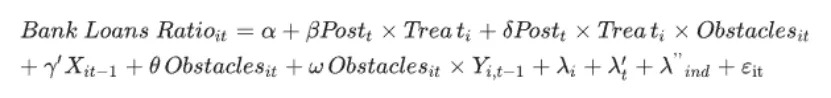

其中因变量是银行贷款比率,Post是一个虚拟变量,2012年及以后为1,否则为0。Treat是一个虚拟变量,如果企业在2011年属于污染密集型行业,则取值为1,否则为0。X是企业层面控制变量的向量。Treat×Post的系数衡量的是处理效果,即从2012年GCG实施前后污染密集型企业相对于非污染密集型企业的银行贷款比率的变化。

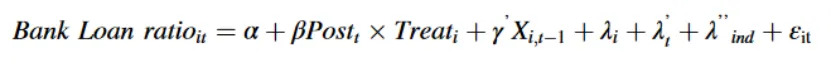

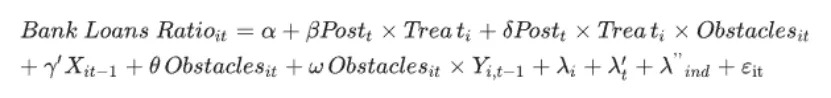

为了估计政治关系、地方经济增长压力、企业与银行的关系以及银行的不良贷款压力如何减轻GCG的有效性,本文使用以下三重差分模型,加入四个虚拟变量Obstacles:

三、实证结果

1. 跨行业信贷再分配的GCG效应

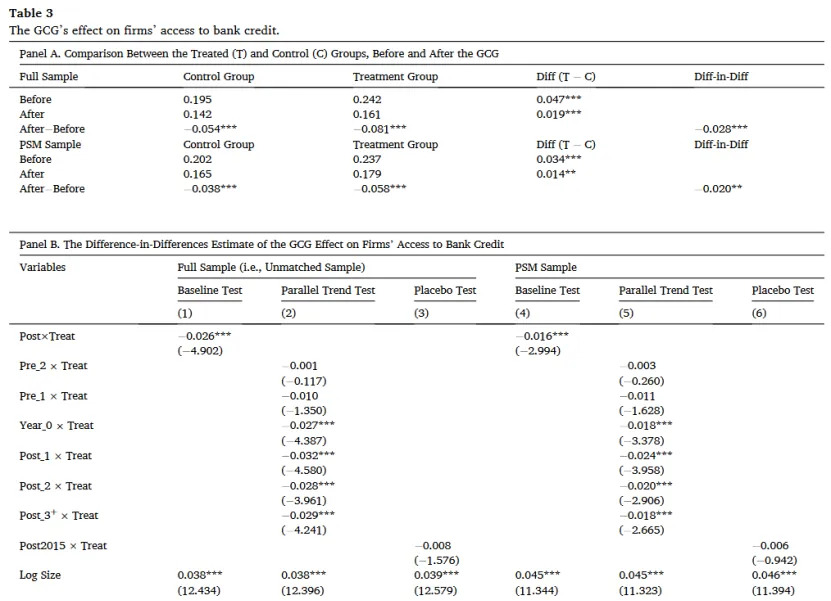

表3面板A展示了GCG政策实施前后处理组和对照组企业的银贷比差异。结果显示,GCG政策实施后,非污染密集型和污染密集型企业的银贷比平均变化量分别为−0.038和−0.058,表明GCG政策对污染密集型企业银行信贷获取的负面影响大于非污染密集型企业。

面板B展示了污染控制对企业获得银行信贷影响的双重差分回归估计。结果表明,污染控制对企业获得银行信贷的负面影响对污染密集型企业显著大于对非污染密集型企业。与对照组企业相比,PSM样本中污染密集型企业的银贷比在污染控制后显著降低了1.6个百分点。这一结果表明,污染控制有效地引导银行信贷远离污染密集型企业。

2. 障碍效应

表4结果发现,三重交互项Post×Treat×Political-Connection虚拟变量的系数显著为正,表明,在实施GCG之后,具有政治关联的污染密集型企业的银贷比下降幅度平均小于没有政治关联的污染密集型企业,政治关联可以缓冲GCG对污染密集型企业的信用惩罚效应。类似的,其他结果发现对于位于地方政府面临经济增长压力的省份的企业,GCG的信用惩罚效应较弱;污染密集型企业可以通过强大的银行关系抵消GCG的惩罚效应,企业与银

行关系是GCG实施的重大障碍;在银行面临更大盈利压力的省份,GCG效应不存在。

3. 企业层面的环境管理和 GCG 的跨企业信贷再分配效应

本文继续研究了GCG是否根据企业层面环境控制的质量在企业间重新分配行业信贷。首先,本文检验了当污染密集型企业的环境管理质量更高时,GCG是否对污染密集型企业获得银行信贷的影响较小。虽然一些结果表明银行根据企业层面的环境管理质量提供不同的信贷准入,但总体证据混杂,并未显示出污染密集型行业存在显著的跨企业信贷再分配效应。

其次,本文使用企业层面的环境管理质量重新定义处理组,检验无论行业的排放状况如何,GCG是否都能在行业内实现跨企业信贷再分配。证据并未表明GCG能够实现行业内跨企业银行信贷再分配。

四、结论

本文研究了政府利用GCG发挥银行体系优势、引导信贷流出污染密集型行业和企业的努力的有效性。通过DID检验,本文发现GCG对污染密集型企业获得银行信贷具有很强的信用惩罚效应,表明GCG总体上是有效的。当存在特殊利益障碍时,GCG的效果会减弱。本文还发现,银行区分行业内强势和弱势企业环境管理的证据不一,这可能是由于银行缺乏在企业层面实施GCG所需的信息和技能,或者缺乏这样做的正确激励。政策设计应考虑这些复杂因素。

五、原文摘要

How effective are green credit policies in guiding credit flows? We find a significantpenalty effect of China’s 2012 “Green Credit Guidelines” (GCG) on firms in pollution intensive industries. The GCG achieves cross-industry credit allocation by steering bank loans away from pollution intensive industries. Nonetheless, further analyses suggest special interests associated with po litical connections, local aspirations for economic growth, and banking business preferences stifle this effect. Strong environmental management at the firm level does not improve firms’ access to bank credit regardless of their industries, suggesting GCG fails to attain cross-firm credit reallocation within industries. Additional analysis shows that pollution intensive firms strengthen their environmental management when they are bank dependent. When segregating overall bank credit into short-term and long-term, we find the credit penalty effect is more substantial for short-term credit, and the obstacle effects are somewhat mixed. Our evidence also suggests that pollution intensive firms substitute bank debt with debt supplied by non-bank lenders who are arguably under less compliance pressure, and GCG do not affect pollution intensive firms’ real investments. Overall, we highlight the tension between environmental policies’ intended consequence and the special interests embedded in the political and economic institutions typical of a large developing economy.

作者:

张广逍 中央财经大学博士研究生

指导老师:

王 遥 中央财经大学绿色金融国际研究院院长

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。