原文作者:张小茜、王志伟

发表期刊:金融研究,2023年第9期

关键词:绿色债券;企业融资成本;公共品;多维工具变量

一、引言

党的二十大报告指出推动经济社会发展绿色化、低碳化是实现高质量发展的关键环节。中国自2016年加入《巴黎协定》成为缔约国之一,2020年明确提出2030年“碳达峰”、2060年“碳中和”目标,彰显在应对气候变化方面的决心和担当,2021年中美格拉斯哥联合宣言,践行人与自然生命共同体的中国式道路。

金融作为现代经济发展的核心要素,为绿色转型和绿色治理提供支持,特别是转型金融的发展对破解转型困境和实现双碳目标具有推动作用。目前相关的金融产品主要包括绿色信贷、绿色债券、碳账户交易等。中国人民银行数据显示,2022年末我国绿色贷款余额达到22.03万亿元、全年增加6.01万亿元,同比增长38.5%。不同于绿色信贷领域从银行等金融机构部门或污染相关行业角度,绿色债券领域的研究能够从企业微观层面考察绿色金融的直接影响。基于2010~2021年发行的公司债、企业债、中期票据和短期融资券数据,本文探讨绿色债券是否存在“绿色溢价”及其对企业融资成本的影响。

二、理论分析与研究假设

Flammer(2021)考察企业发行绿色债券的影响机制,提出三种途径:信号、漂绿、资本成本,第一,绿色债券可以作为公司提供的一种对环境承诺的信号,由于投资者缺乏对公司环境治理的信息,因此更加依赖企业自身的披露行为。第二,企业可能通过发行绿色债券进行“漂绿”,欺骗投资者将自己伪装成致力于环境保护的企业,但是很少采取直接的行动。第三,如果绿色债券投资者愿意以财务回报换取社会利益,企业就能通过发行绿色债券获得廉价的融资成本。本文试图观察绿色债券发行会不会直接影响企业自身,发行绿色债券能否作为一种信号传递给投资者,以及三废排放和绿色创新能否调节绿色债券降低企业融资成本的信号机制?由此得出本文的第一个基本研究假设:

假设1(绿色溢价的存在性):绿色债券的发行利差小于非绿色债券。企业发行绿色债券通过向市场传递信号降低融资成本,企业三废排放和绿色创新在绿色债券的发行利差中起到调节作用。

污染企业的债券市场相比非重污染企业的绿色债券市场存在一定劣势,投资者可能怀疑重污染企业发行绿色债券的动机,认为重污染企业更可能为获得更低的绿色债券融资成本产生欺诈行为。若重污染企业所在地区的政府更加重视环境治理,表现为监管力度较强、环保投入较多、地区的环境问题较少,投资者会认为这些地区的重污染企业发行的绿色债券受到更加严格的事前审查和事中事后监管,从而更愿意相信企业会将绿色债券筹得资金真正用于绿色项目或者战略投资,强化绿色债券降低融资成本的效果。基于此提出第二个假设:

假设2(政府治理的纠偏效果):环境治理越好的地区,政府越重视绿色发展,绿色债券融资成本越低,从而可缓解投资者对重污染企业绿色债券的担忧,促进重污染企业的绿色转型。

三、研究设计

本文以2010—2021年非金融公司发行的企业债、公司债、中期票据和短期融资券为基础进行分析。债券特征数据和发债企业的财务数据来自Wind金融数据库。

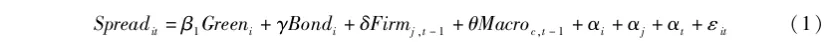

第一,考察绿色债券是否存在绿色溢价。在所有债券样本中检验绿色债券的融资成本是否低于其他债券,建立基准模型:

模型(1)中,Spread表示第i只债券发行时的信用利差,用于衡量企业的融资成本,采用债券的票面利率与发行时间和发行期限相同的国债利率之差表示。Bond、Firm和Macro分别表示债券特征控制变量、企业层面控制变量和地区层面宏观控制变量。表示债券类型固定效应,aj和at分别为公司(行业)和年度固定效应。

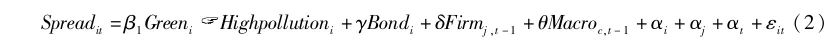

第二,考察政府治理的纠偏效果。本文根据政府监管强度和环境治理力度对样本进行分组,考察地方政府对重污染企业绿色债券融资成本中的纠偏作用:

其中,Highpollution为重污染企业虚拟变量,若企业i属于火电、钢铁、水泥、电解铝、煤炭、冶金、化工、石化、建材、造纸、酿造、制药、发酵、纺织、制革和采矿业,Highpollution为1,否则为0,和分别为行业和年度固定效应。采用公共部门GDP占总GDP的比重和公共部门雇佣人数占比作为政府监管强度的代理指标,将样本分为政府监管强度高和政府监管强度低两组。采用地区环境保护基础设施建设投资支出占GDP比重和由地区工业三废排放量构成的环境熵测度地方政府对环境治理。分别根据政府环保投入中位数和环境熵中位数,将样本分为两组,考察环境治理对重污染企业绿色债券融资成本的影响。

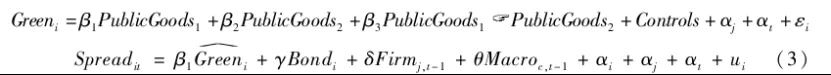

第三,公共品角度的双工具变量检验。本文将企业所在城市的绿色公共品规模作为工具变量,参考Magneetal.(2021)的多维工具变量处理方法,在第一阶段加入两个工具变量的交乘项,识别每个工具变量的偏效应:

其中,PublicGoods表示地方政府提供的公共品规模,作为绿色债券(Green)的工具变量,PublicGoods1和PublicGoods2分别表示可视型公共品和非可视型公共品。

本文的控制变量包括债券特征变量、企业层面控制变量和宏观层面控制变量。债券特征变量包括是否为绿色债券(Green)、债券发行金额(BondSize)、债券发行期限(Maturity)、发行时债项评级(RateAAA)。企业财务指标包括公司规模(Size)、资产负债率(Leverage)、总资产报酬率(ROA)。区域宏观变量的数据来自CSMAR经济金融研究数据库,包括地级市的人均GDP的对数值(perGDPcity)。

四、主要结果

(一)主要研究结果

考察2010—2021年非金融公司发行的债券,发现绿色债券有助于显著降低企业融资成本,实证结果证实中国债券市场确实存在绿色溢价,进行PSM、剔除特殊行业和城投债、排除承销商回扣禁令(Dingetal.,2022)后,结论依然稳健。进一步考察三废排放和绿色创新两个角度的调节效应,随着环境绩效的改善和绿色创新能力的提高,绿色债券降低融资成本的信号作用增强。还从政府监管和环境治理两个角度,观察对重污染企业的纠偏作用,在政府监管强、环境治理好的地区,绿色债券降低重污染企业融资成本的作用更强,支持“有为政府”在践行生态文明建设中发挥重要作用。

(二)政策启示

第一,发挥政府引领作用。建议出台具有更加针对性的监管措施,对绿色债券的发行加强事前审核和事中监管,对企业发行绿色债券进行更加审慎的管理,有效识别企业发绿色债券的潜在风险,防范企业不正当地利用绿色通道快捷发行债券,监督重污染企业将绿色信贷资金落于实处,严禁将绿色资金挪作他用。

第二,促进企业绿色转型。完善企业的环境信息披露格式,增加市场透明度,也为投资者和金融机构评估环境和转型风险提供数据支撑。利用支持碳减排项目的货币工具,对银行等金融机构实行绿色金融评估,释放激励信号,合理调动资金用于实体经济中的低碳项目,特别是为重污染企业经历转型“阵痛”提供帮助,降低转型风险。

第三,关注绿色金融工具创新。在绿色债券基础上,推动更多绿色金融工具的创新和发展。鼓励金融中介为更多的行业向低碳经济转型提供支持,例如转型债券和可持续发展挂钩债券等新工具,增强市场对转型金融的信心,引导更多资金流向更广泛的可持续性经济活动。

五、原文摘要

基于2010~2021年发行的公司债、企业债、中期票据和短期融资券数据,本文探讨绿色债券是否存在“绿色溢价”及其对企业融资成本的影响。研究发现,债券的绿色属性使企业融资成本显著降低6.7-16.3个基点,减少三废排放和提高绿色创新能力更有助于增强绿色债券降低融资成本的信号作用。本文揭示了政府监管和环境治理的纠偏效果:在政府监管强、环保投入高、环境污染少的地区,重污染企业发行绿色债券更受投资者认可、降低融资成本作用更强;进一步研究显示,可视型公共品(城市的建成区绿化覆盖率和建成区绿地率)有利于公司发行绿色债券、降低融资成本。本文从绿色债券发行角度丰富了绿色金融的微观经济效益,支持“有为政府”在促进企业绿色转型和经济高质量发展的积极作用,为完善绿色金融体系提供有益参考。

作者:

邹昌润 中央财经大学金融学院硕士研究生

指导老师:

王 遥 中央财经大学绿色金融国际研究院院长