原文标题:绿色溢价还是绿色折价?———基于中国绿色债券信用利差的研究

原文作者:蒋非凡、范龙振

发表期刊:《管理现代化》

发表时间:2020年

一、 引言

绿色债券是指将发债所融得资金专门用于环境友好型项目的债券。中国境内绿色债券已成为仅次于美国的全球第二大的绿色债券市场。在此背景下,企业为何要发行绿色债券?首先,从债券审批角度,债券监管机构为绿色债券的发行设立“绿色通道”。其次,从资金用途上来看,绿色债券融得资金必须用于绿色项目,而普通债券则更具备资金使用上的灵活性。根据《证券法》关于累计债券余额的规定,公开发行债券不得超过公司净资产的40%。于是,核心的问题在于,绿色债券是否能够降低企业的债务融资成本?走“绿色通道”是否为企业发行绿色债券的主要动机?

二、研究假设与变量定义

(一)研究假设

本文拟采用绿色债券发行人发行的非绿色债券作为对照样本,来评估中国绿色债券的发行成本,并提出如下假设:

H1:“漂绿”风险使得绿色债券的信用利差高于非绿色债券。

H2:企业“漂绿”的动机在于监管机构为绿色债券设立的市场准入“绿色通道”。

(二)变量定义

本文的被解释变量为信用利差,其值等于信用债的到期收益率减去相同特征的无风险债券到期收益率。主要解释变量为虚拟变量Green,标记该债券是否为绿色债券,

表2给出了主要变量的描述性统计,其中信用利差的均值和方差与其他关于信用利差的研究差别不大。Green的均值为0.208,即绿色债券的交易数据占所有样本的20.8%。

三、实证分析

(一)绿色债券的信用利差

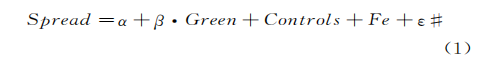

本文主要目的在于检验绿色债券的信用利差与非绿色债券的 区 别,即 验 证 假 设 H1。为此考虑如下模型:

其中Fe表示固定效应,本文对公司年效应(Firm-Year)进行固定,用以控制发行人每年基本面信息的变化。

回归结果如表3,验证了假设 H1,中国绿色债券并不能降低融资成本,投资者对潜在的“漂绿”风险要求更高的信用利差。

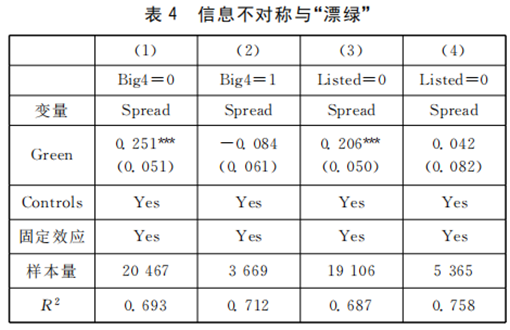

进一步地,将债券按照发行人信息透明度进行分组。“漂绿”风险应在Big4=0的样本中更明显。在Listed=0的样本分组中企业环境信息不对称程度更大,“漂绿”风险更大。

进一步地,将债券按照发行人信息透明度进行分组。“漂绿”风险应在Big4=0的样本中更明显。在Listed=0的样本分组中企业环境信息不对称程度更大,“漂绿”风险更大。

根据表4的第1和3列可知,在信息不对称程度较大时,公司发行绿色债券的融资成本显著高于非绿色债券,此 时 投 资 者 对“漂 绿”风险要求更高信用利差。而在第2和4列的样本分组中,发行人与投资者之间的信息不对称较低,Green前的系数绝对值较小且不再显著,即此时绿色债券与非绿色债券发行成本并无显著区别。这些结果进一步验证了假设 H1。

(二)影响机制分析

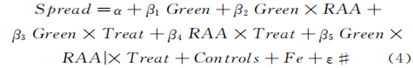

在H1的基础上,需进一步分析企业发行绿色债券的动机。考虑如下三重差分模型。

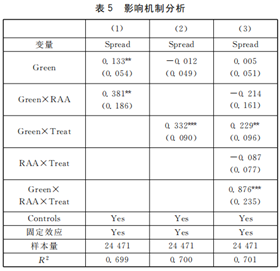

该回归模型的核心系数为β5,若其为正,说明投资者对债券准入监管严格的市场上且评级刚达到监管要求阈值的绿色债券要求更高的信用利差。这也说明,对于发债资质较差的发行人而言,走监管机构审批的“绿色通道”为其“漂绿”的主要动机。模型(4)的结果可见表5。在表5的第1列中,Green×RAA前的系数显著为正,Green对Spread的效应在AA级债券样本中放大了约2.36倍(0.381/0.133)。在第2列中,Green×Treat前的系数显著为正,且Green不再显著,即仅在一般公司债与企业债样本中存在明显的“漂绿”风险。最后,第3列中Green×RAA×Treat前的系数为0.876,在1%的显著性水平下显著,即AA级且Treat=1的绿色债券比其他类型的绿色债券融资成本高87.6个基点。这些结论与假设H2一致,即企业“漂绿”的动机在于走绿色债券准入审批的“绿色通道”。

四、总结

本文以2016-2019年中国境内发行的绿色债券为样本,探讨绿色债券与非绿色债券信用利差的区别。经研究表明,在保持其他债券特征不变的情况下,发行绿色债券并不能降低债务融资成本。相反,投资者对绿色债券要求更高的信用利差,该效应在未经第三方机构认证的债券样本中,以及在信息不对称较大情况下尤为明显,即债券价格反映了“漂绿”风险。进一步的机制分析显示,发行人“漂绿”的主要动机在于获得国家对绿色债券的政策支持,经由绿色债券市场准入的“绿色通道”以达到上市目的。综合以上结论,本文指出中国绿色债券市场存在的如下问题并提出如下建议:第一,绿色债券的价格中反映了潜在的“漂绿”风险。监管机构应加强对绿色债券的审核,完善并统一绿色债券的认证标准,同时对绿色债券所融得资金的 用途进行监督,加大对企业“漂绿”行为的处罚。第二,中国缺乏绿色债券投资者或者绿色债券供给远大于需求。应在债券需求方出台相关政策,鼓励投资者投资绿色债券。

原文摘要:

以2016-2019年中国境内发行的绿色债券为样本,研究其信用利差与非绿色债券的差异。研究结果表明,企业发行绿色债券并不能降低其债务融资成本,相反,投资者对未经第三方认证的绿色债券要求更高的收益率,即债券价格反映了“漂绿”风险;进一步的机制分析显示,走绿色债券市场准入审批的“绿色通道”为债券发行人“漂绿”的主要动机。基于此,提出推动中国绿色债券市场良性发展的政策建议。

作者:

鹿 爽中央财经大学金融学院硕士研究生

指导老师:

王 遥中央财经大学绿色国际金融研究院院长