环境、社会和治理(ESG)正逐渐成为机构投资者投资决策中的重要因素。格拉斯哥联合国第26届气候变化大会(COP26)期间,国际财务报告准则基金会(IFRS)宣布了国际可持续标准委员会(International Sustainability Standards Board)的成立,并发布了披露要求的样板,旨在为全球金融市场提供包括气候等一系列可持续发展议题相关的高质量信息。目前,越来越多的国家发起了强制ESG信息披露相关规定以促进公司提升该方面的信息透明度。本文是基于Philipp Krueger,Zacharias Sautner,Dragon Yongjun Tang和Rui Zhong发表的“The Effects of Mandatory ESG Disclosure Around the World”一文的编译。本文发现强制ESG披露提高了ESG报告的可用性和质量,特别是对于ESG表现一般的公司而言。同时,强制ESG报告又将对公司的信息环境产生积极影响。在ESG披露成为强制性规定后,分析师的盈利预测变得更准确、不分散。在实效层面,强制披露ESG信息使得公共媒体所披露的负面ESG事件发生的可能性降低,并降低了股票崩盘的风险。本文通过建立一个全新数据库,分析了强制ESG信息披露在全球范围内的影响。

一、强制ESG信息披露现状

环境、社会和治理(ESG)因素已成为机构投资者投资决策中越来越重要的因素。然而,机构投资者经常抱怨公司层面的ESG披露的可用性和质量不足以作出明智的投资决策(EY 2018;Ilhan et al.,2021)。为了满足投资者对ESG信息的需求和企业提供的信息之间的差距,一些国家已经启动了强制性的ESG信息披露规定,以迫使企业在传统的财务披露或专门的独立报告中适当地披露有关ESG问题的信息(例如,在可持续性、企业的公民身份或企业社会责任报告中)。

虽然强制性的披露规则的主要目的是加强ESG信息的供应,但目前还不清楚这些法规是否真正改善了ESG信息环境。例如,一些国家发布的披露要求可能包含较低的标准和宽松的准则,而一些公司可能选择只在表面上遵守任何披露要求。(Leuz, Nanda, and Wysocki 2003; Burgstahler, Hail, and Leuz 2006; Christensen, Hail, and Leuz 2019)。) 此外,一些公司可能已经自愿报告了高质量的ESG信息,这意味着额外的披露要求可能不会产生很大的影响。

在目前关于ESG信息披露的讨论中,有两个发现非常突出:强制性的ESG法规更有可能在源于普通法(Common Law)的国家和人均碳排放量较高的国家中采用。Liang和Renneboog(2017)发现,普通法国家有更强的颁布披露法规的倾向,而在大陆法系国家,公司层面的ESG表现通常较高。因此,在普通法国家,ESG信息的供应和需求之间的差距可能更大。这意味着在这些国家更需要强制披露ESG信息。人均排放量较高的国家更有可能引入强制性的ESG信息披露这一发现可能反映出这种披露在某种程度上是一种规制工具,表明国家希望通过这种工具来减少其公司的碳足迹(Jouvenot and Krueger 2020;Tamar 2021)。

在已有的披露报告数据库中,全球报告倡议组织(GRI)及ASSET4 ESG(也称作“路孚特ESG”)是ESG披露的重要的数据库。GRI是一个独立的标准组织,活跃在非财务报告领域,其数据库是获取和比较各公司环境、社会和治理报告的投资者的主要数据来源之一。Asset4 ESG是一家商业数据供应商,为其数据库用户提供世界各地的公司提交的可持续发展报告及ESG评级。关于强制ESG信息披露对这两个数据库中报告的影响,后续我们将进行检验。

二、全球强制ESG披露政策现状

Carrot & Sticks(C&S)项目和可持续证券交易所(SSE)倡议是ESG信息披露报告的重要数据来源之一。C&S项目收集了世界各地自愿或强制报告ESG相关信息的国家政策的数据。SSE倡议收集了世界各地司法管辖区的ESG报告政策和法规,包括政策类型、适用范围、适用公司或遵守方式等信息,其目标是提高企业在ESG问题上的透明度,并鼓励在证券交易所层面进行可持续投资。由于C&S项目和SSE倡议提供了一些政策的详细信息,因此需要全球报告倡议组织(GRI)和负责任投资倡议组织(IRI)收集的数据来补充和核实有关披露时间和内容的数据。此外,来自政府机构、证券交易所和报纸的信息,也被用于交叉检查强制披露信息的准确性。为了提高强制披露数据的准确性,我们还咨询了环境、社会和治理报告领域的监管者、从业者和学者。利用这些信息,我们编制了一个与强制性ESG报告有关的国家层面的法规数据集。

截止2017年,52个样本国家中有25个国家要求对ESG信息进行某种形式的强制披露,其中一半的国家在2010年后颁布了强制性披露法规。图1直观显示了世界上哪些国家在哪一年引入了强制性的ESG法规。各国的法规差异很大,特别是在相关的监管机构、ESG披露的格式和所需报告的内容方面有很大差异。例如,在澳大利亚,金融服务委员会和澳大利亚养老金投资者委员会发布了ESG信息披露指南,并授权上市公司披露ESG数据。在南非,约翰内斯堡证券交易所与南部非洲董事协会合作,发布了关于报告ESG信息的指导说明。在欧盟,一些成员国发布了基于欧盟的现代化指令(指令2003/51/EC)。在其他国家,监管机构授权公司披露ESG信息,但没有提供关于ESG报告的书面指导。

三、ESG报告可获得性及质量评估

ESG强制披露法规在全球范围内有不同的发展,各国ESG报告的质量及可得性也不尽相同。我们根据ESG报告是否在GRI或Asset4数据库中备案,来衡量ESG报告的可用性。并根据ESG报告是否遵照GRI准则来评估其质量。

GRI是一个独立的国际组织,自1997年以来一直是ESG报告标准的先驱。GRI的标准被认为是第一个和最广泛采用的全球ESG报告标准,它可能是最全面的涉及ESG报告的数据库。截至2017年12月,GRI数据库包含超过来自世界各地14000多个组织的50,000多份ESG报告。

ASSET4数据库由Asset4 ESG(现为Refinitiv ESG)维护。该公司是一家商业数据供应商,向用户提供可持续发展报告,并提供ESG 评级数据。这两个数据库使投资者能够很容易地获取ESG报告,进行ESG报告的批量下载,从而避免在个别公司的网页上进行昂贵的ESG报告搜索。

除了收集报告,GRI和Asset4数据库还包含以下信息,例如归档的ESG报告是否符合GRI的披露标准。为此,GRI开发了一个 “内容指数”,使人们能够了解报告是否符合GRI的披露标准。Asset4只标记了ESG报告是否符合GRI标准,但GRI数据库也包含了确切的遵守程度(公司通常遵照最新的指南)。

四、为什么要推出强制性ESG披露?

强制ESG披露是在一定的国情背景下提出的。为了更好地检验微观层面的影响,我们采用了Probit模型先探究哪些因素会影响一国推出强制性ESG披露政策。

通过计量模型,我们发现,具有普通法渊源、人均碳排放量较高、会计报告质量较好以及基督教徒比例较高的国家,更有可能制定强制性的ESG披露法规。相反,国内生产总值增长率较高的、拥有以银行为主导的金融市场结构的、对产权有更好的保护以及有劳动力自由的国家,则不太可能通过强制披露ESG的法规。

针对上文提及的两个ESG披露的研究,可以发现:一是普通法国家更倾向于颁布披露法规。我们的研究表明,总部设在普通法国家的公司对ESG信息的供需差距可能更大,这意味着这些国家更需要ESG披露监管。二是人均碳排放量较高的国家更有可能引入强制性ESG披露。这一发现的一个合理的理由是,ESG披露在一定程度上可以作为一种惩戒工具,各国希望通过这种工具来减少其公司的排放。如果法规直接规定了碳排放,或者规定了碳排放标准,或者它要求更广泛地披露环境和社会风险,而碳风险是构成企业环境与安全风险的重要组成部分。Jouvenot and Krueger (2020)和 Tomar (2021)强调,当强制披露规则要求企业披露碳足迹时,企业会更有力地减少碳排放。

五、强制ESG披露政策对ESG报告、企业、分析师及金融市场的影响

(一)对ESG报告的数量和质量的影响

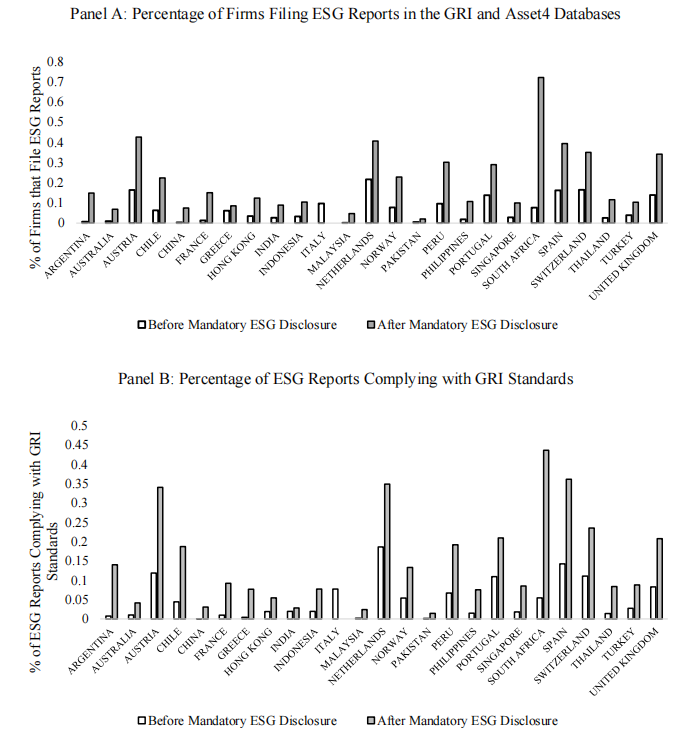

图 1 各国强制披露政策颁布前后ESG报告数量及质量对比

图1的面板数据表明了,在强制披露政策前后,向GRI或Asset4数据库中提交ESG报告的样本公司的百分比。该图显示,所有国家的公司在强制披露前和强制披露后向GRI或Asset4数据库中提交ESG报告的比例都有所上升,但各国之间也有很大的差异性。总体增幅最大的是南非、奥地利和西班牙。

但是为什么在引入强制性报告要求后,披露率没有增加到100%?有几个潜在的原因。一种解释是,一些公司可能会选择通过年度报告来披露ESG信息,而不是在以上两个数据库。与此相关的是,一些国家的披露要求是在遵守或解释(comply-or-explain basis)的基础上进行的,一些公司可能选择不遵守规则。尽管有这些衡量的局限性,我们确实发现强制性的ESG披露要求对ESG报告的可获得性有促进作用。但是同时,我们没有发现强制性披露政策对报告质量的提高有促进作用。

在先前的研究中(Christensen, Hail, and Leuz, 2019)已经表明了企业异质性与公司ESG披露决策之间的关系。首先,公司规模可能是决定ESG披露的最重要因素之一,也可能是决定ESG披露的质量的因素之一。大公司受到公众更多的监督,这会激励它们更好地管理和自愿披露ESG信息。另外,大型企业与更多的利益相关者打交道,可能会给他们带来更多的负面外部性。这可能导致利益相关者对ESG信息的数量和质量产生更高的需求。此外,披露ESG信息对大公司来说,成本相对较低(披露信息可能有很大的固定成本成分),而且大公司往往有更多的资源可以用来雇佣员工履行ESG信息披露的要求。如果大型企业已经自愿披露更多、更好的非财务信息,我们预计强制披露对它们的影响就不那么明显了。相反,这意味着对小公司而言,强制披露应该对ESG报告的可用性和质量有最强的影响。

实证数据表明,小型公司确实受到强制披露政策的影响,而大公司的报告质量也因强制披露政策得到显著提高。此外,ESG报告质量并不会因其公司机构所有权的不同而对强制披露政策有不同的反映。

先前研究表明,ESG表现及ESG披露之间的可能存在正相关或负相关的关系(Hummel and Schlick 2016; Clarkson et al. 2008)。我们的实证研究表明,ESG表现不佳的企业在强制披露后,其报告的质量提高得尤为明显。这一结果再结合关于ESG报告可用性的证据表明,在投资者对ESG有重大关切及需求的公司,强制ESG报告对企业的信息披露有积极影响。

(二)对分析师预测的影响

金融分析师收集和处理财务和非财务信息,以预测关键的财务指标。分析师在这个过程中也可能使用ESG信息。因此,一个重要的问题是,非金融信息供应的变化是如何影响分析师的信息环境的。

我们发现强制披露对预测准确性和离散性有强烈影响。强制性披露颁布后,EPS预测的准确性明显提高,而EPS预测的离散性则下降。但我们发现对分析师的覆盖率没有影响。这表明信息效应是由信息环境的改善而不是由分析师覆盖率的增加所驱动的。换言之,预测的准确性和分散性不会因为更多的分析师覆盖一家公司(或因为许多分析师开始分析一家公司)而改变,而在于强制性的ESG披露法规改善了已经覆盖某家公司的分析师所能获得的信息。

(三)对公共媒体所披露的ESG事件的影响

实证数据表明,随着强制披露政策的引入,公共媒体所披露的ESG相关的(负面)事件的发生数目显著降低。从经济角度来看,在采用强制披露后,ESG事件减少了约6%(log-specification意味着我们可以将系数解释为百分比变化)。

(四)对股价暴跌的影响

同时,我们通过三个相关指标的测算也发现,在ESG强制披露法规出台后,股票价格崩溃的可能性显著降低。但是,我们也认识到相关测算中存在一些统计噪音。

六、结论

本文汇编收录了世界各地强制性ESG披露的新颖而全面的数据集。通过实证研究,我们发现强制性ESG披露法规对企业提交ESG报告的倾向和这些报告的质量有显著的积极影响,特别是在那些与ESG相关的关注和投资者信息需求最大的公司中。

此外,强制性ESG披露提高了分析师盈利预测的准确性,降低了预测的离散性,减少公共媒体所披露的负面的ESG事件,并降低了股价崩溃的可能性。

总的来说,我们的研究结果为以下观点提供了证据:强制性ESG披露监管可以改善公司的信息环境,并有积极实效。这一研究结果可以为还没有建立强制性ESG披露制度的国家进行更多的监管改革提供借鉴。

注:本文荣获国际可持续金融研究联盟(GRASFI)第四届学术年会“年度最佳学术论文奖”

参考文献

1、Barth, Mary E., Wayne R. Landsman, and Mark H. Lang. 2008. International accounting standards and accounting quality. Journal of Accounting Research 46(3): 467-498

2、Burgstahler, David C., Lzi Hail, and Christian Leuz. 2006. The importance of reporting incentives: Earnings management in European private and public firms. The Accounting Review 81(5), 983- 1016.

3、Christensen, Dane, George Serafeim, and Anywhere Sikochi. 2021. Why is corporate virtue in the eye of the beholder? The case of ESG ratings. The Accounting Review, forthcoming

4、Christensen, Hans Bonde, Luzi Hail, and Christian Leuz. 2019. Adoption of CSR and sustainability reporting standards: Economic analysis and review. Working Paper.

5、Clarkson, Peter M., Yue Li, Gordon D. Richardson, and Florin P. Vasvari. 2008. Revisiting the relation between environmental performance and environmental disclosure: An empirical analysis? Accounting, Organizations and Society 33(4-5), 303-327.

6、DeFond, Mark L., Mingyi Hung, Siqi Li, and Yinghua Li. 2015. Does mandatory IFRS adoption affect crash risk? The Accounting Review 90(1), 265-299.

7、Dhaliwal, Dan, Oliver Zhen Li, Albert Tsang, and Yong George Yang. 2011. Voluntary non-financial disclosure and the cost of equity capital: The initiation of corporate social responsibility reporting. The Accounting Review 86(1), 59-100.

8、Dyck, Alexander, Karl Lins, Lukas Roth, and Hannes Wagner, H. 2019. Do institutional investors transplant social norms? International evidence on corporate social responsibility. Journal of Financial Economics Volume 131(3), 693-714.

9、EY. 2018. Does your nonfinancial reporting tell your value creation story? Industry Study. EY Climate Change and Sustainability Services.

10、Ferrell, Allen, Hao Liang, and Luc Renneboog. 2016. Socially responsible firms. Journal of Financial Economics 122(3), 585-606.

11、Gibbons, Brian. 2021. Environmental and social disclosure and firm-level innovation. Working Paper.

12、Grewal, Jody, Edward Riedl, and George Serafeim. 2019. Market reaction to mandatory nonfinancial disclosure. Management Science 65(7), 3061-3084.

13、Hong, Harrison, and Jeremy C. Stein. 2003. Differences of opinion, short-sales constraints, and market crashes. Review of Financial Studies 16(2), 487-525.

14、Hoepner, Andreas, Ioannis Oikonomou, Zacharias Sautner, Laura T. Starks, and Xiaoyan Zhou. 2021. ESG shareholder engagement and downside risk. Working Paper.

15、Hummel, Katrin, and Christian Schlick. 2016. The relationship between sustainability performance and sustainability disclosure-Reconciling voluntary disclosure theory and legitimacy theory. Journal of Accounting and Public Policy 35(5), 455-476.

16、Hutton Amy P., Alan J. Marcus, and Hassan Tehranian. 2009. Opaque financial report, R2, and crash risk. Journal of Financial Economics 94(1), 67-86.

17、Ilhan, Emirhan, Philipp Krueger, Zacharias Sautner, and Laura T. Starks. 2021. Climate risk disclosure and institutional investors. Working Paper.

18、Ilhan, Emirhan, Zacharias Sautner, and Grigory Vilkov. 2021. Carbon tail risk. Review of Financial Studies 34(3), 1540-1571.

19、Ioannou, Ioannis, and George Serafeim. 2019. The consequences of mandatory corporate sustainability reporting. Oxford Handbook of Corporate Social Responsibility:Psychological and Organizational Perspectives, edited by Abagail McWilliams et al., Oxford University Press, 452–489.

20、Jin Li, and Stewart C. Myers. 2006. R2 around the world: New theory and new tests. Journal of Financial Economics 79(2), 257-292.

21、Jouvenot, Valentin, and Philipp Krueger. 2020. Reduction in corporate greenhouse gas emissions under prescriptive disclosure requirements, Working Paper.

22、Kim, Jeong-Bon, Yinghua Li, Liandong Zhang. 2011a. Corporate tax avoidance and stock price crash risk: Firm-level analysis. Journal of Financial Economics 100(3), 639-662.

23、Kim, Jeong-Bon, Yinghua Li, Liandong Zhang. 2011b. CFOs versus CEOs: Equity incentives and crashes. Journal of Financial Economics 101(3), 713-730.

24、Kothari, S. P., Susan Shu, and Peter D. Wysocki. 2009. Do managers withhold bad news? Journal of Accounting Research 47(1), 241-276.

25、Krueger, Philipp. 2015. Climate change and firm valuation: evidence from a quasi-natural experiment. Working Paper.

26、Leuz, Christian, Dhananjay Nanda, and Peter D. Wysocki. 2003. Earning management and investor protection: an international comparison. Journal of Financial Economics 69(3), 505- 527.

27、Liang, Hao and Luc Renneboog. 2017. On the foundations of corporate social responsibility. Journal of Finance 72(2), 853-910.

28、Tomar, Sorabh. 2021. Greenhouse gas disclosure and emissions benchmarking. Working Paper.

作者:

Philipp Krueger日内瓦大学金融学教授

Zacharias Sautner法兰克福财经管理大学金融学教授

Dragon Yongjun Tang香港大学经济与金融学院金融学教授

Rui Zhong西澳大学商学院教授,中央财经大学绿色金融国际研究院助理院长

编译:

张孟岩中央财经大学绿色金融国际研究院科研助理

原创声明

如需转载、引用本文观点,请注明出处为“中央财经大学绿色金融国际研究院”。

新媒体编辑:杨颖安