为深入贯彻中央金融工作会议关于做好绿色金融等五篇大文章的战略部署,进一步提升资本市场服务绿色低碳发展能力,中国证监会和国务院国资委日前联合发布《关于支持中央企业发行绿色债券的通知》(以下简称《通知》),是继5月初国资委《中央企业债券发行管理办法》后又一有利新规。《通知》旨在通过完善绿色债券融资支持机制,助力中央企业绿色低碳转型和高质量发展,充分发挥中央企业在国家社会经济高质量发展过程中所承担的责任,示范、引导、带动民营经济协同推进降碳、减污、扩绿、增长。

一、我国央企行业分布情况

中央企业是关系国家安全和国民经济命脉的重要支柱。在广义上,中央企业主要包括三类,一是由国务院国资委管理的企业,提供公共产品、垄断产品和竞争性产品,包括军工、石油、一般工业等行业;二是由金融监管局、证监会管理的企业,属于金融行业;三是由国务院其他部门或群众团体管理的企业,包括烟草、铁路客货运等。在狭义上,中央企业是指由国务院或委托国有资产监督管理机构行使出资人职责的国有独资或国有控股企业。

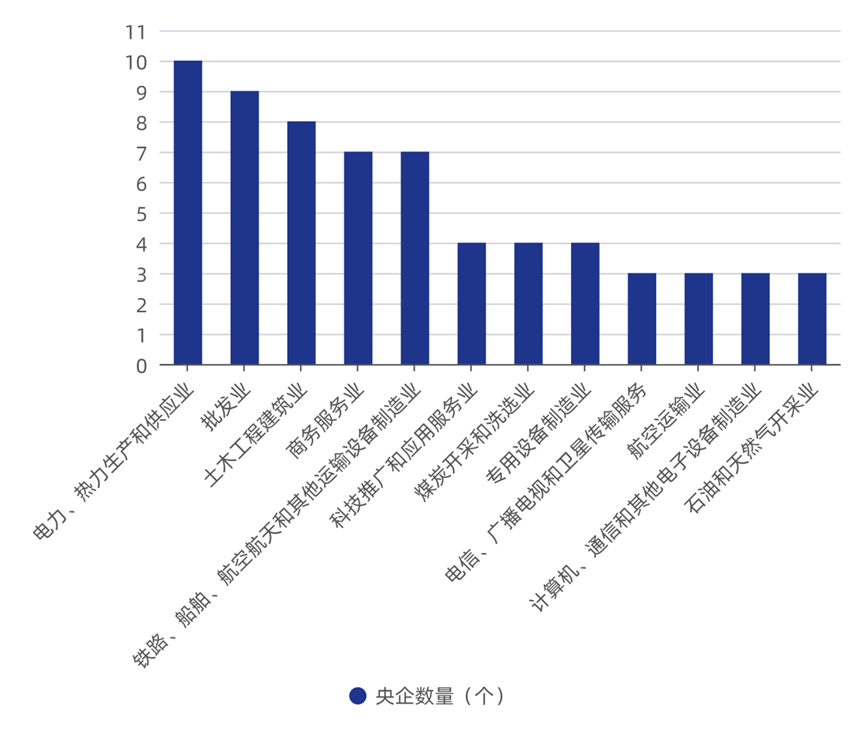

据2023年11月国资委最新披露的名录统计,我国共有97家央企。从央企行业分布来看,央企广泛分布于31个国民经济2级分类行业,在能源、制造、建筑、交通等“双碳”目标下产业转型的关键领域均有涉及。其中,电力、热力生产和供应业、批发业、土木工程建筑业分布企业较多,分别占央企数量比例的10.31%、9.28%、8.25%;煤炭开采和洗选业、石油和天然气开采业等能源行业也有涉猎,合计占央企数量比例的7.22%,相关行业的转型升级也是“双碳”目标下提升经济结构发展韧性中的重要举措。从央企资本面来看,据披露数据显示,50%的央企注册资本超200亿元,近15%的央企注册资本超1000亿元;50%的央企市值超2000亿元,近20%的央企市值超5000亿元。

图1 97家央企主要行业分布

二、中央企业绿色债券发行现状

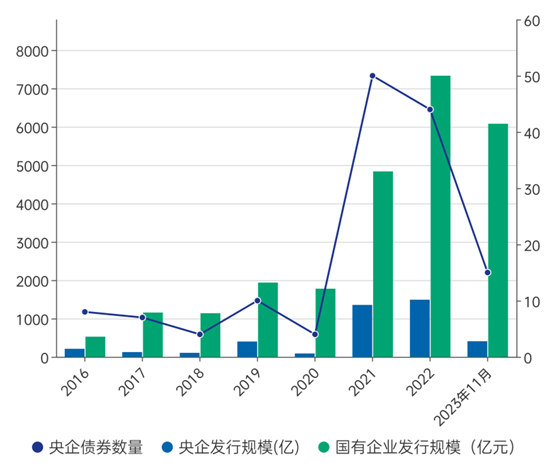

据中央财经大学绿色金融国际研究院绿色债券数据库统计,截至2023年11月末,中国境内贴标绿色债券存量规模约3.44万亿元。其中,经发债主体筛查,97家央企中有16家央企曾发行绿色债券,绿色债券发行数量总计142支,募集资金规模为4180.97亿元。具有绿色债券发行经验的央企仅占名录总样本的16.5%,央企募集资金规模约占境内贴标绿色债券市场规模的12.15%,央企在绿色债券市场的参与度与活跃度仍有待提升。

图2 截至2023年11月末97家央企绿色债券发行情况

从横向比较来看,2016年至2022年,央企绿色债券发行规模和国有企业发行规模呈现波动上升的态势,2023年央企及国有企业绿色债券发行规模呈现出不同程度的下跌,截至2023年11月底,央企及国有企业绿色债券发行规模较去年末分别减少72.66%、17.08%,央企绿色债券发行数量更是从2022年起便呈现下滑态势,复合下降比例达45.16%;虽然同期境内普通绿色债券发行数量和规模也呈下降态势,分别下降18.11%、0.52%,但显然央企绿债发行规模的下滑幅度明显更大;且2023年我国债市总体偏强,中国内地债券发行较往年增势不减,据wind数据统计,前三季度各类债券发行合计53.0万亿元,同比增长13%,信用债发行14.5万亿元,同比增长5%。由此来看今年绿债市场发展略显疲软,其融资成本优势尚未充分显现,加之严防“漂绿”背景下第三方评估认证和对绿色募集资金投向的管理趋严,各种绿色债券“首单”热情退却。于央企而言总体规模和数量的下降受宏观经济情况影响,叠加企业内部稳健财务需求等因素影响,央企减缓加杠杆速度以稳定风险管理与业务增长。

图3 历年央企及国有企业绿色债券发行情况

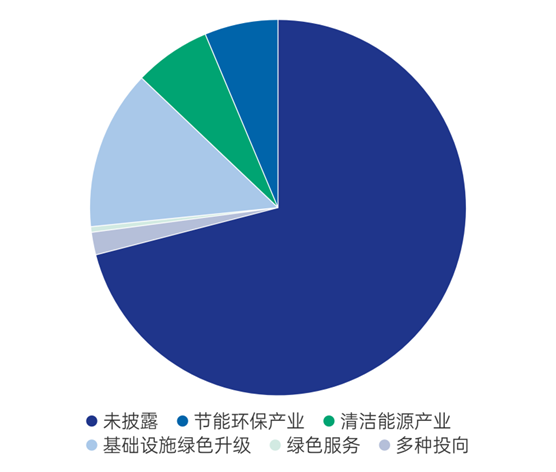

从募集资金投向来看,仅有未过半数的央企披露了绿色债券的资金投向,具体来看央企绿色债券募集资金主要投向基础设施绿色升级、清洁能源产业,募集资金约占已披露债券金额的七成,与全国范围内绿色债券募集资金的主要流向相同。然而,在央企发行的绿色债券中,有超60%的债券数量和超70%的债券金额未披露其具体投向,也进一步显现出绿色债券发行的信息披露仍有待加强。

图4 央企绿色债券募集资金投向情况(规模统计)

从发行人行业来看,根据证监会大类行业统计,发行绿色债券的央企主要分布在电力、热力生产和供应业,该行业央企发行绿色债券数量和规模占总样本的80.99%、82.91%。其中,中国长江三峡集团有限公司、国家电力投资集团有限公司发行绿色债券数量较多,分别为44支、26支,同时发行绿色债券规模较大,分别达1270亿元、1202.18亿元。从总体上看,央企绿色债券的平均发行

期限为3.08年,低于同期普通绿色债券3.78年的平均发行期限;平均票面利率为2.95%,由于企业信用资质较高,央企发行绿色债券具有成本优势,较同期限绿色债券发行成本低约40bps。

表1 行业分布下央企绿色债券发行数量、规模、期限及利率水平

基于97家央企所处的31个行业2级分类,对标行业分类下所有发行人企业性质的发债情况,以及当前央企绿色债券的发债情况,可以看出当前发行绿色债券的央企主要分布在电力、热力生产和供应业,绿色债券发行的行业分布有待多元化。结合央企在电力、热力生产和供应业、土木工程业企业分布较多的特征,以及目前绿色债券在电气机械和器材制造业、土木工程业等行业有较多的应用案例,未来除太阳能利用、风力发电等可再生能源设施建设与运营外,央企在运用绿色债券支持城乡公共交通设施建设与运营、绿色建筑等领域仍有进一步拓展的空间。

三、《关于支持中央企业发行绿色债券的通知》中的重要理念

《关于支持中央企业发行绿色债券的通知》创新提出要加强对央企发行绿色债券的激励、鼓励将ESG因素纳入信用风险考量、发挥中央企业绿色科技创新主体作用,对于提升央企绿色融资便利性、倡导央企可持续发展理念、引导央企资金流向“绿色”“高精尖”领域具有积极作用。

一是对央企发行绿色债券的激励。激励机制是绿色金融市场发展的重要支持,比如在绿色信贷领域,碳减排货币政策工具发挥了关键的作用;绿色债券的激励机制也一直在探索中。本次《通知》开篇即提出“完善绿色债券融资支持机制”,包括优化审核安排、提高融资效率;在通用质押式回购业务中有条件的适用信用债最高档折扣系数等。同时也提到探索包括在管控中央企业债券占带息负债比重时将绿色债券按一定比例剔除、在第三方回购业务中探索为央企及子公司绿色债券单独设立质押券篮子等举措,这些更直接的支持对于提高央企债券发行动力将产生积极作用。

二是对ESG因素纳入信用风险考量的鼓励。《通知》指出鼓励信用评级机构在信用评级过程中将发行人的环境、社会和治理(ESG)因素纳入其信用风险考量,并在信用评级报告中专项披露。虽然这是鼓励性举措,但为了提高债券对投资者的吸引力,发挥央企的引领作用,预计在绿色债券发行中央企ESG信息的披露和评级会得以发展。2023年国资委办公厅发布了《关于转发<央企控股上市公司ESG专项报告编制研究>的通知》,就规范央企控股上市公司ESG信息披露等提出相关引导性规范,也标志着中国本土化ESG体系建设迈出重要一步,结合本次《通知》中关于ESG信息披露的要求,未来不管是包括央企上市企业在内的各央企公司的ESG能力建设,还是中国ESG数据市场、评级市场,均将会有进一步的发展。

三是关于投向领域方面。除了节能降碳、环境保护、资源循环利用等绿色产业外,《通知》也特别提到了发挥中央企业绿色科技创新主体作用,即募集资金投向绿色领域科技创新项目,以支持绿色低碳关键核心技术共建突破和推广应用。债券基于其对各类型风险和期限的包容性,使得其在支持科技创新方面有较突出的优势,近年来除了快速发展的绿色债券市场,科创类债券市场发展也值得关注,2023年前11个月,我国境内外共发行科技创新公司债券14只,合计规模约93.4亿元;发行科创票据17只,合计规模130.5亿元。未来绿色债券与科创类债券市场有融合的机遇与需求,央企的在相关领域的探索将使得更多资金开始关注并投入绿色技术,进而支持绿色产业发展,对于我国科创动力的提升有积极作用。

四、支持绿色债券市场高质量发展的建议

在顶层设计端,为提升央企发债管理方式与我国债券市场快速变革下的适配性,活跃资本市场并形成绿色低碳核心竞争优势,制度建设仍需在两方面发力。一是加大对绿色债券融资的政策引导力度,这也是本次《通知》中提出的重要内容。此外,引导配套绿色债券的典型融资模式和优质绿色项目库,并将减污类、降碳类、增效类指标纳入绿色债券发行的激励约束,也是提升绿色债券投放效率的制度优化方向;二是加强市场透明度建设,加快落实《通知》中关于建立信息共享机制的要求,同时在此基础之上,优化制度建设对债券发行“分步骤”“分流程”的差异化监管,对发行前、发行中、发行后的融资及资金使用情况进行动态管理与报告,有助于落实央企融资的风险防范,保障绿色投融资与企业财务杠杆管理目标相协同。

在中央企业端,活跃绿色债券市场方面仍有较大空间。包括推动绿色资金流向新能源、清洁能源、生态环保等重点领域,同时通过设立绿色发展基金、低碳基金发行绿色债券,或通过外部增信等方式支持子公司发行绿色债券,提升央企在绿色债券市场中的参与度与活跃度。此外在探索“科创”“转型”“碳资产”“绿色领域基础设施REITs”等新标签与新模式中也有进一步发挥作用的空间,丰富绿色债券与转型债券产品供给,驱动我国产业技术战略升级。

在证券市场端,证券交易所与证券机构应着力提升绿色债券融资服务质效。一是要发挥“润滑剂”作用,发挥市场组织功能,加大绿色投资咨询、绿色资产保荐与承销等绿色债券业务及产品的推介力度,推进市场绿色投资理念。二是要发挥“大买方”作用,以绿色指数为基础开发公募基金等绿色金融产品,加强机构间合作并拓宽“基金+债券”“保险+债券”等融资模式,降低债券市场绿色融资风险与融资成本。

参考文献

[1] 中国证监会 国务院国资委. 关于支持中央企业发行绿色债券的通知[EB/OL]. [2023-12-08]. http://www.csrc.gov.cn/csrc/c100028/c7448198/content.shtml.

[2] 国务院国资委. 隶属界定[EB/OL]. [2017-11-24]. http://www.sasac.gov.cn/n2588040/n2590387/n9854207/c9933656/content.html.

[3] 国务院国资委. 央企名录[EB/OL]. [2023-11-23]. http://www.sasac.gov.cn/n2588045/n27271785/n27271792/c14159097/content.html.

[4] 商业观察杂志社. 年内绿色债券发行 两部门发文支持央企发挥“主力军”作用 [EB/OL]. [2023-12-11]. https://www.sohu.com/a/743115332_121269250.

[5] Wind万得. 2023年前三季度债券承销榜出炉[EB/OL]. [2023-09-29]. https://new.qq.com/rain/a/20230929A00SO800.

[6] 中国经济网 . 央企发债改变“一事一批”,国资委解答“新规”[EB/OL]. [2023-05-30]. http://www.ce.cn/xwzx/gnsz/gdxw/202305/30/t20230530_38567472.shtml.

作者:

任玉洁 中央财经大学绿色金融国际研究院绿色金融研究中心主任

傅奕蕾 中央财经大学绿色金融国际研究院研究员