原文标题:税收激励会促进企业污染减排吗——来自增值税转型改革的经验证据

原文作者:吕越,张昊天,薛进军,赵旭杰

发表期刊:中国工业经济

一、 研究背景

2004-2009年,中国陆续在东北地区、中部地区、内蒙古东部地区和汶川地震受灾严重地区开展了一系列增值税转型改革试点工作,将过去的生产型增值税彻底转型为消费型增值税。增值税转型改革是对税基作出调整,旨在消除固定资产投资重复征税、打通固定资产投资上下游增值税抵扣链条,降低企业投资税负成本,从而激发企业投资活力、鼓励企业进行设备更新和技术改造升级。因此,增值税转型改革将发挥典型税收激励作用;增值税转型改革激励了企业进行设备更新换代,完成技术改造升级,从而增强了企业的可持续发展能力。同时,增值税转型改革试点政策最先只在部分省份和地区实行,经过多年陆续在不同地区和省份的实践,于2009年推广到全国。因此,该政策为本文识别税收激励对企业污染排放的因果效应提供了外生冲击。

本文采用2000-2012年中国工业企业数据库和中国企业污染排放数据库的合并微观数据,借助2004-2009年逐步推开的增值税转型改革这一自然实验,采用多时点双重差分估计的方法实证研究税收激励如何影响企业的污染排放问题。相比已有文献,本文在如下方面做出贡献:①已有文献鲜有关注税收激励如何影响企业减排这一重要问题,因此,本文基于微观企业数据,精准识别了税收激励与企业减排之间的因果关系,并通过深入的理论分析,全面考查了税收激励如何影响企业污染排放的内在机理,这为更加精准的绿色税收工具使用,尤其是在协同环境保护与经济发展方面提供了切实可行的决策支持。②本文构建了一个税收激励下的企业污染排放决策模型,从而得以从企业投资行为角度,厘清税收激励通过何种机制作用于企业污染排放决策,即分解出研发创新效应、清洁生产效应和规模扩张效应三条传导路径,并通过扎实的实证研究进行了全面的检验和分析,在一定程度上丰富了现有企业污染决定因素的研究文献。

二、研究设计

(一)模型构建

本文参考Beck et al.(2010),将中国增值税转型改革作为自然实验,构建多时点双重差分模型,以识别税收激励对企业污染排放的因果效应:

其中,i代表企业,j代表行业,k代表城市,t代表年份,α为截距项,η_i为企业固定效应,

为行业-年份交互固定效应,

为行业-年份交互固定效应, 为城市-年份交互固定效应,

为城市-年份交互固定效应, 为随机误差项。由于增值税转型改革在城市一行业层面实施,本文将标准误聚类到城市一行业维度。

为随机误差项。由于增值税转型改革在城市一行业层面实施,本文将标准误聚类到城市一行业维度。

被解释变量 代表取自然对数的企业污染排放规模,测度方法借鉴包群等(2013),将中国企业污染排放数据库中汇报的二氧化硫排放量、烟粉尘排放量、化学需氧排放量、氨氮排放量、工业废水排放量、工业废气排放量这六项污染物排放物指标降维,采用主成分分析法构建企业综合污染排放强度,该指标能够更为全面地评估企业的污染排放量。核心解释变量

代表取自然对数的企业污染排放规模,测度方法借鉴包群等(2013),将中国企业污染排放数据库中汇报的二氧化硫排放量、烟粉尘排放量、化学需氧排放量、氨氮排放量、工业废水排放量、工业废气排放量这六项污染物排放物指标降维,采用主成分分析法构建企业综合污染排放强度,该指标能够更为全面地评估企业的污染排放量。核心解释变量 代表该企业所在城市一行业是否施行增值税转型改革。控制变量𝑋𝑖𝑡′包括:①企业生产率,以LP方法计算的企业全要素生产率表示。②企业人员规模,以企业从业人员取对数表示。③企业经营年限,使用当年年份减去企业开始经营的年份加1取对数表示。④企业融资能力,借鉴索洛残值法的思路,构造企业从金融市场获得融资的成功率,以衡量企业融资能力。⑤企业资本密集度,使用企业固定资产净值年平均余额与企业从业人数的比值取对数表示,并且使用以2000年为基期的固定资产投资价格指数对固定资产净值年平均余额进行平减处理。

代表该企业所在城市一行业是否施行增值税转型改革。控制变量𝑋𝑖𝑡′包括:①企业生产率,以LP方法计算的企业全要素生产率表示。②企业人员规模,以企业从业人员取对数表示。③企业经营年限,使用当年年份减去企业开始经营的年份加1取对数表示。④企业融资能力,借鉴索洛残值法的思路,构造企业从金融市场获得融资的成功率,以衡量企业融资能力。⑤企业资本密集度,使用企业固定资产净值年平均余额与企业从业人数的比值取对数表示,并且使用以2000年为基期的固定资产投资价格指数对固定资产净值年平均余额进行平减处理。

(二)数据说明

本文在实证研究中主要使用到两个大型微观数据集:中国工业企业数据库和中国企业污染排放数据库。考虑到增值税转型改革的时间区间为2004-2009年,为包含尽可能多的信息,本文选择研究样本的时间区间为2000-2012年。

中国工业企业数据库包含规模以上制造业企业的财务和产能数据,而中国企业污染排放数据库则包含企业的能源消耗,污染物的生产、排放和去除,清洁设备投入等数据。因此,为获得本文所需的样本,需要对这两个微观企业数据库进行匹配和连接。对于中国工业企业数据库和中国企业污染排放数据库的匹配,本文借鉴韩超等(2020)进行逐步匹配整理:①对于两个数据库中的企业样本按照企业代码进行匹配,对于未匹配上的企业样本继而按照企业名称进行匹配;②提取两个数据库中的企业名称中的关键信息,对于上一步骤中未匹配上的企业样本,按照企业名称中的关键信息进行匹配,对于仍未匹配上的企业样本,使用企业所在地信息进行匹配。最后,本文剔除了以下样本:某一污染物排放量或污染物产生量小于0的企业;工业总产值、固定资产净值、实收资本缺失或小于0的企业;从业人数小于8人的企业;销售额低于500万元的企业;总资产小于流动资产、总资产小于固定资产净额或累计折旧小于当期折旧的企业。在此基础上,本文再进一步整合了其他数据库,得到最终使用的样本。

三、 实证结果分析

(一)基准分析

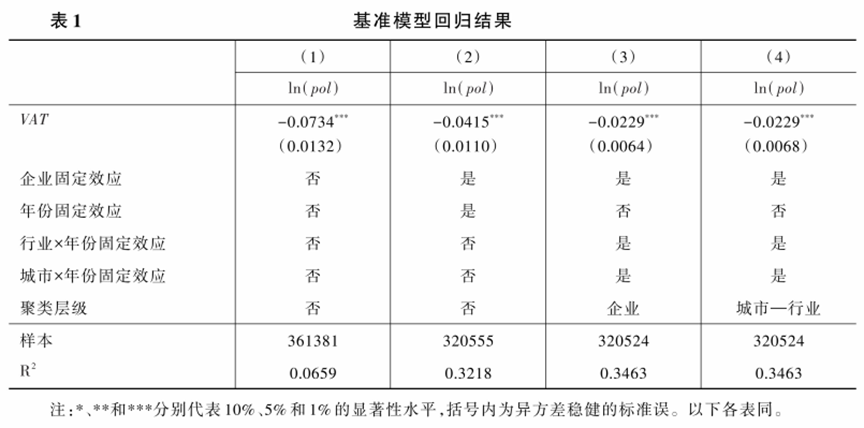

本文采用控制企业固定效应、行业一年份交互固定效应和城市一年份交互固定效应,且标准误聚类到城市层面的计量方法对基准模型进行估计。表1中同时汇报了混合OLS回归、控制年份固定效应和企业固定效应、控制全部固定效应但标准误聚类到企业维度的回归结果。具体来说,第(1)列展示了混合OLS回归结果,核心解释变量——增值税转型改革的双重差分项系数显著为负,说明增值税转型改革可以显著降低企业的污染排放规模。第(2)列展示了控制年份固定效应和企业固定效应的回归结果,第(3)列展示了控制了企业固定效应、行业一年份交互固定效应和城市一年份交互固定效应,标准误聚类到企业维度的回归结果,核心解释变量系数仍然显著为负,且系数大小与混合OLS回归结果相比变化不大。第(4)列展示了控制全部固定效应,同时标准误聚类到城市一行业层面的回归结果,结果显示,增值税转型改革的双重差分项系数仍然显著为负,且这一结果通过了1%的显著性检验。以第(4)列作为对基准模型较为准确的估计。估计结果显示,在其他因素不变的情况下,实施增值税减税改革政策后,企业污染排放规模显著降低2.29%,即税收激励可以有效促进企业污染减排。

在此基础上,作者进行了平行趋势检验、安慰剂检验和Goodman-Bacon分解,结果均证明了多时点双重差分模型的有效性。随后,作者采取了剔除其他政策影响的检验、更换双重差分估计方法的检验、更换企业污染排放指标的检验、倾向得分匹配估计和Heckman两步法估计等多种方法对模型的稳健性进行了检验,检验结果说明了本文的核心结论是稳健的。

(二)进一步分析

1.机制检验

为检验本文在前面所提出的增值税转型改革这一税收激励政策对企业的减排机制,本文建立计量模型,对研发创新效应、清洁生产效应和规模扩张效应进行检验。

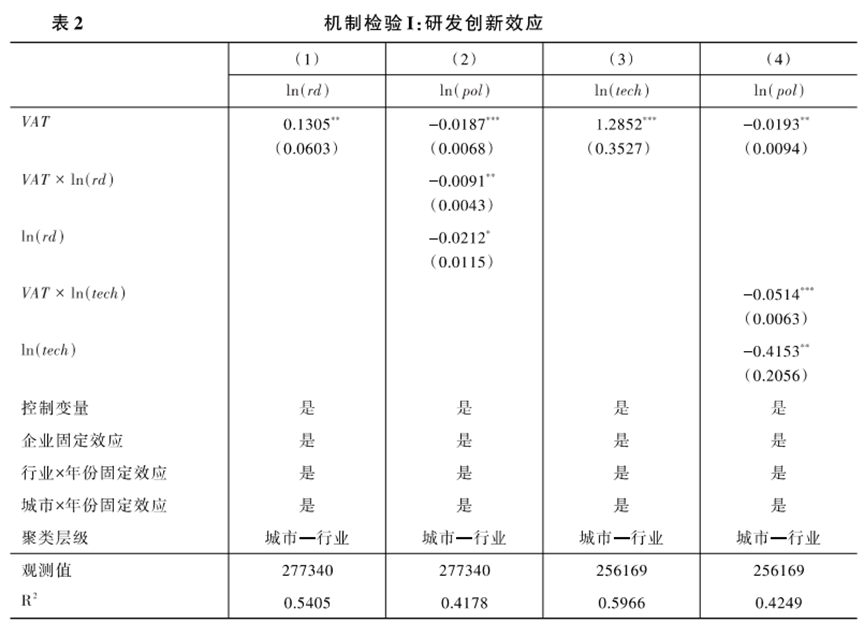

表2给出了企业研发创新效应的检验结果。第(1)列结果表明,增值税转型改革显著促进企业研发支出强度的提升。根据第(2)列的结果可以发现,研发支出的增加显著促进企业减排,同时交互项VAT×In(rd)显著为负,这说明研发支出强度更高的企业在税收激励下减排也更多。第(3)列结果显示,增值税转型改革显著促进企业绿色生产技术能力提升。根据第(4)列的结果可以发现,伴随企业绿色生产技术水平的提升,企业生产过程中的污染物排放量显著降低,同时交互项VAT×In(tech)显著为负,说明绿色技术能力更高的企业在税收激励下减排也更多。

表3给出了企业清洁生产效应的检验结果。第(1)列结果表明,增值税转型改革显著促进企业增加去污设备采购。根据第(2)列的结果可以发现,去污设备采购的增加有利于企业污染减排,同时交互项VAT×In(clean)显著为负,这说明清洁生产投资越高的企业在税收激励下减排也更多。第(3)列结果显示,增值税转型改革显著促进企业污染处理强度的提升。根据第(4)列的结果可以发现,污染处理强度的提升有利于企业污染减排,同时交互项VAT×In(treat)显著为负,说明污染治理能力越高的企业在税收激励下减排也更多。

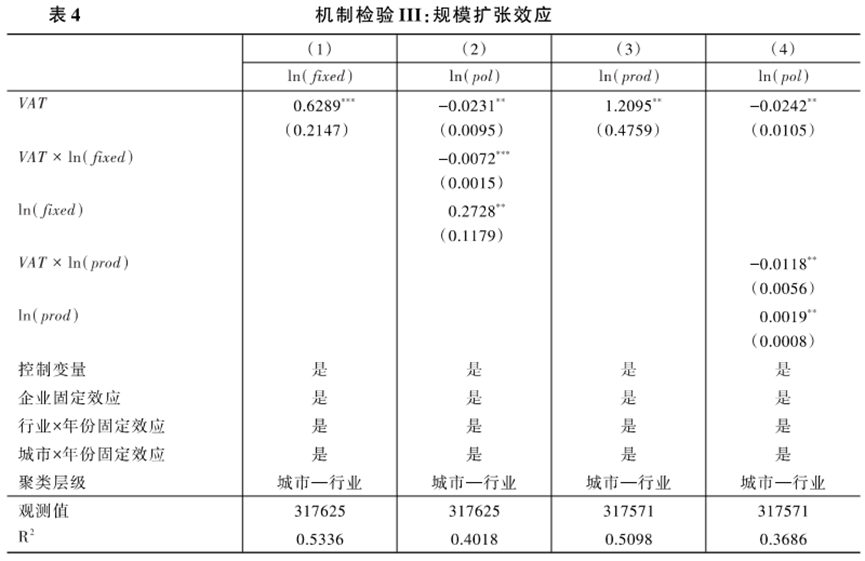

表4给出了企业规模扩张效应的检验结果。第(1)列结果表明,增值税转型改革使企业增加生产型固定资产投资,这是由于增值税转型改革减少了新资本和旧资本税后价格的差距,相当于降低了资本价格。根据第(2)列的结果可以发现,固定资产投资增加会使得企业污染排放规模增加,然而交互项VAT×In(fixed)显著为负,说明生产型固定资产投资越多的企业在税收激励下反而污染排放规模越低。第(3)列结果显示,增值税转型改革使企业生产规模得到扩张。根据第(4)列的结果可以发现,由于污染物是生产过程的副产品,工业总产值增加会使得企业污染排放规模增加,然而交互项VAT×In(prod)显著为负,这说明在税收激励下产出规模越大的企业反而污染排放规模越低。原因可能在于,本身生产规模较大的企业在税负降低时,更倾向于研发创新和清洁生产投资,而非盲目扩大产能。上述发现意味着,税收激励促进企业减排并不以限制企业扩大生产规模、谋求规模化发展为代价,反而会促进企业加速实现规模经济,达到统筹工业发展与污染减排的目的。

2.异质性分析

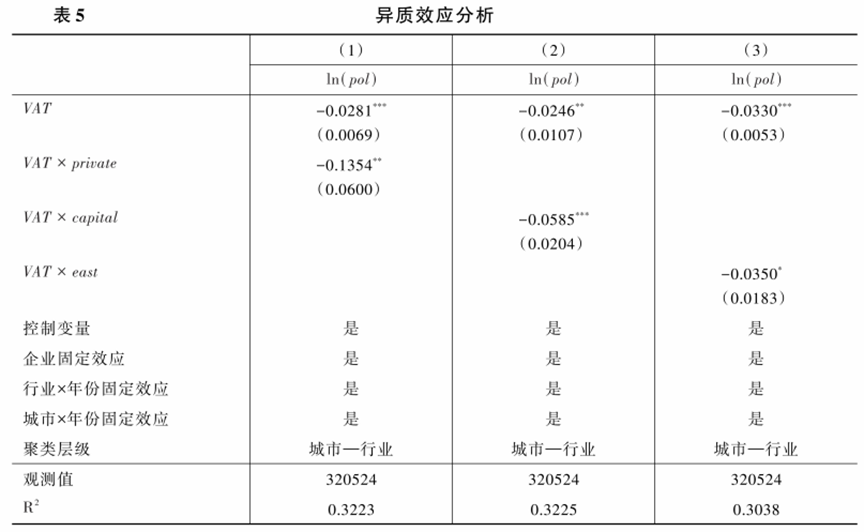

(1)企业所有制。本文以外商实收资本比例是否超过25%、国有实收资本比例是否超过50%的标准,对民营企业和非民营企业进行识别。根据表5第(1)列的回归结果可以发现,增值税转型改革对民营企业的减排效应显著强于非民营企业,意味着税收激励在支持民营企业绿色转型中具有精准直达的政策效果。这是由于,外资企业本身基于全球布局的生产网络更易获得清洁的先进技术,同时,国有企业在融资等方面享有国家政策优待,投资决策受到外部政策环境的影响较小,因而税收激励对非民营企业减排效应可能较弱。

(1)企业所有制。本文以外商实收资本比例是否超过25%、国有实收资本比例是否超过50%的标准,对民营企业和非民营企业进行识别。根据表5第(1)列的回归结果可以发现,增值税转型改革对民营企业的减排效应显著强于非民营企业,意味着税收激励在支持民营企业绿色转型中具有精准直达的政策效果。这是由于,外资企业本身基于全球布局的生产网络更易获得清洁的先进技术,同时,国有企业在融资等方面享有国家政策优待,投资决策受到外部政策环境的影响较小,因而税收激励对非民营企业减排效应可能较弱。

(2)行业要素密集度。本文按照国民经济行业二位代码,将企业所处行业分为资本密集型行业和非资本密集型行业。根据表5第(2)列的回归结果可以发现,增值税转型改革对资本密集型行业中的企业有显著更强的减排效果。这是由于,劳动密集型行业本身处于工业价值链的中低端,其产品具有附加值低、污染物高的特点;而资本密集型行业则有较大的通过设备更新改造、提升绿色技术水平实现清洁生产的空间。这从侧面印证了增值税转型改革通过促进企业绿色固定资产投资和设备更新改造作用于企业污染减排。

(3)分区位条件异质性的分析。本文按照国家统计局的划分方法将企业所在省份分为东部和中西部两大区域。根据表5第(3)列的回归结果可以发现,东部地区税改的减排效应显著强于中西部地区。这是由于,东部地区具备良好的经济和技术基础,企业面临税收激励时相对其他地区提高清洁技术水平的机会成本更低;中西部地区仍存在“政治锦标赛”的地方政府间竞争机制,迅速扩张制造业产能仍是明显的短期占优策略,这导致中西部地区企业扩大生产规模的动机很强,因而增值税转型改革的减排效应弱于东部地区。

四、结论与启示

本文以2004-2009年中国增值税转型改革为制度背景,研究了税收激励对企业污染排放的影响效应和内在机理。研究结果显示:①总体上,增值税转型改革可以显著降低企业的污染排放量;②增值税转型改革主要通过研发创新效应和清洁生产效应发挥减排作用,同时增值税转型改革还会扩大企业的生产规模,这一结果也表明税收激励的减排作用并不以限制企业的产能为代价;③增值税转型改革对于降低企业污染排放的作用效果存在显著的异质性特征,这一效应对于民营企业、资本密集型行业中的企业以及东部地区的企业更为突出。

基于以上研究结论,本文提出如下政策启示:①在深化税收制度改革以实现经济社会绿色发展的过程中,要遵从科学的税收设计原理,最大程度发挥税收调节经济社会发展的效能。②在开展污染治理和推动“双碳”目标的过程中,应使得税收激励优惠落于满足政策引导的征税标的。③在合理使用税收激励工具的过程中,还应该有针对性地对关键产业、关键地区进行分类引导,通过精准施策实现政策最大化效能。④从资源配置效率的整体观出发,注重税收体系调节资源配置的职能,积极缓解因税制安排导致的资源错配、稀缺要素资源被重污染企业大量占据的现象,在合理有序淘汰低效率、重污染制造业企业的同时,有效激发高效率、清洁在位企业的投资活力,促进绿色企业进入市场。

相关文章:

1.文献分析 ∣ 中国企业社会责任与银行财务绩效:绿色信贷的调节作用

2.文献分析 | 中国碳排放权交易试点政策的创新溢出效应——基于生产网络的视角

3.文献分析 ∣ 绿色信贷政策增进绿色创新研究

原文摘要:

绿色发展是新发展理念的关键内容。本文以2004-2009年中国增值税转型改革为制度背景,研究了税收激励如何影响企业污染排放这一问题。本文首先构建了一个理论模型,刻画增值税转型改革这一税收激励政策对企业污染排放的影响机制,并分解出研发创新效应、清洁生产效应和规模扩张效应三条路径。接下来,以增值税转型改革为自然实验,运用多时点双重差分法,实证检验了该税收激励政策对企业污染排放的作用效果。结果表明,增值税转型改革会显著降低企业的污染排放。从机制分析看,增值税转型改革会激发企业投资活力,促进企业的研发创新和清洁生产,从而降低企业的污染排放;并且,增值税转型改革会扩大企业的生产规模,表明税收激励的减排效应并不以限制企业规模化发展为代价。同时,增值税转型改革的减排效果对于民营企业、资本密集型企业和东部地区企业来说更为突出。此外,增值税转型改革不仅促进了在位企业的污染减排,还导致高污染排放企业退出市场,促进低污染排放企业进入市场,从而降低了整体污染排放规模。本文丰富了绿色发展的理论和经验研究,为通过科学合理的税收激励推动环境保护与经济发展的协同共进提供了有益的政策启示。

作者:

温鹏中央财经大学财经研究院研究生

指导老师:

王 遥中央财经大学绿色金融国际研究院院长